Biodel lädt zum Merger ein: Stichtag 24. Oktober! (Update)

In weniger als fünf Wochen ist es soweit: In einem neuen Filing gab Biodel (WKN: A1JZU5) gestern nach Börsenschluss den Termin für die kommende Hauptversammlung bekannt, im Rahmen derer unter anderem die letzte Hürde zum lang erwarteten Zusammenschluss mit der britischen Biotechschmiede Albireo genommen werden soll.

Am 24. Oktober ab 9.00 Uhr Ortszeit wird im US-amerikanischen Danbury über die Zukunft Biodels abgestimmt. Die offiziellen Einladungen zur Hauptversammlung sollen heute an die Aktionäre verschickt werden. Der anstehende Merger ist im Small-Cap-Biotech-Bereich der wohl eindeutig aufregendste im laufenden Jahr und verspricht angesichts zahlreicher potenzieller Kurskatalystoren in den nächsten Wochen und Monaten massives Investoreninteresse zu wecken.

Nach Zustimmung der Biodel-Aktionäre und der folgenden Aktienzusammenlegung im Verhältnis 30:1 soll das neue Albireo Pharma lediglich noch über gut 6,8 Millionen ausstehende Aktien verfügen. Rund zwei Drittel davon werden Albireos Aktionäre halten, darunter neben führenden Pharma-Investoren wie Phase 4 Partners, TPG Growth oder TVM Capital auch der britische Pharmariese AstraZeneca. Diese langfristig orientierten Ankeraktionäre haben sich zusätzlich zu einer 180-tägigen Haltefrist dazu bereiterklärt, vor Abschluss des Mergers noch einmal 10 Millionen USD an Barmitteln in Albireo zu stecken. In einer Series-A-Finanzierungsrunde nach der Ausgliederung von AstraZeneca im Jahr 2008 hatte das Konsortium bereits 40 Millionen USD investiert.

77,7 Millionen USD für Elobixibat erst der Anfang

Nicht weniger als 77,7 Millionen USD kassierte Albireo in den letzten Jahren durch Upfront- und Meilensteinzahlungen für seinen Wirkstoffkandidaten Elobixibat, für den es bereits im kommenden Jahr einen Zulassungsantrag in Japan geben könnte. Das Mittel gegen chronische Verstopfungen steht vor dem Abschluss einer Phase-3-Studie durch den japanischen Lizenznehmer EA Pharma. Wie Albireo-CEO Ron Cooper zuletzt verlauten ließ, mache man im Land der aufgehenden Sonne «großartige Fortschritte». Elobixibat soll dem Medikament Amitiza gehörig Konkurrenz machen, das allein in den USA pro Quartal einen dreistelligen Millionenbetrag einspielt. Für Albireo winken von Seiten EA Pharmas weitere potenzielle Meilensteinzahlungen in Höhe von rund 47 Millionen USD sowie insbesondere eine stufenweise zu erhöhende Provision auf zukünftige Verkäufe des Medikaments in Japan, beginnend mit einer Umsatzbeteiligung im hohen einstelligen Prozentbereich. Für den wichtigsten Absatzmarkt USA und Europa plant Albireo ebenfalls eine Phase-3-Verpartnerung.

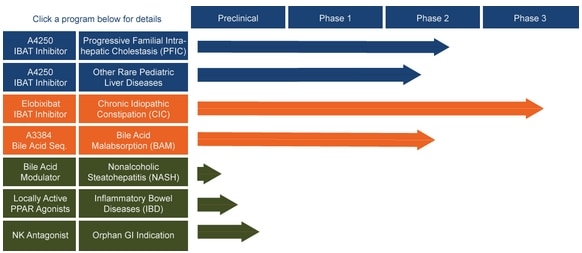

Albireo verfügt über eine hochkarätige, spannende Pipeline

Wunderwaffe A4250

Das eigentliches Zugpferd des Unternehmens heißt jedoch A4250, Albireos einzigartiger Leitwirkstoff zur Behandlung seltener Kinderkrankheiten der Leber. Gut informierte Kreise wissen, dass der Wirkstoff in der laufenden Phase-2-Studie herausragende Resultate liefert (wir berichteten) und der geplante "Pivotal Trial" in der Indikation PFIC angesichts der Bedeutung des Medikaments schnell zu einer möglichen Zulassung führen könnte. Albireo glaubt, dass A4250 ein Kandidat für den begehrten Priority Review Voucher der US-Gesundheitsbehörde FDA sei, der in der Vergangenheit bekanntlich schon für Summen über 300 Millionen USD transferiert wurde. Besonders begeisert ist man von der Vielseitigkeit des Wirkstoffs, der eine Expansion in weitere Indikationen im Bereich seltener Kinderkrankheiten zulässt. Nicht umsonst hat bei Albireo mit Dr. Paresh N. Soni gerade erst der Medizinchef des 30-Milliarden-Dollar-Konzerns Alexion Pharmaceuticals angeheuert und von einer «aufregenden Zeit» und «vielversprechenden klinischen Pipeline» gesprochen. Dank Biodels dickem Kassenbestand sei die Finanzierung der finalen Studie für A4250 in der Leitindikation mit Zustandekommen des Mergers aller Voraussicht nach gesichert, so Albireo.

Kapitalerhöhung oder Partner für A3384?

Albireos dritter fortgeschrittener Wirkstoffkandidat A3384 zur Behandlung von Bile Acid Malabsorption ist nicht weniger interessant, da weltweit circa 4 Millionen Menschen adressiert werden und auch hier bislang kein zugelassenes Medikament auf dem Markt existiert. Ein Protyp des Wirkstoffs lieferte in einer verkürzten Phase-2-Studie bereits vielversprechende Daten. Zwei optimierte Wirkstoffversionen sollen demnächst in eine größere Studie gehen, sofern man hierfür weitere Finanzmittel sicherstellen kann. Entsprechend gehen wir davon aus, dass für A3384 entweder eine Verpartnerung ansteht oder eben eine Kapitalerhöhung vorgesehen ist. Auch in letzterem Falle erwarten wir uns starke Impulse für den Aktienkurs, da dieser im Vorfeld eines "Offerings" oftmals in die Höhe schießt. Ein Beispiel aus der Branche ist die Aktie von Aeterna Zentaris (WKN: A1439Z), die nach einer Aktienzusammenlegung im Verhältnis 100:1 im November vergangenen Jahres innerhalb kürzester Zeit um über 200% zulegte, bevor dann eine Kapitalerhöhung abgeschlossen wurde.

Zusätzlich Cash für Diabetes-Pipeline?

Seit kurzem wissen wir: Auch Biodels Diabetes-Assets müssen längst nicht abgeschrieben werden, sondern könnten entweder Biodel-Aktionären vor dem Merger oder aber dem kombinierten Unternehmen nach dem Merger einen echten Geldregen bescheren. Die Beilegung des Rechtsstreits mit dem Unilife-Konzern in Verbindung mit der an Biodel gewährten Option, für einen geringen Preis notwendige Assets und weltweite Exklusivlizenzen zur Produktion einer überlegenden Glucagon-Spritze zu erwerben, deutet auf eine zukünftige Monetarisierung hin (wir berichteten). Zu bemerken ist in diesem Zusammenhang die enge Verbindung der Albireo-Verantwortlichen zum Diabetes-Sektor. Großaktionär AstraZeneca machte zuletzt kein Geheimnis daraus, sein Engagement in diesem Bereich stark ausbauen zu wollen. Der Pharmakonzern investiert außerdem auch in neue Diabetes-Insuline, wie die 40-Millionen-Dollar-Finanzierung der privaten Biotechfirma PhaseBio von Anfang 2015 zeigt. Biodel hat mit BIOD-531 ein ultraschnell wirksames Insulin in der Pipeline, das auch schon in deutschen Fachmedien besprochen wurde. Mit Michael Gutch sitzt ein AstraZeneca-Mann zufälligerweise sowohl bei PhaseBio als auch bei Albireo im Board of Directors. Dass hier nicht doch noch Geld aus Biodels Diabetes-Assets gemacht wird, ist kaum vorstellbar!

Nach Merger kein Halten mehr!

Die Aktie von Synta Pharmaceuticals konnte Ende Juli nach der Meldung über den Abschluss ihres Mergers mit Madrigal Pharmaceuticals an einem Tag rund 50% zulegen und zeitweise eine Marktkapitalisierung von über 135 Millionen USD erreichen. Das neue Unternehmen hat gut 40 Millionen USD in der Kasse, allerdings weder einen Phase-3-Wirkstoff noch die sonstigen Pluspunkte eines Albireos. Dies ist ein weiteres Zeichen für das enorme Aufwärtspotenzial, das für Biodel mit Absegnung des Mergers entsteht.

Auf Grundlage des aktuellen Biodel-Kurses von kaum über 0,40 USD käme das neue Albireo Pharma auf gerade mal 82 Millionen USD Marktkapitalisierung. Laut Proxy Statement erwartet Albireo vom fusionierten Unternehmen einen Netto-Cashbestand in Höhe von mindestens 30 Millionen USD. Demzufolge würden nur etwa 50 Millionen USD auf die gesamten klinischen Assets beider Unternehmen fallen. Angesichts der weit fortgeschrittenen Pipeline Albireos und der Tatsache, dass allein 77,7 Millionen USD an Voraus- und Meilensteinzahlungen für einen der nach wie vor sehr vielversprechenden Phase-3-Wirkstoffkandidaten geflossen sind, erscheint die Bewertung abenteuerlich und müsste im Peer-Group-Vergleich aus unserer Sicht mehr als doppelt so hoch liegen. Darüber hinaus ist Albireo mit A4250 und A3384 nahezu allein auf weiter Flur unterwegs, was die Attraktivität der Assets auch hinsichtlich zukünftiger Verpartnerungen deutlich erhöht.

Albireo ist weltweit führend im Bereich der Magen-Darm-Biotechnologie, die sich auf die Veränderung der Gallensäure fokussiert, und verfügt so ziemlich über die beste Zusammensetzung von Management (verantwortlich für einige der weltweit erfolgreichsten Medikamente), Board of Directors und Investoren, die man sich vorstellen kann. Dies ist in der Regel der Schlüssel zum Erfolg, denn die Damen und Herren wissen nicht nur ganz genau, was sie tun, sondern sie tun es insbesondere zur langfristigen Steigerung des Aktionärswerts.

Update 14:20 Uhr

Gerade flatterte die Meldung herein, wonach Tobira Therapeutics (WKN: A1W1ND) für 28,35 USD je Aktie plus 49,84 je Aktie an Meilensteinzahlungen vom irischen Pharmakonzern Allergan übernommen werden soll. Die Upfront-Komponente stellt einen Aufschlag von rund 500% auf den gestrigen Börsenschlusskurs dar. Tobira war in den vergangenen Wochen einer unserer Biotech-Toptipps, die wir in unserem Live Chat vorgestellt haben und verfügt über Parallelen zur Story von Biodel/Albireo, da auch bei Tobira im vergangenen Jahr ein Merger stattgefunden hatte, im Zuge dessen sich Tobira als privates Unternehmen mit der Börsengesellschaft Regado Biosciences zusammenschloss. Tobiras Schwerpunkt ist die Entwicklung von Wirkstoffen im zukunftsträchtigen Bereich NASH (Nichtalkoholische Steatohepatitis), den auch Albireo adressiert. Die Tobira-Aktie legt vorbörslich um aktuell 564 % auf 31,50 USD zu.

Interessenkonflikt

Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Biodel und hat die Absicht, diese – auch kurzfristig – zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.