Steinhoff: Insolvenz unwahrscheinlich – Konzern will schnell handeln

Steinhoff (WKN: A14XB9) will der herrschenden Anlegerpanik offensichtlich schnell mit Fakten begegnen: Die Nachrichtenagentur Bloomberg bestätigt in einem aktuellen Artikel unsere Vermutung, dass der Handelsriese bereits vor dem am 19. Dezember geplanten Treffen mit Geldgebern einen testierten Jahresabschluss vorlegen will.

Verfolgt man die zuletzt sehr einseitige mediale Berichterstattung, bei der Steinhoff unter anderem bereits - unserer Meinung nach zu Unrecht - mit dem Enron-Skandal verglichen wurde, erscheint es wenig verwunderlich, dass die Steinhoff-Aktie mittlerweile nahe Insolvenzniveau gehandelt wird. Auch wenn die Bilanzrisiken beim Konzern noch nicht endgültig abzuschätzen sind und eine Investition in Steinhoff-Papiere eine fraglos spekulative Angelegenheit ist, sollte man die vielen Aspekte, die für eine zeitnahe, massive Kurserholung sprechen, nicht außer Acht lassen.

[adrotate banner="2"]

Bilanzloch lässt sich stopfen

Steinhoff selbst berichtet, dass sich die fragwürdigen Bilanzposten auf rund 6 Milliarden Euro summieren und das Geschäft außerhalb Südafrikas betreffen. Die Spur führt in diesem Fall nach Europa, wo Steinhoff unter anderem wegen seinen milliardenschweren Tochterunternehmen Conforama und Poco schon seit längerer Zeit Ärger mit einem ehemaligem Partner hat. Hierbei geht es nicht nur um möglicherweise falsche Zahlen, sogar auch um Urkundenfälschung. Zum Ende des letzten Fiskalhalbjahres wies die Steinhoff-Bilanz noch ein Eigenkapital von 16,6 Milliarden Euro aus - selbst bei einer nicht cashwirksamen Abschreibung besagter 6 Milliarden Euro würde der Konzern immer noch über eine robuste Eigenkapitaldecke verfügen.

Aktuell meldet im Übrigen auch die deutsche Tochter Poco eine gesunde Umsatz- und Ergebnisentwicklung und rechnet mit Erlösen in Höhe von 1,6 Milliarden Euro. Die britische Poundlands-Kette sieht sich nach herausfordernden Jahren sogar wieder im Angriffsmodus und die wichtige, börsennotierte Afrika-Tochter, an der Steinhoff noch fast 80% der Anteile hält, meldete jüngst einen testierten Rekordgewinn.

Schulden sind zu stemmen

Die kolportierten 5,9 Milliarden Euro an kurzfristigen Verbindlichkeiten in der Halbjahresbilanz bestehen entgegen mancher Darstellung in der Presse überwiegend aus Verbindlichkeiten aus Lieferung und Leistung und nicht aus Bankschulden. Letztere dürften sich überwiegend bei den langfristigen Schulden in Höhe von gut 12 Milliarden Euro wiederfinden. Es besteht die Möglichkeit, dass Kreditinstitute im Falle des Brechens bestimmter Covenants sofort ihr Geld verlangen können. Jedoch dürfte hier niemand ein Interesse daran haben, die Zahlungsunfähigkeit Steinhoffs zu forcieren, solange der Konzern Gewinne erwirtschaftet. Per 31. März wies Steinhoff nicht testierte Vermögenswerte von knapp 34,7 Milliarden Euro auf. Der überwältigende Großteil davon dürfte sich im Notfall recht schnell zu Cash machen lassen.

Cashflow zuletzt stark

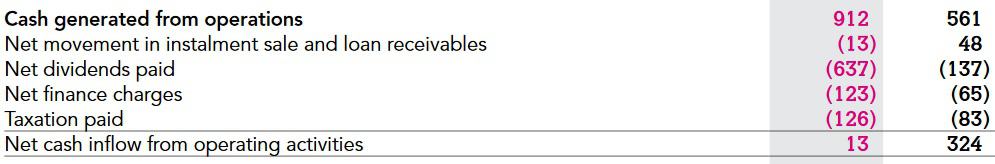

In den Medien ist zu lesen, dass der so wichtige positive Netto-Cashflow des Konzerns in den ersten sechs Monaten des jüngsten Fiskaljahres auf nur noch 13 Millionen Euro zusammengeschrumpft sei. Das ist zwar korrekt, jedoch ist diese Angabe mehr als irreführend, da ein Großteil der Erträge als Dividende ausgeschüttet wurden - viel mehr als im Vergleichszeitraum des Vorjahres, wie folgender Bilanzauszug belegt:

An der grundsätzlichen Ertragsstärke des Konzerns zweifeln wir nicht, denn ansonsten hätte Steinhoff nicht auch in dieser sensiblen Situation noch einmal folgende Aussagen getätigt:

An der grundsätzlichen Ertragsstärke des Konzerns zweifeln wir nicht, denn ansonsten hätte Steinhoff nicht auch in dieser sensiblen Situation noch einmal folgende Aussagen getätigt:

The Supervisory Board wishes to reassure shareholders that Steinhoff has a number of high quality profitable businesses around the world.

Steinhoff is a global group with 130 000 employees in its underlying operations comprising approximately 12 000 retail outlets in 30 countries with many successful underlying operations.

Liquiditätsangst eher unbegründet - weitere Milliarden könnten schnell fließen

Die derzeit vorherrschendste Sorge am Markt ist vermutlich die um die Liquidität des Konzerns, denn die Zahlungsunfähigkeit wäre ein Insolvenzgrund. Die letzte Zwischenbilanz zeigte allerdings noch einen Kassenbestand von mehr als 3,1 Milliarden Euro. Steinhoff verbuchte bereits in den ersten sechs Monates des letzten Fiskaljahres 711 Millionen Euro Nettogewinn und wies auch nach den Dividendenzahlungen einen positiven Cashflow auf.

Da im zweiten Fiskalhalbjahr keine weitere Ausschüttung erfolgte und seit einiger Zeit das umsatzstarke Vorweihnachtsgeschäft läuft (laut Unternehmensangaben von gestern ungestört von den Vorkomnissen bei der Holding), dürfte Steinhoff sein Cashpolster weiter aufgepolstert haben. Im September brachte der Konzern zudem 22% seiner Südafrika-Tochter an die Börse und erlöste damit eine weitere knappe Milliarde Euro. Diese Woche kündigte Steinhoff an, mit verschiedenen Maßnahmen wie dem Verkauf von Randgeschäften zusätzliche zwei Milliarden Euro generieren zu wollen. Insgesamt sollten dann auch die Banken wieder beruhigt sein, mit denen man sich am 19. Dezember treffen möchte.

Fazit - es könnte schnell um mehrere 100% nach oben knallen!

Unter dem Strich lässt sich festhalten, dass bei Steinhoff bei weitem nicht alles gold ist, was lange glänzte. Im Gegensatz zu einem Skandal-Fall wie Enron, bei dem es vorwiegend um die Bereicherung einiger raffgieriger Manager ging, wurde Steinhoff aber von einem umtriebigen CEO geführt, der die Vision hatte, ein mächtiges, weltweites Handelsimperium aufzubauen. Der zurückgetretene Jooste bezeichnete sich seinerzeit selbst als "Bilanz-Manager" und dürfte "optimierte" Zahlenwerke dafür genutzt haben, möglichst günstige Kredite zu erhalten, um diese wiederum für weitere Zukäufe und schnelles Wachstum zu verwenden.

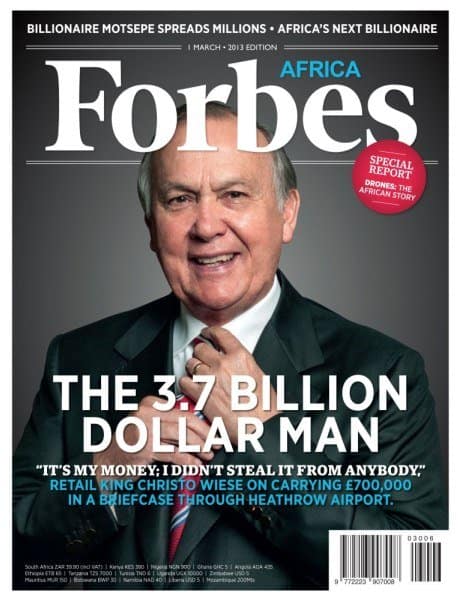

Man sollte jedoch nicht den Fehler begehen, nun gleich das gesamte Unternehmen als Betrug zu sehen, denn harte, werthaltige Assets sind definitiv vorhanden und dürften aller Voraussicht nach sämtliche Schulden deutlich übersteigen. Wie Jooste selbst in einem Schreiben an seine ehemaligen Mitarbeiter versicherte, sei er alleine für die Fehler verantwortlich. Seine Vorstandskollegen nahm Jooste ausdürklich in Schutz. Der neue Interimschef Christo Wiese, Multimilliardär und selbst Großaktionär der Gesellschaft, dürfte nun zusammen mit seinem neu installierten Prüfungsgremium mit aller Sachlichkeit aufräumen und den Karren aus dem Dreck ziehen, auch um seine Reputation zu wahren. Von einer möglichen Pleite ist dabei keine Rede, sondern es heißt im Gegenteil:

Dr Wiese and the Board will supplement the management team and will embark on a detailed review of all aspects of the Company's business with a view to maximising shareholder value.

Während die Steinhoff-Aktie mit Sicherheit nicht mehr so schnell ihre Höchststände von über 6 Euro zurückerobern wird, düfte sie im Zuge der "Aufräumarbeiten", mit testierten Zahlen und untersützenden Banken zumindest einen wesentlichen Teil ihrer Kursverluste wieder wettmachen können. Konkrete Anhaltspunkte für eine drohende Insolvenz gibt es aus unserer Sicht jedenfalls derzeit keine, zumal auch die Beteiligung der EZB und des südafrikanischen Staats für den Erhalt des Konzerns sprechen.

Besuchen Sie unbedingt täglich unseren Live Chat und laden Sie sich die kostenlose SD-App herunter, um die neuesten Entwicklungen und Chancen am Aktienmarkt nicht zu verpassen!

Interessenkonflikt: Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Steinhoff International Holdings und hat die Absicht, diese je nach Marktsituation – auch kurzfristig – zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss.