Equinor, Shell, Chevron: Öl-Aktien weiter aussichtsreich

Energie ist und bleibt das Top-Thema im Investmentsektor. Obwohl fossile Energien tagtäglich kontrovers diskutiert werden, haben diese für Anleger im letzten Jahr starke Renditen abgeworfen. Wer 2022 keine Energie-Aktien hielt, musste das Jahr negativ abrechnen. Für Öl- und Gasproduzenten wie Equinor (WKN: 675213), ExxonMobil (WKN: 852549), Royal Dutch Shell (WKN: A0ER6S) oder Chevron (WKN: 852552) könnte auch das neue Jahr ähnlich stark ablaufen. Die Investmentbank Goldman Sachs erwartet jedenfalls 2023 weiter hohe Ölpreise. Und eine mögliche China-Öffnung könnte die These stützen.

Equinor ASA, ehemals Statoil, ist ein norwegischer Öl- und Gasproduzent, der sich mehrheitlich (67%) in staatlichem Besitz befindet. Im Jahr 2021 belief sich die Öl- und Gasförderung auf etwa 2 Millionen Barrel Öläquivalent pro Tag.

Goldman sieht 110 US$ pro Barrel, Barclays Risiken

Die Ölpreise kühlen sich seit mehreren Monaten von ihren Höchstständen im Jahr 2022 ab. Das bedeutet allerdings nicht, dass der Sektor nicht weiter für Anleger spannend wäre – im Gegenteil.

Laut Goldman Sachs könnten die Ölpreise in diesem Jahr stark von der Wiedereröffnung Chinas profitieren.

In einem Interview mit Bloomberg Television sagte Jeff Currie, Leiter der globalen Rohstoffforschung bei Goldman, dass Öl die beste Wette für eine vollständige Wiedereröffnung Chinas sei, da dies zu einem erheblichen Anstieg der Ölnachfrage führen dürfte.

Currie meint daher, dass der Preis für ein Barrel Öl bis zum dritten Quartal 110 US$ erreichen könnte, wenn die Wiedereröffnung wie geplant verläuft.

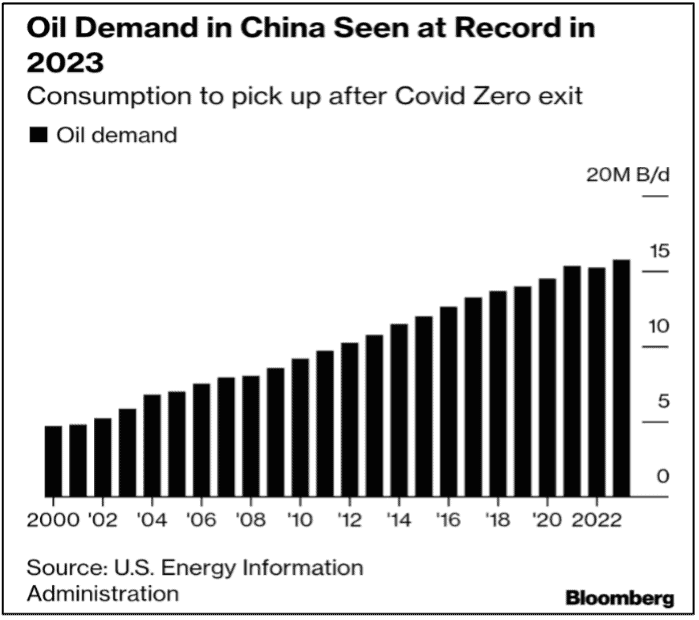

Nach Angaben von Bloomberg wird erwartet, dass der chinesische Ölverbrauch in diesem Jahr einen Rekordwert von etwa 16 Millionen Barrel pro Tag erreichen wird. Die tägliche Nachfrage könnte in diesem Jahr so um 800.000 Barrel pro Tag steigen.

Die britische Bank Barclays warnte jedoch, dass die Rohölpreise um 15 bis 25 US$ pro Barrel unter die derzeitige Prognose von 98 US$ pro Barrel fallen könnten. Grund dafür ist die mögliche anhaltende Verlangsamung der weltweiten Produktionstätigkeit. Dies könnte eine Verringerung der Nachfrageschätzungen der Bank um 1 bis 2 Millionen Barrel pro Tag bedeuten.

Trotzdem verweist Barclays auch auf die strukturellen Trends auf der Angebotsseite wie eine proaktiv reagierende OPEC+ und mögliche Auswirkungen der russischen Sanktionen. Schließlich hat Russland als Reaktion auf den Preisdeckel der EU bei 60 US$ je Barrel ein Dekret erlassen, das von Anfang Februar bis Juli den Ölexport in Länder verbietet, die jenen Deckel anwenden.

Energie der einzige positive Sektor 2022

Im Jahr 2022 hatten es praktisch alle Sektoren schwer. Der Energie-Sektor hingegen legte als einziger eine hervorragende Performance hin. Im S&P 500 war die Energie-Branche im Gesamtjahr 2022 mit Abstand der beste Ort, sein Geld zu parken.

Dies bestätigt auch die folgende Grafik von S&P:

Auch wenn die Nachfrage-Erwartungen aufgrund der Rezessionssorgen für das laufende Jahr gedämpft werden, so ist ein weiteres gutes Jahr für den Sektor nicht ausgeschlossen. Vor allem die Angebotsseite könnte weiter unter Druck stehen, während eine mögliche China-Öffnung für einen ausgeprägten Nachfrageschub sorgen könnte.

Die Ölproduzenten konnten letztes Jahr massive Cashflows generieren, doch in Anbetracht der unsicheren Zukunftsaussichten fließt davon weniger in neue Öl- und Gasinvestitionen zurück. Stattdessen konzentriert sich die Branche auf saubere Bilanzen, Aktienrückkäufe und Dividendenausschüttungen.

Anleger dürften sich weiter an einer aktionärsfreundlichen Politik der Öl- und Gasproduzenten erfreuen. So wird für die norwegische Equinor beispielsweise eine Dividendenrendite von knapp 7,5% im laufenden Jahr erwartet, und das bei einer EV/EBITDA-Bewertung von rund 1.

Bei einer Verschlechterung des Preisumfeldes für Öl- und Gas korrigiert sich diese Bewertung zwar schnell nach oben, auf dem aktuellen Niveau ist Equinor dennoch äußerst günstig – primär im Vergleich zu den Bewertungen, die US-Peers erhalten.

Meinen Detailausblick über attraktive Gas-Investments wie Equinor und weitere ultra-dividendenstarke Investmentmöglichkeiten erfahren Sie natürlich exklusiv im PLUS+ Report.

Ich rate weiterhin zum Kauf von günstigen Öl-Aktien

Eine Aktie, die in der Nordsee Öl fördert, hat es mir in dieser Woche besonders angetan. Der gesamte Unternehmenswert liegt hier lediglich noch beim 1,5-fachen Betriebsgewinn, während der Vorstand tagtäglich massenhaft Aktien, mit siebenstelligen Summen, von der Börse zurückkauft.

Sind die überschüssigen Papiere erstmal weggekauft, rechne ich bei dieser Aktie mit einem massiven Kursanstieg von bis zu +100% innerhalb von sechs Monaten!

Im PLUS finden Sie die besten Öl- und Gasaktien, die Sie mit reichlich Renditepotenzial und starker Dividendenstruktur sicher durch den Wandel begleiten.

Erfahren Sie die Namen aller meiner Öl-Favoriten noch HEUTE:

Wenn Sie mein Premium-Produkt Goldherz PLUS+ abonnieren

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Andreas Lambrou über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Informiere dich in unserer großen Ratgeber-Serie über weitere aussichtsreiche Dividenden-Aktien.