Biodel: Nach dem Knall ist vor dem Knall!

Die letzte Woche gestaltete sich bei Biodel (WKN: A1JZU5) überaus turbulent. Einem Intraday-Kursgewinn von zeitweise über 100% im deutschen Handel folgten insbesondere in den USA Tage des Abverkaufs. Biodel hatte Mitte vergangener Woche einen anstehenden Merger mit einem Spin-out des Pharmagiganten AstraZeneca verkündet, worauf die Börse zunächst erwartungsgemäß sehr positiv reagierte. Der überzogene Kurssturz im Anschluss hat mehrere Gründe und sollte demnächst wieder mehr als korrigiert werden.

Fakt ist: Sowohl in Puncto Merger als auch mit dem angekündigten heftigen Kursknall haben wir Recht behalten. Dennoch dürften bei den meisten Anlegern nun die Fragezeichen überwiegen: Warum ist die Aktie wieder so günstig? Und wie geht es jetzt weiter? Wir haben die aktuelle Situation durchleuchtet und kommen zu dem Fazit: Die derzeitigen Einstiegskurse gleichen einem Geschenk! Der nächste große Knall wird kommen - und dann richtig!

Im dritten Quartal des Jahres soll der Zusammenschluss Biodels mit Albireo Pharma vollzogen werden. Details der geplanten Transaktion sind im entsprechenden Filing nachzulesen. Biodel-Aktionäre werden laut Proformarechnung mit 33% am neu formierten Biotechunternehmen beteiligt, derzeitige Albireo-Investoren mit 67%. Da man sich zukünftig voll auf die Pipeline Albireos mit einzigartigen Wirkstoffen gegen Lebererkrankungen und Verstopfung konzentrieren möchte, verabschieden sich seit einiger Zeit all jene Investoren, die seinerzeit hohe Summe für die Entwicklung von Biodels Diabetes-Assets zur Verfügung stellten. Dies sorgt nach wie vor für massenweise günstige Aktien auf dem Markt, was der aktuellen Lage und vor allem den zukünftigen Aussichten in keinster Weise gerecht wird. Große Adressen haben das längst erkannt und decken sich weiter mit Biodel-Papieren ein. Früher oder später ist der Weg frei - und dann geht es sehr schnell!

Was viele nicht wissen

Biodel wird bei 0,33-0,35 USD in der absolut untersten noch in irgendeiner Weise erklärbaren Range gehandelt. Diese Handelsspanne bildet fundamental einen absoluten Boden, da sich die Marktkapitalisierung hier auf circa 21-22 Millionen USD beläuft. Genau diese Zahlen finden sich in der Anlage A-8 des genannten Filings. Sie beschreiben den angesetzten Netto-Cashwert zum Zeitpunkt des sogenannten "Determination Dates", 10 Tage vor der Aktionärsversammlung, die über den Merger abstimmen soll. Der Netto-Cashwert, der das Barvermögen nach Abzug aller Verbindlichkeiten angibt, bestimmt die zukünftigen Besitzverhältnisse an Albireo Pharma. Der erwähnte 33%-Anteil der Biodel-Eigner am fusionierten Unternehmen könnte also merklich steigen, da sich Biodels Netto-Cashwert per Ende März noch auf fast 31 Millionen USD belief und der operative Cashburn auf nur noch 1,1 Millionen pro Quartal gesenkt wurde. Zudem wurden weitere Einsparungen angekündigt. Selbst mit den noch möglicherweise zu erwartenden Abfindungs- und Bonuszahlungen sollte bei einem Merger im dritten Quartal somit ein Netto-Cashwert von über 25 Millionen USD verbleiben. Damit könnten Biodel-Aktionäre bereits auf über 40% an der neuen Albireo Pharma kommen. Und es ist noch weitaus mehr möglich...

Biodel forciert Verkauf von Diabetes-Assets

Ein großes Fragezeichen bleibt weiterhin hinter Biodels grundsätzlich sehr vielversprechender Diabetes-Pipeline bestehen. Das Management hält sich bei diesem Thema auffällig bedeckt. Läuft hier ein Bieterkampf? Gut möglich, denn Ex-CEO Dr. Erol De Souza sagte im Dezember Folgendes: «We've also been looking at how we could leverage all the investments we've made in the program at Biodel in terms of formulation development, toxicology, the clinical studies that we've done that might be applicable to other auto-reconstitution devices to maintain value in the investments that we've made and that’s something that we continue to make some progress on». Zudem wurde mehrfach betont, dass man an den Wert seiner klinischen Assets glaube. Dass eine Veräußerung erst nach besagtem Determination Date erfolgt, ist kaum vorstellbar und dürfte von Biodel-Aktionären nicht durchgewunken werden. Ein hieraus erzielter Erlös könnte die Besitzverhältnisse am neuen Unternehmen schließlich nochmal entscheidend durcheinanderwirbeln.

Albireo - ein neuer Stern am Biotech-Himmel

Welchen Schatz Biodel-Aktionäre mit Albireo bald in den Händen halten könnten, dürfte sich den meisten erst nach etwas ausgiebigerer Recherche erschließen. Die Biotech-Schmiede, die seit 2008 neben AstraZeneca weitere schwergewichtige Pharma-Investoren wie Phase 4 Partners, TVM Capital, TPG und Aberdeen hinter sich stehen hat, ist führend im Bereich der Gallensäure-Modulation. Einen guten Überblick über den Status quo, die kommenden Meilensteine und das gigantische Potenzial der entwickelten Medikamente gab CEO Ron Cooper im letzten Conference Call zum Merger. Wie aus diesem Artikel sowie den Angaben auf der Website hervorgeht, konnte Albireo über die letzten Jahre nach der Ausgliederung insgesamt mindestens 40 Millionen USD an Investitionen für Forschung und Entwicklung verbuchen. Weitere 10 Millionen USD wurden im Rahmen des Mergers zugesichert. Die mittlerweile weit fortgeschrittene Pipeline ist nun reif für eine große Börsenstory, dachte sich wohl auch Cooper, der bei Albireo im Herbst letzten Jahres das Ruder übernahm. Cooper ist niemand Gergineres als der langjährige Europachef des Branchenriesens Bristol-Myers Squibb mit einem Börsenwert von über 100 Milliarden USD! Cooper zeichnete hier verantwortlich für weltbekannte Blockbuster-Medikamente in über 30 Ländern.

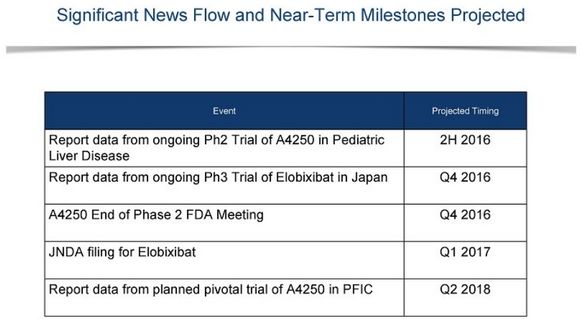

A4250: Beschleunigte FDA-Zulassung möglich

Cooper und sein Team sind ein wesentlicher Indikator dafür, dass wir es bei Albireo mit dem vielleicht aussichtsreichsten Quasi-IPO eines Biotechunternehmens im laufenden Jahr zu tun bekommen könnten und ein Erfolg der Pipeline in Expertenkreisen als wahrscheinlich gilt. Albireos Phase-2-Leitwirkstoff A4250 zur Behandlung bestimmter seltener Lebererkrankungen bei Kindern hat in den USA und Europa den sogenannten Orphan Drug-Status erhalten und ist laut Cooper für den Erhalt eines außerordentlich wertvollen "Priority Review Vouchers" geeignet, welcher die Zeit bis zur Markteinführung merklich verkürzen könnte. Im letzten Quartal des Jahres, sprich nach dem Merger mit Biodel, soll im Rahmen eines FDA-Meetings der Pfad für eine finale Studie in der Indikation "Progressive Familial Intrahepatic Cholestasis" gesteckt werden. Wer unter dieser Erkrankung leidet, hat bislang nur die Option einer komplizierten Lebertransplantation, die locker an die 100.000 USD kosten kann. Albireos Medikament wäre also zukünftig wohl nicht nur die erste, sondern auch die einzige echte Wahl! Bei geschätzten 3.000 Fällen in den USA und 10.000 in Europa ergibt sich für A4250 angesichts fehlender Konkurrenzprodukte, beliebiger Preisfestlegung sowie lebenslanger Anwendung ein unglaubliches Umsatzpotenzial. Weitere Indikationen sind zudem schon in der Entwicklung.

Elobixibat - Aussicht auf baldige Umsätze

Albireos Wirkstoff Elobixibat gegen Verstopfungen durchläuft derzeit schon zwei parallele Phase-3-Studien in Japan, wo man laut Cooper großartige Fortschritte macht. In Fernost ist das Mittel seit längerem mit Eisai Ajinomoto verpartnert. Im 4. Quartal sollen die neuesten Studiendaten vorliegen. Albireos Vereinbarung mit Eisai Ajnomoto sieht Meilensteinzahlungen und Lizenzgebühren vor, die über die kommenden Jahre für beträchtliche Einnahmen sorgen und weitere Eigenentwicklungen finanzieren könnten. Außerhalb des Lizenzgebiets von Eisai Ajnomoto, sprich in Europa und den USA, soll ein weiterer Partner für Elobixibat hinzukommen. 2012 sicherte sich der schweizerische Pharmakonzern Ferring die Lizenzrechte für Elobixibat außerhalb Japans und leistete seinerzeit eine signifikante Vorauszahlung an Albireo. Die nötigen Studien hat Ferring aufgrund eines selbst verschuldeten Fehlers allerdings nie abgeschlossen, weshalb Elobixibat nun wieder für einen neuen Deal bereitsteht. Elobixibat adressiert als neue Therapieform ein Problem, das laut damaligen Angaben Ferrings 15% bis ein Drittel der Bevölkerung betrifft.

Spannung vor Stockholder's Meeting

Spannung vor Stockholder's Meeting

«Die Transaktion ist eine, von der Biodels Board und Management-Team sehr begeistert ist»

Es kann nur eine Richtung geben!

Wer den oben schon angesprochenen Anhang A-8 des Merger-Filings liest, wird feststellen, dass Biodel im Rahmen des Albireo-Deals mit 27-28 Millionen USD bewertet wird, da dem erwarteten Netto-Cashwert von 21-22 Millionen USD nochmal 6 Millionen USD hinzuaddiert werden (Sum of $6,000,000, plus Company Net Cash). Bei 64 Millionen ausstehenden Aktien ergibt sich somit ein Basiskurs von mindestens 0,42 USD. Dieser basiert wie beschrieben auf einem extrem niedrig angesetzten und bei der aktuell äußerst niedrigen Cashburnrate kaum mehr denkbaren Netto-Cashwert zum Determination Date. Selbst ohne einen Verkauf der Diabetes-Assets oder einem Erlös aus der noch laufenden Klage gegen den Unilife-Konzern kann es mit der aktuell nur 0,34 USD teuren Aktie im Prinzip nur nach oben gehen, zumal der Börsengang Albireos schon als solcher weitere Werte freisetzen dürfte und das aktuelle Albireo-Investorenkonsortium rund um AstraZeneca gerade erst die Zusage gegeben hat, weitere 10 Millionen USD in die Firma zu stecken. Aussteigen dürfte hier so schnell keiner.

Wir können uns daher kaum vorstellen, dass Albireo Pharma nach Transaktionsabschluss mit einer Bewertung von unter 100 Millionen USD in den Markt kommt beziehungsweise sich dort lange hält - dafür sind die Assets zu attraktiv, das Team zu hochkarätig, viele Milestones zu nah. Biodel bleibt im Biotechsektor - insbesondere bei einer zeitnahen Veräußerung seiner Diabetes-Assets - ein aus unserer Sicht einzigartig risikoarmer Vervielfachungskandidat im laufenden Jahr. Eines ist klar: Beim nächsten Knall sind wir wieder mittendrin statt nur dabei!

Interessenkonflikt

Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Biodel und hat – wie andere Aktionäre auch – eventuell die Absicht, diese – auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.