Biodel: Hinweise auf Verkauf von Assets; neue Merger-Details

Ein gestern von Biodel (WKN: A1JZU5) veröffentlichtes Proxy Statement lässt nicht nur das kommende Shareholders' Meeting und damit den angekündigten Merger mit der Biotech-Gruppe Albireo näher rücken, sondern liefert auch hochspannende Details zur geplanten Transaktion.

Dem Proxy Statement zufolge beliefe sich der Liquidationswert in einem entsprechenden Szenario auf 0,36 USD je Aktie. Deutlich größere Chancen auf Wertsteigerung sieht Biodel bei Abschluss des Mergers, zu welchem Aktionären ausdrücklich geraten wird. In der Kalkulation noch nicht enthalten sind mögliche Einnahmen aus einer laufenden Schadensersatzklage gegen den Unilife-Konzern sowie insbesondere aus dem Verkauf der vorhandenen Diabetes- beziehungsweise Insulin-Assets des Unternehmens. Spannend: Biodel plant offenbar deren Veräußerung vor Abschluss des Mergers!

Asset-Verkauf vor Merger-Abschluss?

Laut den Angaben im Proxy Statement kamen am 26. April dieses Jahres Verantwortliche von Biodel, Albireo sowie der Finanzdienstleister Ladenburg Thalmann und Guggenheim Securities in New York zusammen, um unter anderem über die Veräußerung von Biodels Insulin-Assetes zu beratschlagen. In einem Meeting am 12. Mai unterrichtete Interimschef Gary Gemignani das Board of Directors über «Bemühungen, Flexibilität zu behalten, um seine Diabetes-Assetes möglicherweise vor Abschuss zu monetarisieren». Noch am gleichen Tag besprachen Biodel und Albireo im Rahmen einer Telefonkonferenz Biodels «Fähigkeit», seine Assets eventuell im Zeitraum zwischen Unterzeichnung der Merger-Vereinbarung und dessen Abschluss zu monetarisieren oder anderweitig zu verwerten. Biodel befindet sich augenblicklich in genau diesem Zeitfenster!

53 unverbindliche Angebote

Wie Seite 105 des Proxy Statements verrät, erhielt Biodel insgesamt 53 unverbindliche Angebote hinsichtlich eines potenziellen Mergers, von denen wiederum 30 in Vertraulichkeitsvereinbarungen mündeten. Das Angebot Albireos wurde Biodel am 10. Februar zugestellt und schlussendlich als das vielversprechendste auserwählt. Es scheint nicht unwahrscheinlich, dass sich unter den verbliebenen Kontakten ein Abnehmer für Biodels Diabetes-Assetes findet. Sollte ein Verkauf im Vorfeld des Mergers nicht vollzogen werden, könnte dieser auch noch später durch das neu geschaffene Albireo Pharma erfolgen. Hiervon würden dann auch Albireo-Aktionäre profitieren, zu denen bekanntlich führende Venture-Capital-Firmen sowie der britische Pharmariese AstraZeneca gehören.

Ankeraktionäre stocken auf

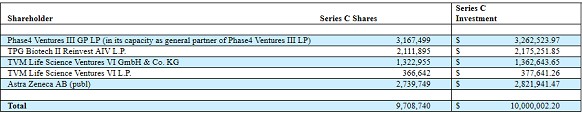

Nicht zuletzt gibt das Proxy Statement einen interessanten Einblick in die Aktionärsstruktur Albireos und dessen kommende Finanzierungsrunde, die noch vor Abschluss des Mergers erfolgen soll und weitere 10 Millionen USD in die Kasse spült. Die größten Aktionäre des Unternehmens untermauern hierbei ihr Vertrauen in Albireos Wirkstoff-Pipeline und unterstreichen durch eine Lock-up-Vereinbarung zusätzlich ihr langfristiges Engagement.

31 Millionen Dollar aus Japan

Klar ist: Die Biodel-Aktie bliebe auf aktueller Kursbasis von rund 0,33 USD insbesondere nach dem Merger fundamental dramatisch unterbewertet und dürfte sich auf kurz oder lang ihrem fairen Wert anpassen. Ein neuer Indikator für den Wert der einzubringenden Albireo-Assets sind die bislang geleisteten Voraus- und Meilensteinzahlungen in Höhe von 31 Millionen USD, die Albireo für sein in Phase 3 befindliches Verstopfungs-Medikament Elobixibat bis dato von seinem japanischen Partner EA Pharma erhalten hat. Laut Albireo-CEO Ron Cooper mache man in Japan «großartige Fortschritte». Ein Zulassungsantrag könnte hier schon im kommenden Jahr erfolgen. Auch was die Verpartnerung von Elobixibat in den USA und Europa angeht, zeigt sich Cooper zuversichtlich.

SD-Leser wissen bereits, dass Albireo noch weitaus mehr zu bieten hat und die Ende des Jahres erreichte Marktkapitalisierung im deutlich dreistelligen Millionen-Bereich liegen könnte. Stand jetzt käme das kombinierte Unternehmen auf eine Bewertung von lediglich 60 Millionen USD, von der rund ein Drittel auf derzeitige Biodel- und zwei Drittel auf Albireo-Aktionäre entfiele. Mindestens die Hälfte der 60 Millionen wird laut Plan nach dem Zusammenschluss durch Barmittel gedeckt sein. Merke: Allein 40 Millionen USD an Investitionen flossen seinerzeit im Rahmen eines Series A Financings in Albireo. Weitere 10 Millionen USD wurden vor Merger-Abschluss zugesagt. Schon bei einer reinen Addition dieser Beträge mit Biodels Cashbestand käme man auf eine deutlich höhere Bewertung.

Überraschender Geldregen?

Völlig unberücksichtigt bleiben hierbei die möglichen Erlöse aus der Veräußerung der Diabetes-Assets, die im Zuge einer Sonderdividende direkt an aktuelle Biodel-Aktionäre fließen könnten. Auch eine Einigung im Rechtsstreit mit Unilife würde einen zusätzlichen Geldregen bedeuten. Zu beachten ist außerdem, dass sich Albireo über die Jahre hinweg hervorragend entwickelt und seine Pipeline erfolgreich vorangetrieben hat, was unter anderem die frühen Zahlungen von EA Pharma belegen. Auch Albireos Ex-Partner Ferring aus der Schweiz leistete seinerzeit eine seiner größten Investitionen für Lizenzrechte, um Elobixibat weiterentwickeln und in den USA und Europa vermarkten zu können. Aufgrund eines von Ferring verschuldeten Studienfehlers, der nicht in Zusammenhang mit der Performance des Medikaments steht, kann Albireo die Rechte für diese extrem bedeutenden Territorien ein weiteres Mal vergeben und erneut auf satte Einnahmen hoffen. CEO Cooper geht davon aus, dass die bislang vorliegenden Studiendaten bei weiteren Verpartnerungen helfen werden.

Unseren Beobachtungen zufolge wird der Streubesitz Biodels seit Monaten immer weiter ausgedünnt. Abgabebereite Anleger, die möglicherweise noch aus der 30 Millionen Dollar schweren Kapitalerhöhung zu 0,92 USD je Aktie im April letzten Jahres stammen und auf Teufel komm raus ihre Positionen liquidieren wollen, werden immer wieder dankend empfangen. In den vergangenen Tagen stieg der Kurs unter vergleichbar hohem Volumen, während er mit geringen Stückzahlen immer wieder nach unten gezogen wird. Einige clevere Value-Investoren und Merger-Beteiligte dürften das extrem niedrige Kursniveau zur Kenntnis genommen haben und sich mehr und mehr für die anstehende Kurskorrektur positionieren. Größere Adressen könnten hingegen auf die Merger-Beschlussfassung im Rahmen des kommenden Shareholders' Meetings sowie den folgenden Reverse Split warten, der eine Zusammenlegung der Aktien im Verhältnis 30 zu 1 vorsieht. Von dem daraus resultierenden neuen Aktienpreis erwartet sich Biodel laut Proxy Statement erhöhtes Investoreninteresse und gesteigertes Handelsvolumen.

Für uns bleibt Biodel eindeutig der Biotechtipp des Jahres mit einem fundamental einzigartigen Chance-Risiko-Profil und reihenweise möglichen Kurskatalysatoren vor der Brust.

Interessenkonflikt

Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Biodel und hat – wie andere Aktionäre auch – eventuell die Absicht, diese – auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.