Palatin Technologies: Was kann jetzt noch schiefgehen?

Trotz der jüngsten Gesamtmarktschwäche und der kursbremsenden Warrantsituation hält sich die Aktie von unserem aktuellen Biotech-Favoriten Palatin Technologies (WKN: A1C538) ordentlich und notiert weiterhin gut +25% höher als zum Zeitpunkt unserer Erstvorstellung. Wann kommt es endlich zum großen Ausbruch? Und gibt es noch Gefahren?

Das Sommerloch neigt sich langsam aber sicher dem Ende entgegen und bei Palatin herrscht mittlerweile dermaßen viel Druck auf der News-Pipeline, dass uns die Nachrichten in Kürze nur so um die Ohren fliegen könnten. Wir vermuten, dass uns Palatin noch vor der Veröffentlichung des Jahresabschlusses Mitte September einige Updates servieren wird. Kann der Deckel dann schon endgültig fliegen?

Positive Nachrichten von US-Partner - Milliardenumsätze in den USA?

Anfang des Monats ließ der CEO von Palatins US-Lizenznehmer AMAG Pharmaceuticals, Bill Heiden, im Rahmen einer Analystenkonferenz zu den letzten Quartalszahlen verlauten:

Bezüglich Bremelanotide haben wir gute Fortschritte im Quartal gemacht, unsere laufende Entwicklung mit unserem Partner Palatin für den geplanten Zulassungsantrag Anfang 2018 vorangetrieben.

Der Kommerzialisierungsprozess von Palatins potenziell erstem FDA-genehmigten und mit Alkohol verträglichen Lust-Medikament für die Frau, für das AMAG laut aktueller Unternehmenspräsentation schon im Jahr 2020 rund 145 Millionen USD Umsatz erwartet und für das die renommierten Analysten von Canaccord mit US-Peak-Sales von über 800 Millionen USD rechnen, läuft also voll nach Plan.

Sehr interessant in diesem Zusammenhang ist auch die AMAG-Aussage, wonach Bremelanotide bei einer Zulassung Anfang 2019 schon von einer etablierten und auf Frauengesundheit spezialisierten Vertriebsmannschaft profitieren soll. Einen großen Erfolg landete das Team bereits mit Makena, einer Injektionslösung zur Risikominimierung von Frühgeburten, das wenige Jahre nach Markteinführung nun schon über 100 Millionen USD pro Quartal (!) einspielt.

Die Krankheit HSDD, sprich das verminderte sexuelle Verlangen der Frau, das Bremelanotide laut letzten Studienergebnissen nachweislich effektiv und sicher adressiert, wird weltweit mehr und mehr zum Thema, wie regelmäßige neue Medienberichte zeigen. Das bisher einzige FDA-zugelassene Präparat in dieser Indikation, Addyi, wurde mitsamt des Herstellers für 1 Milliarde USD in Cash zuzüglich Meilensteinzahlungen übernommen. Doch: Addyi hat derart risikoreiche Nebenwirkungen, dass es lange Zeit gar nicht beworben werden durfte und auch bis heute nur von speziell geschulten Apothekern und mit Warnhinweisen verkauft werden darf. Die Wahrscheinlichkeit ist also groß, dass Bremelanotide seinen Konkurrenten zu Grabe tragen wird!

+200% mit Ansage?

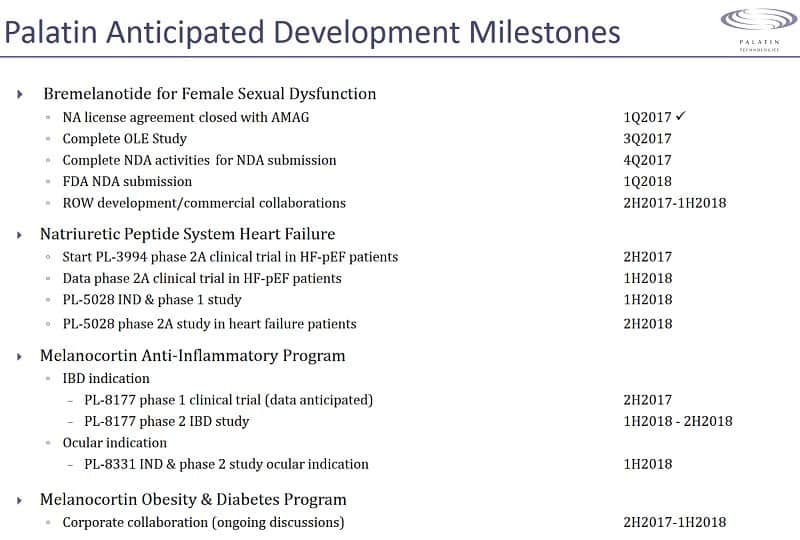

Die obige Tabelle, die Palatin in seiner letzten Präsentation veröffentlichte, veranschaulicht die kommenden Kurskatalysatoren in einer schönen Übersicht und belegt, dass nun täglich weitere wertsteigernde News zu erwarten sind. Allen voran der Abschluss der Open-Label-Extension-Studie und weitere, globale Lizenzdeals für Bremelanotide könnten für derart viel Nachfragevolumen in der Aktie sorgen, dass auch die kursdrückenden "Penny-Warrants", von denen es per 11. Mai noch 42,6 Millionen gegeben hatte, schnell aus dem Spiel genommen werden dürften. Das wiederum sollte endgültig institutionelle Investoren in den Wert locken und den Weg für eine nachhaltige Neubewertung ebnen. Zur Erinnerung: Auch bei Aeterna Zentaris (WKN: A1439Z) lag seinerzeit eine kursbelastende Warrantsituation vor. Nachdem diese gelöst war, kam es zu einem +200%-Kursknall mit SD-Ansage.

Selbst mit einem um alle noch ausstehenden Penny-Warrants verwässerten Aktienkapital beliefe sich der Börsenwert Palatins auf derzeit nicht einmal 80 Millionen USD. Diese 80 Millionen USD erhält Palatin jedoch allein an Meilensteinzahlungen bis zur US-Zulassung seines Medikaments. Anschließend winken für mehr als ein Jahrzehnt Lizenzeinnahmen zwischen mutmaßlich 8 und 12% der Verkaufserlöse. Schlägt Bremelanotide ein, könnte das für Palatin jährliche Erträge von über 50 Millionen USD ohne gegenüberstehende Kosten bedeuten!

Ein fairer Wert Palatins, auch unter Berücksichtigung der noch vorhandenen weiteren, sehr vielversprechenden Assets und der Aussicht auf die globale Verpartnerung von Bremelanotide, dürfte schon im jetzigen Stadium weit über dem Dollar liegen. Die Kollegen von Canaccord halten derweil sogar an ihrem 6 USD-Preisziel fest.

Wo ist der Haken?

Tatsächlich ist ein Biotech-Invest zu keinem Zeitpunkt frei von Risiken und so kann es auch hier immer wieder zu Rückschlägen kommen. Die größte Gefahr sehen wir jedoch lediglich in einer verzögerten Zulassung, wenn zum Beispiel in der noch laufenden Sicherheitsstudie unerwartete Komplikationen auftreten. Doch Palatins Partner AMAG hätte nicht 60 Millionen USD im Voraus gezahlt und sich zu weiteren 25 Millionen USD an finalen Entwicklungskostenerstattung vor dem Zulassungsantrag verpflichtet, wenn man von einer problemlosen Kommerzialisierung nicht überzeugt wäre.

Für uns ist daher klar: Nach +300% mit Albireo Pharma (WKN: A2DF99) und zuletzt +200% mit CombiMatrix (WKN: A2AD52) nähert sich mit Palatin Technologies (WKN: A1C538) ein weiteres "Value Play" aus dem Biotechsektor mit großen Schritten der überfälligen Neubewertung.

Interessenkonflikt: Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Palatin Technologies und hat die Absicht, diese – auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.