Statt Wirecard wie Blei im Depot lieber Bleiaktien ins Depot?

Wer bei der FinTech-Aktie Wirecard (WKN: 747206) auf Erholung hofft, spekuliert auf dem Hochseil. Das ist legitim, birgt aber auch Absturzrisiken. Viel sicherer zu prognostizieren ist dagegen der Kauf von Rohstoffwerten aus dem Kupfer-, Blei-, Zink- oder Silbersektor. Aktien von Teck Resources (WKN: 858265) oder Glencore (WKN: A1JAGV) erinnern mehr ans Bodenturnen.

Ich werde mir mit dem Vergleich zwischen zwei Sektoren, die wenig miteinander zu tun haben, bestimmt keine Freunde machen. Trotzdem möchte ich Anleger dazu ermuntern, mehr auf Investitions-, Bewertungs- und Renditezyklen zu achten. Nur weil Technologiewerte seit geschätzt 15 Jahren keinen Abwärtszyklus mehr erlebt haben, heißt das nicht, dass die Branche nicht auch den Kräften des Marktes und des Wettbewerbs unterliegt.

Braucht die Welt dringender Zink, Blei und Silber oder Mobile Payment Solutions?

Die Frage scheint banal und selbst wenn ich die These unterstütze, dass starke Geschäftsmodelle im FinTech-Sektor hervorragende Wachstumsperspektiven besitzen und sich für Anleger auszahlen könnten, sofern sie in der Lage sind die Gewinner zu identifizieren, befürchte ich, dass viele Anleger vergessen haben, wie essentiell wichtig Rohstoffe für das Überleben der Menschheit sind.

Erst kommen die Rohstoffe, dann folgt alles andere und nicht umgekehrt.

Damit neue Technologien überhaupt entstehen können, benötige ich zunächst das Fundament, das aus wichtigen industriellen Rohstoffen und Metallen besteht.

Die Menschheit kennt das Mineral und die Gewinnung von Blei seit mindestens 3.000 v. Chr. Schon die alten Ägypter benutzten bleihaltige Farben.

Ausgangspunkt für Blei ist ein wunderschöner Mineral namens Galenit in kubisch, kristallisierter Form. Also ein von der Natur erschaffener Würfel. Quelle: Fossilera.com

Widersprüchliche und sehr kurzsichtige Marktprognosen

Dass Anleger bisher noch nicht auf das große Potenzial bei Rohstoffaktien aus den Bereichen Blei, Zink oder Silber aufmerksam wurden, hängt an sehr widersprüchlichen Angebots- und Nachfrageschätzungen. Überwiegend wird eine stagnierende Nachfrage erwartet, dann geistern wieder Berichte über mögliche Produktionsausweitungen durch die Medien.

Das schreckt Anleger verständlicherweise ab.

Vorausschauende Anleger investieren vor dem Beginn des nächsten Zyklus

Doch Anleger sollten sich nicht von solchen kurzsichtigen Prognosen beeinflussen lassen.

Tatsächlich wächst die Nachfrage global weiter. Mal schneller, mal langsamer. Außerdem ist das Angebot tendenziell rückläufig.

Bevor die Konzerne nicht in den nächsten Investitionszyklus starten, wird es nicht zur Ausweitung des Angebots kommen. Der letzte Zyklus erfolgte auf steile Preisexplosionen in den Jahren 1999 bis 2007, als u.a. Zink +500% oder Blei +700% zulegte.

Das ist 12 Jahre her und trotz dem Ende der Lebensdauer von Dutzenden Großprojekten sind den Konzernen die Hände gebunden und sie können nicht in dem Maße Kapital investieren, um die Welt vor einem Versorgungsengpass mit überlebensnotwendigen Metallen zu bewahren.

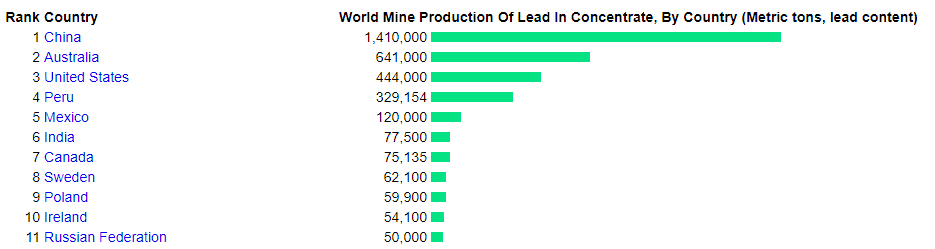

Im Mittelpunkt des Bleimarktes steht der Umstand, dass China nicht nur der größte Bleiverbraucher ist, sondern zudem ein weltweit bedeutender Produzent. Bei der Gewinnung von Blei liegt China bei etwa der Hälfte der Weltproduktion, bei den Schmelzkapazitäten sogar einsam an der Spitze, während in den USA 2013 die letzte Bleischmelze geschlossen wurde, die 120 Jahre lang in Betrieb war. In Zeiten des Silicon Valley interessiert sich niemand für Blei...

Wenn Sie schon mal, wie ich, eine chinesische Bleiproduktion besichtigt haben, dann wissen Sie, was das für eine Drecksarbeit ist, die schlecht bezahlt wird, die Gesundheit ruiniert und zudem die Umwelt zerstört.

Trotzdem braucht die Welt natürlich Blei und darum ist es wichtig, dass die Minen einen guten Preis für Ihre Produktion bekommen, damit die ärmsten Menschen auch eine Perspektive bekommen.

Chinas Minen fürchten Inspektionen wegen Umweltschutz

Die chinesische Produktion von Blei, insbesondere aus Schrott, wird durch wiederholte Umweltinspektionen und damit verbundene Kapazitätsschließungen beeinträchtigt.

Neuere chinesische Vorschriften haben Beschränkungen und Verbote für die Einfuhr von Schrott zur Folge. Tatsächlich kam es zuletzt im Sommer 2017 sogar zu mehrmonatigen Schließungen von Zink- und Bleiminen in Chinas Provinz Sichuan.

Die Zentralregierung ordnete an, dass Inspektoren die Sicherheitslage und Umweltschutzbestimmungen prüfen. Das führte zeitweise dazu, dass 60% aller Minen still standen.

China hat die Lösung seines Problems mit massiver Umweltverschmutzung, auch durch Bleiminen, erkannt und die Zentralregierung schreitet immer restriktiver ein. Das trifft die Lagerbestände und führt zu einem Angebotsengpass bei zeitgleich langsam weiter anziehender Nachfrage.

Wie Reuters in einem am 6. Februar erschienenen Artikel schreibt:

Die Bleipreise könnten einen Schub erhalten, da die Umweltschäden bei den Schmelzwerken in China dazu führen, dass die Produktion auf dem weltweit größten Markt für das Batteriemetall gedrosselt wird und die Lagerbestände fallen.

Quelle: Unsplash.com

Bleiaktien könnten vor einem Kursfeuerwerk stehen

"Es gibt nicht viel Blei auf der Welt. Wir könnten in den nächsten Monaten ein Kursfeuerwerk erleben", zitiert Reuters einen Analysten für Blei bei Wood Mackenzie.

Dramatische Versorgungsprobleme im Anmarsch?

- Die Lagerbestände für Zink an der Londoner Metallbörse (LME) stehen nur noch knapp über 100.000 Tonnen, der Hälfte von Anfang 2018, sowie nahe ihrer 20-Jahrestiefs. Das entspricht drei Tagen Weltnachfrage.

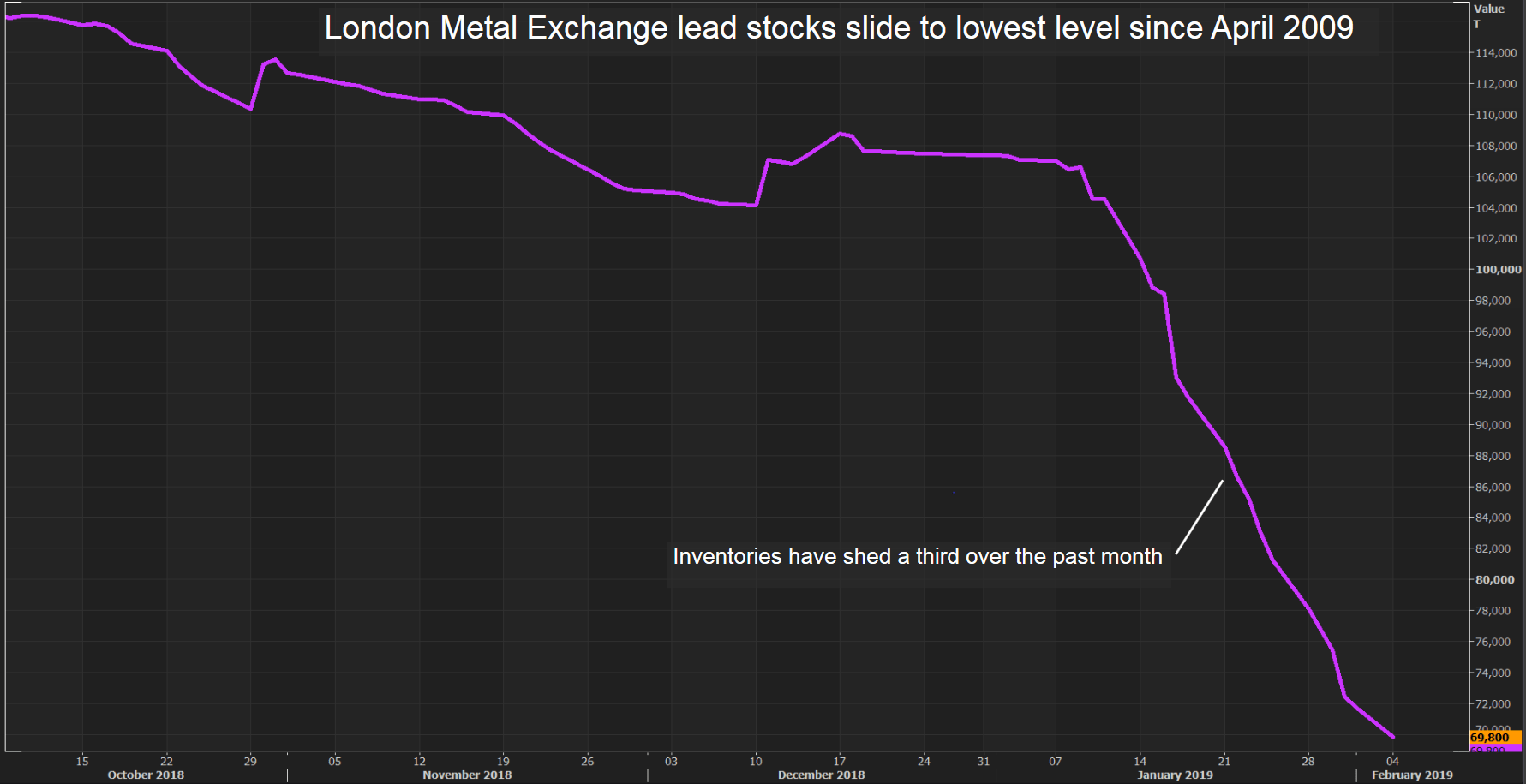

- Beim Blei fiel das LME-Lagerbestandsniveau von 350.000 auf lediglich 70.000 Tonnen. Die 20-Jahrestiefs lagen hier zuletzt vor 15 Jahren bei etwa 50.000 Tonnen. Die Lagerbestände beim Blei reichen demnach kaum noch für einen einzigen Tag.

LME Bleilagerbestände kollabieren. Quelle: Bloomberg

Ich möchte keine voreilige Panik schüren, denn es gibt schließlich nicht nur das LME-Lager, sondern weitere börsenunabhängige Warenlager für Rohstoffe, die jedoch überwiegend ähnlich gähnend leer sind.

Natürlich ist die globale Lieferkette hocheffizient und funktioniert auch ohne größere Lagerbestände, doch es gibt Risiken.

Würde tatsächlich die Minenproduktion in China stottern, wäre auf der ganzen Welt nicht einmal im Ansatz genügend Metall verfügbar, um das auszugleichen. Innerhalb weniger Wochen würde der Welt das kurzfristig verfügbare Blei und Zink ausgehen und bevor neue Projekte gestartet wären, würde es Jahre dauern.

Am Ende hängen die gesamte globale Wirtschaft, einschließlich der Bauwirtschaft, weite Teile der Industrie, inklusive der Stahlbranche und der gesamten Automobilindustrie sowie der Chemiebranche, davon ab, dass China seine Minen, die zum Teil mit erheblichen Kostennachteilen arbeiten und zu Preisen produzieren, die weit über den derzeitigen Weltmarktpreisen für diese Metalle liegen, aufrecht halten kann.

Bisher war die chinesische Regierung gnädig und beließ ihre Minen in Betrieb und ich glaube auch nicht an einen Schock, sondern rechne dieses Jahr mit einer graduellen Verbesserung, die sich dann mit der wachsenden Erkenntnis der Anleger in eine Boomphase beschleunigt.

Rohstoffaktien vs. Wirecard - wer geht als Sieger hervor?

Einer der größten, profitabelsten und spannendsten Unternehmen ist der Rohstoffhandelskonzern Glencore. Dieser Konzern würde praktisch jeden Vergleich mit Wirecard haushoch gewinnen.

Bei Glencore erwarten Analysten für 2018 ein EBITDA von 16 Mrd. US$. Das wären etwa 25-Mal mehr als Wirecard. Bei der Bewertung steht Glencore mit seinem EV/EBITDA 19e von 4,8 ebenfalls nicht schlecht da.

Ich rechne in den nächsten Jahren mit einer jährlichen Gesamtrendite von 10-15%, etwa die Hälfte davon kassieren Anleger durch eine 5% Dividendenrendite.

Im Vergleich dazu gibt es aber noch attraktivere Aktien

Der mit erwarteten 4,3 Mrd. US$ EBITDA ausgestattete Rohstoffkonzern Teck Resources ist sogar noch günstiger bewertet bei einem EV/EBITDA 19e von sehr preiswerten 3,75.

Selbst Teck Resources verdient siebenmal mehr als Wirecard.

Selbst im historischen Vergleich zu seiner ureigenen durchschnittlichen Bewertungsspanne, die beim EV/EBITDA von 5,8 bis 6,7 reicht, wären bei Teck relativ einfach Kursgewinne möglich, zusätzlich zur jährlichen Dividendenrendite von 6%, die relativ sicher erheblich wachsen wird, wenn sich der Blei- und Zinkmarkt wie erwartet erholt. Dann könnte die Gesamtrendite sogar über der von Glencore liegen.

Wirecard liegt beim Direktvergleich mit seinem EV/EBITDA 19e von 16 viermal höher als die Teck Resources-Aktie und das trotz ihres Kurseinbruchs. Bei den EBITDA-Margen liegt Teck mit 41% ebenfalls deutlich vor Wirecard mit schmalen 28%.

Würde das Wachstum bei Wirecard anhalten, wie in der Vergangenheit, so wäre das vielleicht berechtigt. Nur sei die Frage erlaubt, woher Anleger die Sicherheit nehmen, dass Wirecard sich gegen alle Konkurrenz durchsetzen wird sowie die hohen Transaktionsmargen beibehalten kann?

Es wäre nicht das erste Wachstumsmodell, das im Zuge der Eroberung des Massenmarktes zurückfällt.

In der Goldherz-Redaktion beurteilen wir die Dinge realistisch und halten rohstoffnahe Value-Aktien für deutlich aussichtsreicher.

Auch wenn das hinsichtlich der Sektoren ein Vergleich von Äpfeln mit Birnen ist, so bleiben nackte Bewertungskennzahlen, für uns, immer noch einer der zuverlässigsten und nachweislich funktionierenden Faktoren zur Bestimmung der zukünftigen Aktienrendite, während Wachstumsprognosen immer erheblichen Unsicherheitsfaktoren unterliegen.

Nicht allein Wachstum, sondern Werte sollten die Depotstrategie mitbestimmen

Anleger sollten sich nicht nur an reinem Wachstum orientieren. Wissenschaftliche Analysen beweisen, dass langfristig viel für die Kombination von Wachstum mit Value, verbunden mit Momentum sowie Antizyklischer Handelsstrategie spricht.

Uns fällt auf, dass Anleger zurzeit an einem ungesunden Wachstumsfieber und unter permanenter Angst leiden, etwas zu verpassen.

Suchen Sie noch weitere Value-Aktien und Dividendenkracher?

Natürlich sind die Nachrichten von heute immer nur die Bestätigung unserer zukunftsgerichteten Investitionsentscheidungen von gestern.

Deshalb haben Goldherz Premium-Leser auch schon seit Sommer eine Aktie im Depot, die nicht wie Blei aussieht, sondern aus Blei besteht.

Wir haben uns hier in den letzten Monaten günstig und mit rückläufigen Kursen fett eingekauft und in den letzten drei Handelstagen stieg diese Aktie auch schon +30% über unser durchschnittliches Kaufniveau.

Die Marktkapitalisierung liegt bei unter 100 Mio. US$ bei einem erwarteten NPV von über 1 Mrd. US$.

Werden Sie heute Teil der exklusiven Goldherz Community...

...und erhalten Sie jede Woche den ultimativen Börsenbrief für Rohstoffwerte zugestellt. Mit seinen Aktiengewinnen hat Goldherz PLUS vergleichbare Börsendienste weit hinter sich gelassen.