Barrick Gold: Attraktive Goldzinsen bis 2042

Mit Xetra Gold (WKN: A0S9GB) sind Anleger seit Jahresanfang gut im Rennen. Doch Gold zahlt keine Zinsen, betonen die Kritiker. Darum investieren Anleger lieber in die Aktien von Barrick Gold (WKN: 870450), deren Dividende jedoch nicht riesig ist. Es gibt aber auch Goldzinspapiere, die den Vergleich mit Bundesanleihen nicht scheuen brauchen und starkes Momentum aufweisen.

Keine Frage, wer in langlaufende Anleihen investierte, am besten sogar in die 100-jährigen Anleihen von Österreich oder Frankreich, hat in diesem Jahr wegen der Zinspolitik der EZB einen satten Gewinn erzielt. Um bis zu 100% stiegen solche Papiere in den letzten Jahren. Verglichen damit besitzen einige langlaufende "Goldpapiere" immer noch verhältnismäßig viel Nachholpotenzial. Darum habe ich mich im Markt umgesehen und ein attraktives Schnäppchen gefunden.

Nichts ist immer noch besser als weniger wie nichts

Gold und Zinsen schließen sich eigentlich aus. Darum gibt es bis heute nur eine Minderheit von Anlegern, die das Geldsystem durchschauen, das zu ausufernder Schuldenaufnahme neigt, und lieber dem Gold vertrauen. Wobei sie auf Zinsen verzichten.

Dieser Verzicht fällt natürlich aktuell zunehmend leichter. Wenn Sie heute Gold kaufen, bekommen Sie außer dem Gold selbst nichts, was immer noch mehr ist als beim Kauf von Bundesanleihen, bei denen Sie jetzt laut der neuesten Übersicht für den September der Deutsche Bundesbank praktisch nur noch negative Renditen erhalten.

Als Ausweg kaufen Anleger immer mehr zweifelhafte Papiere wie die 100-jährigen Österreich-Anleihen (WKN: A19PCG), die, wenn Sie alt genug werden, tatsächlich noch leicht positive Renditen aufweisen.

So können Anleger die Nullzinsgefahr abwehren

Gold ist ein Wert, der tendenziell den Unsinn ausgleicht, der mit einem extremistischen Geldmengenwachstum einhergeht und Gold begründete – wenn der Schindluder zu weit getrieben wurde – immer auch einen Neuanfang, um das Vertrauen in eine neue Währung wiederherzustellen.

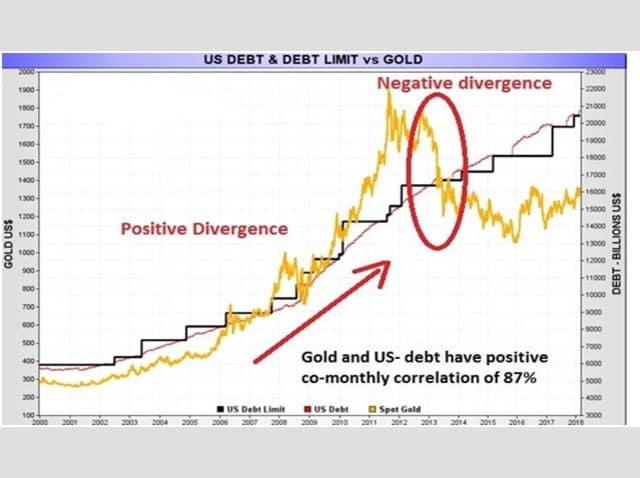

Der Goldpreis und die US-Staatsverschuldung weisen eine positive Korrelation von 87% auf. Dass die Entwicklung von 2011 bis 2015 umgekehrt war, lässt sich daraus ableiten, dass die Steigerung des Goldpreises infolge der Finanzkrise 2008 sehr steil verlief und dies Anleger ins Gold trieb, die aber später, aus Angst vor Verlusten, wieder ängstlich wurden und verkauften. Quelle: World Gold Charts

Das US-Finanzministerium kündigte an, in diesem Geschäftsjahr fast eine Billion US-Dollar zu leihen, was einer 84% Steigerung gegenüber dem Vorjahr entspricht.

Gold ist für Anleger darum die beste Wahl und das effektivste Mittel, um sich vor dem monetären Wahnsinn des schuldenbasierten Fiat-Währungssystems zu schützen, das sich mit einem Vielfachen des Wertes der jährlichen Goldfördermenge auf dem Planeten ausbreitet.

Dass Gold und Silber keine Zinsen zahlen, wird in diesem von kollektivem Wahnsinn geprägten Umfeld praktisch bedeutungslos. Gleichwohl verstehe ich, dass institutionelle Anleger und Rentiers die Schwankungen bei den Edelmetallen nur schwer aussitzen können und weiter Zinsen brauchen, um überhaupt zu überleben.

Wer Zinsen sucht, muss einen Kompromiss eingehen

Es ist nicht leicht, zwei Fliegen mit einer Klappe zu schlagen und ich gebe zu, dass mir persönlich der Glaube an ein anhaltendes Nullzinsumfeld bei geringen Inflationsraten zutiefst zuwider ist und ich irgendwann mit einer großen Inflations- und darauffolgend auch von der nominalen Zinswende ausgehe.

Bis dahin sind wir pragmatisch gesehen aber in einem Zyklus, der noch tiefere Zinsen für Staatsanleihen bedeutet und solange die Flucht in Vermögenswerte anhält, die der gemeine Anleger für relativ sicher hält – über die tatsächlichen Risiken dieses Systems möchte ich mich aus Platzgründen jetzt nicht äußern – steigt der Wert langlaufender Anleihen, die noch Zinsen abwerfen, naturgemäß beträchtlich.

Nur wenige Experten trauen sich eine Prognose abzugeben, wann dieses Umfeld endet und so lange heißt es eben: "The Trend is your friend". Insofern ist es gar nicht so abwegig, weiterhin mit Anleihen zu spekulieren, die positive Zinsen abwerfen und im Aufwertungswettrennen Nachholpotenzial aufweisen.

Goldzinsen mit Unternehmensanleihen

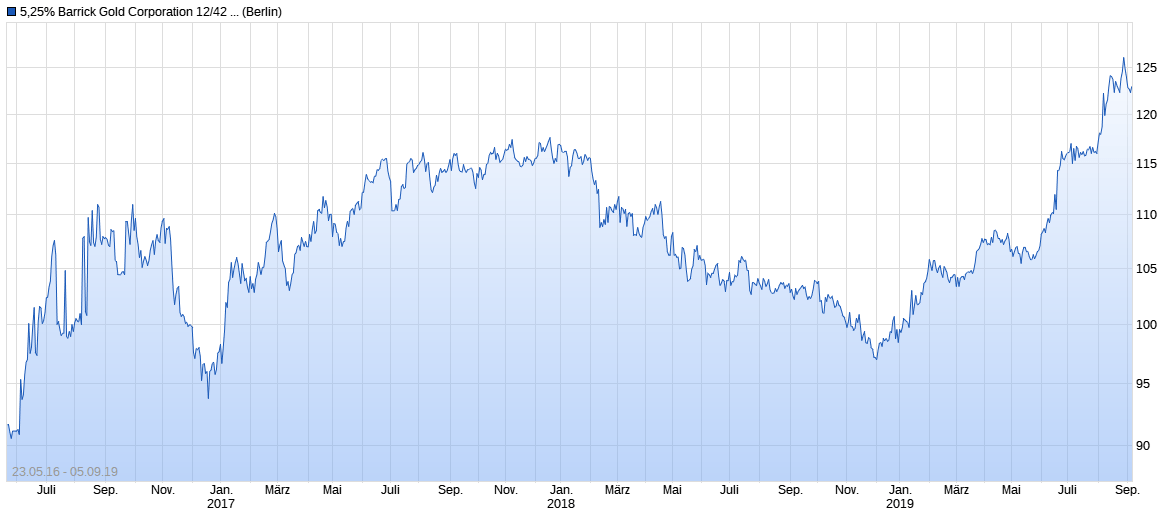

Die Zinsen der qualitativ guten Barrick Gold-Anleihe (WKN: A1G547), die immerhin einen satten 5,25% Kupon aufweist, werden zwar nicht direkt in Gold, sondern immer noch in US-Dollar ausbezahlt. Das schmälert ihre Attraktivität jedoch keineswegs. Wegen der langen Laufzeit bis 2042 bekommen Anleger momentan eine Rendite von 3,75% pro Jahr, wenn sie bis zum Ende der Laufzeit halten.

Doch der Grund für den Kauf ist sicher ein anderer. Aufgrund des Renditehungers, der auch in den USA mit zunehmender Zinssenkungsphantasie immer größer wird, ist die Anleihe in diesem Jahr deutlich über den Nominalwert gestiegen und wenn die Zinsen am langen Ende und in der drohenden Rezession unter 2% fallen würden, dann besitzt dieses Papier noch ein beträchtliches Kurspotenzial.

Barrick-Zinsen könnten sich den tieferen US-Staatsanleihenzinsen annähern

Jede erfolgreiche Börsenspekulation baut auf einem gewagten Gedankengang auf. Doch so weit hergeholt ist die Annahme gar nicht, dass US-Unternehmensanleihen erster Güte sich eines Tages als beinahe ebenso sicherer erweisen werden als US-Staatsanleihen selbst.

Schließlich wäre die Bedienung dieser Anleihe, wenn meine These eines anhaltenden Goldpreisanstiegs aufgeht, für den Mustergoldkonzern Barrick ein Kinderspiel.

Das offizielle Moody's Rating der Barrick-Anleihe halte ich mit Baa2 noch für ausbaubar. Zuletzt war der Ausblick der Analysten stabil. Die Ratingagentur Moody's schreibt in ihrem jüngsten Update:

Der stabile Ausblick spiegelt auch die Erwartung wider, dass Barrick weiterhin einen freien Cashflow generieren wird und dass das Gemeinschaftsunternehmen in Nevada (Nevada JV zwischen Newmont und Barrick), das über eine Produktionskapazität von rund 4,1 Millionen Unzen verfügen wird, und die erzielten Synergien die Erträge von Barrick aus den eingebrachten Vermögenswerten steigern werden. Barrick wird 61,5% der Anteile am Gemeinschaftsunternehmen in Nevada besitzen.

Barrick könnte zur Staranleihe der Unternehmensanleihen werden

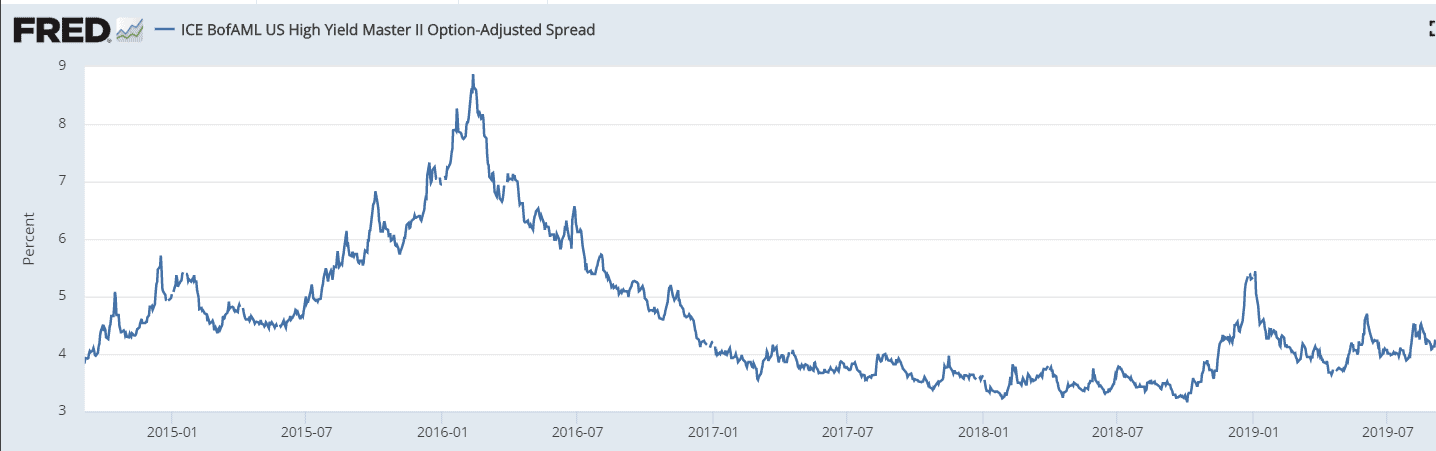

Immer wieder diskutieren Anleger über den drohenden Anstieg bei den Zinsspannen von Unternehmensanleihen. Gerade bei den teils überschuldeten Unternehmen, die wenig Wachstumspotenziale und anfällig für Konsumzurückhaltung sind, ist diese Sorge sehr berechtigt.

Zurzeit halten sich die Zinsaufschläge für Hochzinspapiere in Grenzen. Doch das kann sich schnell ändern, wenn der Zufluss ins Risiko stoppt.

Wobei ich annehme, dass Barrick als erstklassiges Goldunternehmen durchaus weiterhin ein gesuchtes Investitionsziel bleiben dürfte, deren Anleihen sich an die Spitze der Nahrungskette setzen sollten.

Das führt dazu, dass die Anleihe noch weiter steigt trotz schwerwiegender Probleme. Treibstoff dafür liefert allein die US-Notenbank mit ihrer Nullzinsphantasie, die in dieser Woche wieder neue Nahrung erhalten hat.

Spekulationen gehen in die Richtung, dass die Fed zum 18. September die Zinsen um ein halbes Prozent senken könnte. Die Analysten von BNP Paribas erwarten bis Mitte nächsten Jahres vier Zinssenkungen um jeweils 0,25%.

Solange der Zinssenkungstrend intakt ist, besitzt die Barrick-Anleihe weiteres Kurspotenzial.

Ein Abonnement von Goldherz PLUS ist jetzt Pflicht.

Profitieren Sie heute GRATIS und risikolos von meinen nächsten Volltreffern

Von meiner Arbeit und dessen Qualität sowie den Aussichten auf exorbitante Kursgewinne in Ihrem Depot bin ich so überzeugt, dass ich Ihnen heute eine einmalige, exklusive Möglichkeit geben möchte, das Goldherz PLUS Abo kostenlos zu testen.

Seien Sie sicher: Dieser Börsendienst bringt Sie in die erste Reihe, egal ob Sie sich als langfristigen Anleger sehen oder lieber kurzfristige Gewinne machen wollen. Ich lade Sie ein:

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.

Mein Startgeschenk – die 3 besten Goldaktien, um vom laufenden Goldboom zu profitieren – dürfen Sie sogar behalten.