Goldpreis und Minenaktien: Fundamental sah es noch nie besser aus!

Viele Goldanleger staunten letzte Woche zunächst über die starken Kursgewinne, bevor sie sich ebenso über die Rückschläge wunderten. Jetzt bringe ich etwas Licht ins Dunkel.

Der Goldpreis scheint extrem nervös zu sein. Wurde von Anlegern letzten Montag das neue Hoch bei fast 1.700 USD ausgiebig gefeiert, gerieten selbst langfristige Goldhalter am Freitag in Panik, als wir unter die 1.600-USD-Marke tauchten.

Gerade die kurzfristigen Bewegungen beim Gold und den anderen Edelmetallen, zuerst nach oben, sorgten für Staunen, was ich in glücklicher Voraussicht am Montag letzter Woche für Gewinnmitnahmen nutzte.

Das ist natürlich eine Bewegung, die vielen Normalanlegern das Blut in den Adern gefrieren lässt und ich verstehe auch, dass der eine oder andere schon mal leicht nervös werden kann. Für jemanden wie mich, der seit über 25 Jahren in Gold und Minenaktien investiert, ist das eher eine kleine Schwankung.

Kurzfristig waren im Goldmarkt auch viele Einsteiger, die allein wegen dem Coronavirus von einer Rally ausgingen. Doch Gold ist und bleibt ein Vermögenswert, der seinen Wert langfristig entfaltet und selten von heute auf morgen losspurtet.

Coronavirus hält die Börsen fest im Griff

Was der Coronavirus jetzt anrichtete, am Chartbild der Börsen, lässt sich gar nicht mehr so leicht reparieren. Bei der letzten Finanzkrise im Jahr 2008 korrigierte Gold zunächst auch mit den Börsen, Aber als die Zentralbanken mit der quantitativen Lockerung begannen, ging der Goldpreis wirklich durch die Decke und lief von rund 800 auf 1.900 USD. Auch diesmal kann der Goldpreis rasant steigen, sobald die US-Notenbank auf ihrer nächsten Sitzung die Zinsen voraussichtlich sogar um 50 Basispunkte senken wird.

Warum fällt Gold dann überhaupt?

Der Aktienmarkt ist weit abgestürzt und mit etwas Verspätung geriet auch Gold in den Abwärtsstrudel. Dabei sind die realen Zinsen (Zinsen abzüglich Inflationsrate) als wichtigster Anhaltspunkt für die weitere Bewertung des Goldes extrem gesunken und in den negativen Bereich eingetaucht. Hong Kong befindet sich laut der „Süddeutsche Zeitung" im Ausnahmezustand:

Kein einziger Kunde hier. Die Ringe, Uhren und das Gold ist alles für reiche Chinesen, doch die sind nicht da.

Es geht bei den kurzfristigen Goldverkäufen darum, dass windige Spekulanten an Bargeld kommen müssen, um zu verhindern, dass ihre fremdfinanzierten Positionen ausgestoppt werden, die sich stark im Verlust befinden. Das führt dazu, dass die Korrelationen zwischen den Anlageklassen bei einem Crash steigen können.

Völlig unsinnige Goldverkäufe zeigen, wie die Masse denkt

Freitag tauchten vereinzelt Medienberichte auf, wonach einige Privatleute ihren Goldschmuck zum Händler brachten, um ihn wegen des Coronavirus in Bargeld umzumünzen. Welchen Sinn es ergibt, die seit Jahrtausenden sicherste Anlage der Welt, die einzige, die niemands Schuld ist, zu Papier und im wahrsten Sinne des Wortes "zu Asche" zu machen, erschließt sich mir nicht.

Wären die Verbraucher derart am Anschlag, mit ihren finanziellen Mitteln, dann wäre das nur ein weiteres Zeichen dafür, dass der Goldpreis erst recht vor einer gigantischen Aufwärtsbewegung stünde. Wären wir am Ende eines Goldbullenmarktes, hätten wohl die Konsumenten eher Gold zum erheblichen Aufschlägen auf den Kassamarkt gekauft, statt es mit Abschlägen zu verkaufen.

Dennoch wurde wohl bei einigen Spekulanten die Zwangsliquidation ihrer Portfolios eingeleitet, weil nicht alle in der Lage waren, ihre heftigen Verluste auszugleichen. Was sich aber in den Börsenberichten sehr dramatisch anhört, ist für mich kaum relevant.

Ich frage Sie: Kennen Sie eine bessere Chance?

Ich habe Gold an den großen Wendepunkten im Jahr 2016 mit dem Start von Goldherz Report und Mitte 2018 zu Kursen weit unter den heutigen empfohlen, aber nicht weil ich von einer kurzfristigen Bewegung ausging, die danach kam, sondern weil ich eine fundamentale Zeitenwende erwarte, die Gold schließlich über einige Zwischenziele bei 2.000 bis 3.000 USD, letztlich auf 5.000-10.000 USD bringen wird. Einem Aufwärtspotenzial von 2.000 bis 8.000 USD, während das Risiko auf ein paar wenige Hundert USD begrenzt ist.

Seitdem ist der Goldpreis tendenziell 100-300 USD jährlich gestiegen. Bei einer Mine mit 1 Million Unzen Jahresförderung bedeutet das jährlich 100-300 Mio. USD Mehrumsatz bei ähnlichen Kosten. Es ist nicht immer so, aber in den 5-10 Jahren, in denen der Goldpreis steigt und Minenaktien jährlich mehr verdienen, müssen die Aktienkurse steigen.

Zinssenkungen sollten den Goldmarkt befeuern

Eine große Unsicherheit war die der nächsten Zinssenkung, über die ich seit Jahresanfang immer wieder gerätselt habe. Offiziell musste ich mich an die Fed-Protokolle halten, die gemeinhin wenig Aktionsradius ergaben und darum war ich auch zunächst eher im Seitwärts-Lager für Gold.

Jetzt wird aber fast sicher eine Zinssenkung kommen im März, vom 15. bis 17. tagt die US-Notenbank. Das ist nun fast zu 100 Prozent sicher. Die 2-jährige Rendite liegt bei knapp über 1% und signalisiert eine sofortige Fed-Reaktion mit einer Zinssenkung um ein halbes Prozent. Das rettet zwar nicht unbedingt die Konjunktur, aber es bietet dem Goldmarkt Raum für großangelegte Manöver.

Ungefähr in 4-8 Wochen, allerspätestens ab Juni, dürfte sich der Goldmarkt von seiner neuen Basis aus beschleunigt nach oben absetzen. Wobei ich weniger den Termin wichtig finde, sondern das Zustandekommen einer voluminösen Ausbruchsbewegung.

Goldminenaktien vor einem historischen Anstieg

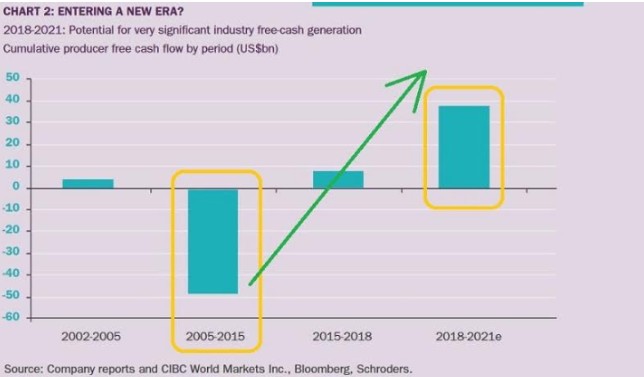

Im Mittelpunkt der Minenaktien steht der freie Cashflow. Das vorherige Jahrzehnt fokussierten sich die Minenkonzerne allein auf die Produktionsrate. Erst seit vier Jahren findet in der Industrie ein Umdenken statt. Der Goldminensektor hat die lange Pause zwischen 2011 bis 2015 genutzt und sich entschlackt. Die großen Goldproduzenten verdienen mittlerweile satte Gewinnmargen, die vor Jahren undenkbar schienen.

Quelle: www.investing.com

Die deflatorische Stimmung könnte eine deutliche Outperformance der Goldminen im Vergleich zum Gold anheizen. Die Stagnation der Weltwirtschaft hilft niedrigere Betriebskosten für die Minen zu erzielen und die Cashflows zu steigern.

Welche Goldminen die besten Broker wie Haywood empfehlen, erfahren Sie im PLUS

Um die Unternehmen zu finden, die tatsächlich positive und starke Cashflows erzielen, brauchen Sie verlässliche Daten und Analysen. Diese erhalten Sie jede Woche im Goldherz PLUS. Mit dem Projekt Blaukraut erhalten Sie von mir gleich zum Abo-Start meine Aktie, die bei einem Goldpreis von 1.500 USD bereits mehr als die heutige Marktkapitalisierung als Cashflow erwirtschaften kann. Ein kanadisches Brokerhaus hat deshalb vor wenigen Tagen seine Kaufempfehlung und ein Kursziel bestätigt, das +94% über dem aktuellen Aktienkurs steht.

Darum hat sich mein Favorit auch in der aktuellen Korrektur sehr gut gehalten und ist nicht gefallen wie praktisch alle Goldminenaktien, sondern notiert +6% höher.

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.