Wird Pinecrest Resources die zweite Calibre Mining?

Die Übernahmewelle im Sektor rollt an: Große Goldfirmen wie Barrick Gold (WKN: 870450) oder Kinross Gold (WKN: A0DM94) strecken ihre Fühler längst nach Übernahmekandidaten aus. Ein solcher formiert sich gerade in Form meines neuen Favoriten, der Pinecrest Resources (WKN: A12GSQ). Dieses Unternehmen mit einem Insider-Management, das bei Calibre Mining (WKN: A2N8JP) für über +300% Kursgewinn sorgte, baut bei Pinecrest den Nachfolger auf.

Lange habe ich überlegt, ob die Bezeichnung als Calibre-Nachfolger passt? Weil ja, trotz entscheidender Verflechtungen auf Managementebene, die Aktie von Calibre Mining immer noch inmitten des Ansturms auf die Goldbastion steht und beinahe täglich neue Hochs erklimmt. Gestern markierte der Kurs mit 1,66 CA$ eine Spitze, bei der +336% Gewinn für PLUS-Leser in 18 Monaten möglich waren.

Darum nenne ich meinen neuen Favoriten einfach den "Nachflieger". Denn fliegen sollte die folgende Aktie ebenso: Pinecrest Resources (WKN: A12GSQ).

Es klingt vielleicht überheblich und arrogant, aber ich bin sicher, dass Sie und ich mit Pinecrest in Zukunft Geld verdienen können, vermutlich sogar sehr viel Geld. Der Starttermin meines neuen Favoriten könnte besser kaum gewählt sein...

Höchstes Interesse an Goldminen seit knapp einer Dekade

Erstmals seit knapp einem Jahrzehnt sind Aktien von Goldminengesellschaften wieder heiß begehrt. Wir befinden uns jetzt wohl am Beginn eines martialischen Bullenmarktes, der enorme Gewinnpotenziale entfalten sollte. Deshalb wird es für SD-Leser spätestens jetzt höchste Zeit sich zu positionieren.

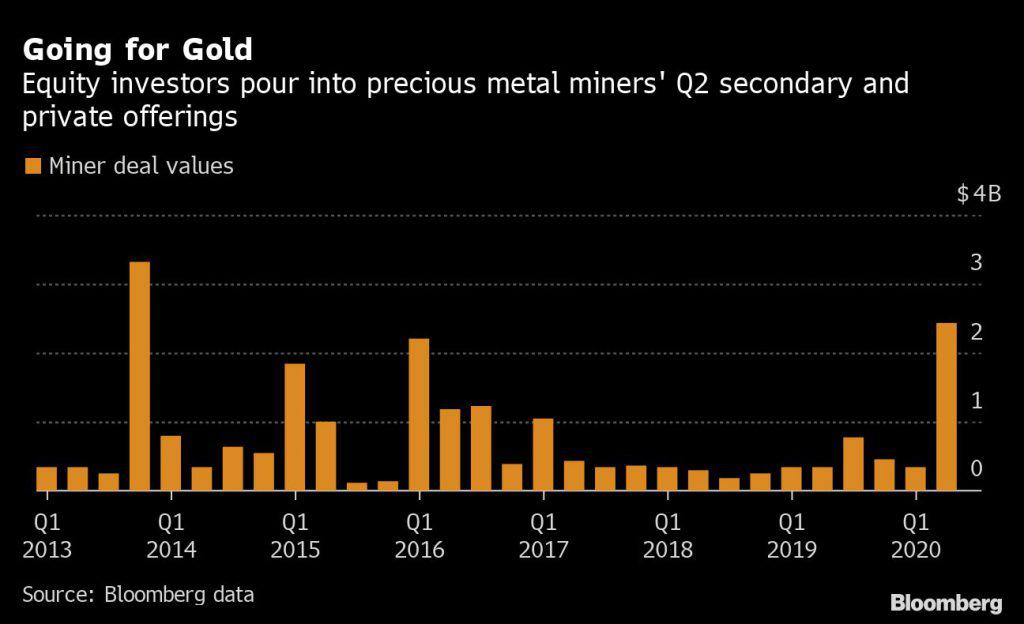

Die Covid-19-Krise hat die Stabilität der Volkswirtschaften weltweit erschüttert und Anleger entkommen diesem Erdbeben sowie den negativen Realzinsen praktisch nur noch, indem sie ihre Ersparnisse verstärkt in Gold anlegen. So erwachten Goldminenaktien aus dem Dornröschenschlaf. Dieser Industriezweig, der bislang ausschließlich die Aufmerksamkeit von Experten und Spezialfonds auf sich zog, zieht nun eine breite Basis von Anlegern und Publikumsfonds an. Jetzt fließen Milliardenbeträge in den Sektor:

Goldminen, die einst als risikoreiche Anlage für den typischen Anleger galten, haben im zweiten Quartal 2020 fast 2,4 Milliarden US-Dollar mittels Privatplatzierungen eingesammelt. Wie aus von Bloomberg zusammengestellten Daten hervorgeht, war dies der höchste Betrag seit 2013 und siebenmal mehr als im Vorjahr. Quelle: Bloomberg

Das hat zur Folge, dass viele Goldminenaktien, die hervorragende Projekte, ein starkes Management, eine saubere Bilanz und eine marktenge Aktienstruktur zu bieten haben, jetzt beschleunigte Kursgewinne erfahren. Waren früher eher geduldsame Langfristanleger im Segment unterwegs, können Sie jetzt auch als Momentumanleger von den schnellen Kursgewinnen profitieren.

Der Ablauf eines Bullenmarktes für Gold ist immer gleich

Jeder Goldbullenmarkt läuft nach demselben Muster ab. Zuerst erhalten die Großen wie Barrick Gold, Newmont Mining oder Kinross das Geld der Anleger und danach rieselt das Kapital zu den kleineren Unternehmen herab, den Explorations- und Entwicklungsunternehmen, kurz Explorer genannt.

Explorer erfüllen eine wertvolle Aufgabe, indem sie für den Nachschub neuer Projekte in der Pipeline sorgen. Die Aufgabe besteht darin, dass den milliardenschweren Goldkonzernen die Vorkommen nicht ausgehen. Seit einem Jahrzehnt wurde kaum in die Entwicklung neuer Goldlagerstätten investiert und darum gehen viele Projekte nun zur Neige.

Davon profitiert zunächst die Speerspitze der Explorer

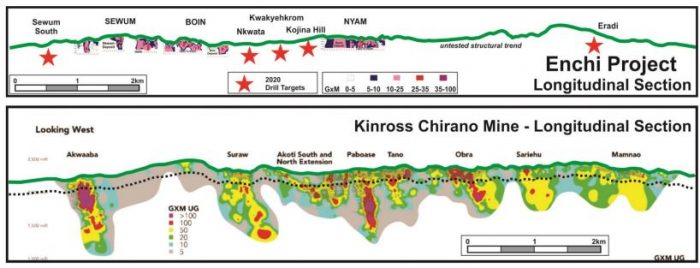

Pinecrest Resources entwickelt das hochspannende Enchi-Projekt, die (geo)logische Erweiterung beziehungsweise Verlängerung der bekannten Chirano-Mine, die vom Milliardenkonzern Kinross Gold seit einem Jahrzehnt in Ghana betrieben wird und ein Kernprojekt für Kinross darstellt. In Kanada werden Minen wie das Enchi-Projekt, das runde ~50.000 bis 100.000 Unzen Jahresproduktion ermöglichen sollte, zurzeit schon leicht mit 200-400 Mio. CA$ bewertet. Insofern ist die aktuelle 55 Mio. CA$ Start-Marktkapitalisierung sehr günstig und Sie erhalten mit Kauf dieser Aktie eines der besten operativen Managementteams der Welt mit dazu, das in der Lage ist, praktisch jeden Cent bis zum vollen Wert der Aktie aufzufüllen für uns Teilhaber.

Angrenzend an das Bibiani-Vorkommen und die Chirano-Mine von Kinross schließt südlich das Enchi-Projekt von Pinecrest Resources an, welches ein erstes oberflächennahes, leicht verarbeitungsfähiges Gold-Oxidprojekt ist mit ~1 Mio. Unzen, die bis dato bekannt sind. Dieses Projekt bettet sich ein in einen Distrikt, der 7 Mio. Goldunzen hervorbrachte und ungeahnte Möglichkeiten präsentiert, weil er noch immer ein Vielfaches dessen an Förderpotenzial aufweist. Bisher fehlte es dort systematisch an Kapital und Kinross Gold allein konnte mit einer zielgerichteten Durchführung eine Mine mit 5 Mio. Unzen Vorkommen entwickeln. Die Highlights:

- Ursprünglich war das Enchi-Projekt ein Kern des Gesamtpakets, das im letzten Goldboom (2000-2011) zur großartigen Erfolgsgeschichte von Red Back Mining gehörte und als "Ableger" nach der Übernahme von Red Back durch Kinross (Milliardentransaktion 2010) selbstständig entwickelt wurde.

- Obwohl das Projekt nie komplett aufgebohrt wurde, kaufen Anleger keine "Black Box". Es gab auf Basis der ersten Ressource, die Ende des letzten Goldbooms die 1-Millionen-Goldunzen-Schwelle knackte, eine bemerkenswert starke Vormachbakeitsstudie (PEA), die einen Projektwert (NPV) von 130 Mio. US$ oder ~170 Mio. CA$ und eine Investitionsrendite/Zinsfuß (IRR) von 43% bestätigte auf Basis von "nur" 1.560 US$/Unze Goldpreis.

- Die Marktkapitalisierung der Aktie liegt zurzeit noch immer weit unterhalb des NPV und sollte sich auch daran orientieren, welches Explorationspotenzial hier noch offen ist.

- Eine für Anleger wohl hochprofitable Übernahme-Story erschließt sich, wenn die Ressourcen im laufenden Goldbullenmarkt nun erheblich wachsen würden. Nötig wäre hierfür gar nicht viel. Grundlage wäre der geologische Nachweis einer wesentlich höheren Ressource. Eine solcher ließe sich sogar mit einem relativ kleinen Bohrprogramm erbringen, der spätere Käufer und ein offenes Potenzial für ein Multi-Millionen-Unzenvorkommen bestätigen könnte.

- Laut Präsentation befinden sich 39% der Aktien beim Management sowie 20% bei Institutionellen Anlegern und der tägliche Kurs wird demzufolge von höchstens rund 20% der Aktien mit einem Wert von insgesamt etwa 11 Mio. CA$ gebildet, was die Kurssteigerungen begünstigt, welche von fundamentaler Stärke angetrieben sein dürften.

- Der Ausstieg von Kinross ging mit dem Einstieg Institutioneller Anleger einher und war für den Kurs und die strategischen Perspektiven nur von Vorteil: Jetzt ist der Weg frei – für Entwicklung und Deals wie Partnerschaften oder eine Übernahme...

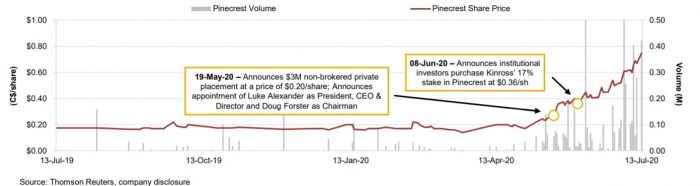

Der Aktienkurs kennt nach ersten Meilensteinen wie der Privatplatzierung unter Teilnahme des Kernmanagements, der Ernennung des neuen CEOs und der Umplatzierung weiterer Aktien kein Halten mehr:

Deshalb rechne ich damit, dass das Management in den nächsten Monaten starke Fortschritte bekannt geben wird und erste, noch ungetestete Strukturen bohren wird, die den Nachweis eines erheblichen Vorkommens führen, das die vorliegenden Daten bereits absehbar werden lassen. Im Zuge dieser Beweisführung dürfte sich der Kurs der Aktie immer weiter entlang des hoffentlich rasant wachsenden Ressourcen-Potenzials nach oben hangeln, dasschließlich innerhalb einer absehbaren Periode, die 2-4 Jahre beträgt, auch eine Übernahme als Krönung zulässt.

Bei Pinecrest Resources ist von der Kapitalseite und vom Management her alles so, wie ich es für die besten Explorer wünsche. Auch das Projekt ist ausgesprochen stark und die Bewertung dürfte sich bald noch einmal rund verdoppeln können, bezogen auf das unmittelbare Potenzial.

Goldgewinne mit der Explorer-und-Entwickler-Kombi

Faktisch ist Pinecrest, das zurzeit ein Goldprojekt in Ghana unmittelbar anschließend und auf dem Trend beherbergt, wie ihn Kinross mit seiner 250.000 Unzen pro Jahr ausstoßenden Tage-und-Untertage-Produktionsstätte Chirano betreibt, vom Management und den dahinterstehenden Finanziers aus gesehen, der Nachflieger von Calibre Mining. Namentlich erwähnt werden sollte Doug Forster als Gründer und Chairman von Pinecrest, der gleichzeitig Gründer und Direktor von Calibre ist.

Jetzt früh genug Stücke sichern

Für mich ist es darum eine Selbstverständlichkeit, Ihnen auch frühzeitig diese neue Aktie vorzustellen, bevor sie von der breiten Masse von Anlegern entdeckt und hochgekauft wird. Der Kurs ist hier zwar schon stark gestiegen. Doch noch immer steigen Sie hier jetzt sogar noch vor der in wenigen Wochen geplanten Namensänderung und einer „Rebranding“-Kampagne ein. Wobei es hier eine unmittelbare Unterbewertung und ein erhebliches Kurspotenzial gibt.

Meine Vorstellung erfolgt deshalb immer noch zum frühestmöglichen Zeitpunkt, gleich nach der jüngsten Finanzierungsrunde, bei der sich das Management selbst mit einer siebenstelligen Summe beteiligte. Das führte dazu, dass das Team mittlerweile 39% der Aktien hält. Deshalb können Sie hier recht sicher sein, dass sich für das Unternehmen eine sehr aussichtsreiche Zukunft abzeichnet. Sehr ähnlich wie das bei Calibre Mining auch der Fall war, wobei Sie diesmal noch einen Schritt vorher einsteigen, unmittelbar in eine Entwicklungskampagne, welche auf den Auf- und Ausbau der vorhandenen Goldvorkommen abzielt.

Ghana – das Land der Ashanti Goldminen

Ghana ist seit jeher einer der zentralen afrikanischen Goldstaaten. Das stolze Volk der Ashanti ist seit dem Mittelalter dafür bekannt, dass sie Gold abbauen, worauf auch der Name des südafrikanischen Goldkonzerns Anglogold-Ashanti zurückgeführt wird.

Die Geologie ist hier in dieser Region verhältnismäßig simpel. Das Gold liegt im oxidierten Gestein an der Oberfläche und lässt auch tiefere Strukturen zu, die aber wegen der tiefen Abbaukosten im Tagebau bisher seltener eine Rolle spielen.

Äußerst aussichtsreiche Startbewertung

Angrenzend an das Bibiani-Vorkommen und die Chirano-Mine von Kinross schließt südlich das Enchi-Projekt von Pinecrest Resources an, welches ein erstes oberflächennahes, leicht verarbeitungsfähiges Gold-Oxidprojekt ist mit ~1 Mio. Unzen, die bisher bekannt sind. Dieses Projekt bettet sich ein in einen Distrikt, der 7 Mio. Goldunzen hervorbrachte, aber eigentlich noch ein Vielfaches dessen an Förderpotenzial aufweist, weil es bisher dort systematisch an Kapital fehlte und schon allein Kinross mit seiner Mine ein 5 Mio. Unzen Vorkommen entwickelte.

Das Enchi-Projekt, das Pinecrest kontrolliert, erlaubt meines Erachtens locker eine weitere Verdoppelung bis Vervierfachung der bekannten Goldvorkommen, je nachdem wie viel Kapital man in die Bohrungen investieren möchte. Das würde einen überproportionalen Netto-Anstieg des NPV ermöglichen, der mit jeder zusätzlichen Unze ja weiter steigt, denn ein großer Teil der nötigen Kapitalkosten für die Entwicklung blieben weitgehend konstant.

Wegen der Unterbrechung weiterer Investitionsmittel – die während des Gold-Bärenmarktes 2011-2016 fehlten, der aber längst in einen neuen Gold-Bullenmarkt umgeschlagen ist, der für die Entwicklung neuer Vorkommen seit 2018 wieder spannender wird – steht Enchi heute noch so da, wie es damals verlassen wurde. Mit einigen vielversprechenden Untersuchungen und Bohrungen an der Oberfläche und immerhin 1 Mio. Goldunzen für den Anfang, nebst einer 2015 fertig gestellten Vormachbarkeitsstudie (PEA), die eine hohe Profitabilität und Rendite bescheinigt, selbst wenn wir bei der Unzenzahl noch erst bei einem Drittel oder Viertel dessen stehen, was für eine solche Mine wünschenswert wäre. Doch darin liegt die Chance beim Aufbau eines solchen geologisch einfachen und vielversprechenden Projektes.

In Kanada werden Minen wie diese, welche ~50 bis 100.000 Unzen Jahresproduktion ermöglichen, mit 200-400 Mio. CA$ bewertet. Insofern sind die aktuellen 55 Mio. CA$ Start-Marktkapitalisierung sehr günstig und Sie erhalten eines der besten operativen Managementteams dazu.

Ein CEO der große Finanzdeals abschließen kann

Für einen Explorer sind, außer der besten geologischen Expertise, stabile Finanzen entscheidend. Darum hat die Rolle des CEOs bei Pinecrest ein sehr verantwortungsbewusster und erfahrener Mann übernommen, der jetzt die Herausforderungen schnell adressiert: die Kapitalausstattung.

Luke Alexander, den ich vor einer Woche persönlich interviewte, hat sehr große Erfahrung bei Institutionellen Investoren gesammelt und als führender Leiter für Sales & Equity Trading bei der kanadischen Großbank BMO gearbeitet sowie einen ähnlichen Desk auch für GMP Securities in London aufgebaut.

Um es kurz zu machen: Er hat alle Kontakte und Telefonnummern der wirklichen Entscheider und Investoren im Minensektor direkt in seinem Rollerdeck auf dem Schreibtisch und braucht nur seine „Liste“ abzutelefonieren und er rennt mit einem solchen Profi-Projekt offene Türen ein.

Einen solchen Großaktionär wünscht sich wohl insgeheim jeder Gold-Explorer…

Dass er ein ausgesprochener "Kontaktmann für die Fondsmanager" ist, hat er jüngst bewiesen, als er den 17%-Anteil von Kinross, der dort noch in den Büchern stand, zum Kurs von 0,36 CA$ als „Block-Deal“ an die Londoner Fondsgesellschaft Ruffer LLP vermittelte, die in jüngster Zeit immer häufiger bei aussichtsreichen Gold-Deals zu finden sind. Es gehört viel Vertrauensarbeit dazu, um eine solche Gesellschaft, die Milliardensummen verwaltet und im Goldsektor nun ihre Fühler ausstreckt, zu überzeugen.

Der Weg auf über 1,00 CA$ dürfte nun zwar schon relativ zeitnah vorgezeichnet sein...

... zumal auch Goldaktien von wesentlich fragwürdigerer Qualität mittlerweile diese Schwelle spielend leicht überschritten haben.

Viele Gold-Projekte überzeugen mich oft von der Qualität der Projekte, selten vom Management her und meistens scheitert mein Einstieg, weil ich einen potenziellen Kapitalmangel entdecke, der das Unternehmen irgendwann auf dem erfolgreichen Aufbauweg ausbremst und dann den Aktienkurs belastet.

Es ist bei der Aktie – wegen des Langfristpotenzials – auch nicht ganz so entscheidend, ob Sie um 0,60 oder 0,70 CA$ kaufen. Kaufen Sie Ihre Position trotzdem lieber nur limitiert und achten Sie darauf, dass Sie auch an schwächeren Tagen noch einmal nachkaufen können.

Später sehe ich die Kurse durchaus in Richtung 2-3 CA$ tendieren. Aber auch das wird garantiert keine Einbahnstraße sein und es wird auf dem Weg dorthin möglicherweise wieder Chancen geben, diesen Top-Favoriten auch mal ein paar Cent günstiger einzusammeln, nur vermutlich nicht jetzt und voraussichtlich wohl nicht (schon gar nicht lange) unter 1 CA$!

Erhalten Sie alle Goldherz-Aktien in Zukunft noch früher

Die aussichtsreichsten Aktien wie Pinecrest Resources stelle ich stets vor den ersten SD-Artikeln zunächst immer im Premium-Dienst vor.

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

[grwebform url="https://www.email.sharedeals.de/view_webform_v2.js?u=8&webforms_id=18" css="on" center="off" center_margin="200"/]

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.

Interessenkonflikt: Herausgeber und Mitarbeiter halten zum Zeitpunkt der Veröffentlichung Aktien und Aktienoptionen des besprochenen Unternehmens Pinecrest Resources und Calibre Mining und haben die Absicht, diese je nach Marktsituation – auch kurzfristig – zu veräußern bzw. Optionen auszuüben und könnten dabei insbesondere von erhöhter Handelsliquidität profitieren. Außerdem wird der Herausgeber für seine Berichterstattung über Pinecrest Resources und Calibre Mining vergütet. Hierdurch besteht jeweils konkret und eindeutig ein Interessenkonflikt.