Öltanker-Aktien: Jetzt sind fette Rebound-Chancen möglich!

Wie wäre es mit einer Anlage in Öltanker-Aktien? Einer Euronav (WKN: A0DNRS) mit einem erwarteten KGV von 2? Oder doch lieber Teekay Tankers (WKN:A2PVQP), Nordic American Tankers (WKN: 394869) oder Scorpio Tankers (WKN: A2PB2X)? Fakt ist: Günstiger wie zurzeit wird es für die überlebenden Werte des Sektors kaum mehr.

Der 1,58 Meter kleine Aristoteles Onassis liebte das große Geschäft und schnelle Autos, schöne Frauen, leichte Mädchen und seine Yachten sowie Privatjets. Bei entscheidenden Verhandlungen soll er oft eine Sonnenbrille getragen haben, damit ihn die Geschäftspartner nicht durchschauen konnten, während er seinen Kontrahenten selbst in die Augen blicken konnte.

Trotz dieser Mystifizierung fußte der Großteil seines Vermögens dennoch auf einer sehr einfachen Strategie, die auch Sie oder ich umsetzen können.

Vor allem gilt das für langfristig orientierte Value-Anleger und weitsichtige Schiffseigner, die dem Stil von Aristoteles Onassis folgen. Diese Strategie besagt, dass Sie Schiffe oder Schifffahrtsaktien stets am Dekadentiefpunkt erwerben müssen, um sie dann erst wieder am nächsten Zyklushoch mit satten Gewinnen zu verkaufen.

Mit dieser Strategie wurde auch die milliardenschwere Onassis-Dynastie begründet, welche über die Onassis-Stiftung bis in die heutigen Tage als eine der wichtigsten Kunstmäzen in New York von sich Reden macht.

In das Haifischbecken des Reedereigeschäfts soll Onassis mit dem günstigen Kauf einer Tankerflotte aus einer Konkursmasse eingestiegen sein, heißt es aus Branchenkreisen. Als exklusiver Hoflieferant des Königs von Saudi-Arabien brachte er es zu einem der Reichsten auf dem Planeten.

Folgen Sie auf dem Weg zu Ihrem Vermögen den Spuren von Onassis

Das hört sich leicht an, ist aber in Wahrheit schwer, weil Sie lernen müssen, Aktien am Boden zu kaufen, die sonst niemand haben will und deren Attraktivität sich erst nach eingehender Analyse zeigt.

Das spürte dieses Jahr auch der CEO von Scorpio Tankers, der den Boden im Tankersektor und bei von ihm gemanagten Unternehmen zu früh erwartete und mit spekulativen Optionskäufen einen Millionenbetrag in den Sand setzte. Wenn er sein Unternehmen so führt wie sein Zockerdepot, ist das für Anleger vermutlich hochriskant.

Aus Sicht eines langfristigen Anlegers, der an einen Öl-Rebound und eine Zeit nach COVID-19 glaubt, bieten Öltanker-Aktien trotzdem eine einzigartige Gelegenheit.

Öltanker-Aktien sind jetzt eine heiße Ware

Normalerweise ist die Welt der Tanker und Schiffsaktien eine sehr verschlossene, in die nur wenige Anleger einen tieferen Einblick bekommen. Diesen Frühjahr kamen Öltanker plötzlich in die Schlagzeilen, weil sie für die unerwartete Überproduktion beim Öl, das wegen der weltweiten „Lockdowns“ temporär nicht mehr verbraucht wurde, als Stoßdämpfer fungierten.

Die größten Tanker der Kategorie VLCC wurden kurzerhand zu schwimmenden Öltanklagern umfunktioniert. Das ließ die Frachtraten auf den üblichen Verkehrsrouten teils um das Zehnfache explodieren, weil keine Schiffe mehr verfügbar waren.

Über den Sommer hat sich die Situation entschärft. Die Förderkürzungen der Ölproduzenten kehrten das Überangebot in ein Defizit um und die Lager wurden und werden zurzeit in einer historisch einmaligen Geschwindigkeit abgebaut. Das führte wiederum zu einer Entlastung der Kapazitäten und einer Normalisierung der Frachtraten.

Für die uninformierten Aktienzocker erwiesen sich die Öltanker als Renditefalle, weil die Aktienkurse nach dem Ende des Frachtratenanstiegs wieder zurückfielen. Das löste einen Massenexodus aus, weil diese kurzsichtigen Anleger keinen Grund mehr sahen, an ihren kurzfristigen Aktienpositionen festzuhalten.

Das Resultat: Heute notieren die meisten Öltanker-Aktien deutlich unter dem Niveau von Jahresanfang, als in einer Welt ohne Pandemie bereits ein seichter Aufwärtstrend feststellbar war nach vielen Jahren Knappheitsrenditen.

Schiffszyklen führen immer zu explosiv steigenden Aktienkursen

Der Anteil der VLCCs an der weltweiten Tankerflotte, die mittlerweile älter als 16 Jahre sind, hat sich seit 2013 von 10,3 Prozent auf 21,5 Prozent verdoppelt. Damit haben jetzt 179 VLCCs sozusagen ihr "Rentenalter" erreicht und stehen wenige Jahre vor der Verschrottung, weil sie die von den meisten Charterern auf dem Spotmarkt gestellten Anforderungen nicht erfüllen können.

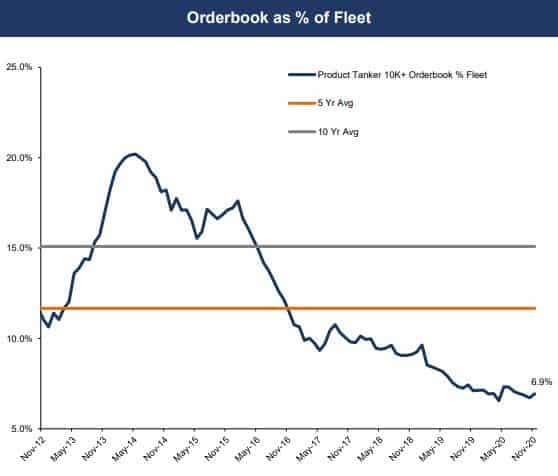

Das Auftragsbuch für Neubauten war 2020 bereits dünn und ist für 2021 auf den niedrigsten Stand seit zehn Jahren gesunken. Die Zurückhaltung bei den Bestellungen spiegelt den verstärkten Fokus auf die Umstellung auf erneuerbare Energien und die Ungewissheit in Bezug auf die zukünftige Regulierung und die verfügbare Technologie zur Erfüllung neuer Standards wider. Darum werden die Kapazitäten der Welttankerflotte laut Platts Analytics im Jahr 2021 lediglich um 2,7 Prozent wachsen, gegenüber 6,1 Prozent Wachstum im Jahr 2019.

Auftragsbuch in Prozent der weltweiten Flottenkapazitäten

Quelle: Scorpio Tankers Investorenpräsentation

Das sind abstrakte Zahlen, deren Interpretation viel Erfahrung braucht. Aber ich will Ihnen heute eine Idee präsentieren, wie Sie den bevorstehenden Wendepunkt anhand einfacher Hinweise in der Berichterstattung finden können.

Woran erkennen Sie den ultimativen Tiefpunkt im Tankersektor?

Sie erkennen den unteren Wendepunkt, wenn gierige Reeder ihre Schiffe plötzlich verlassen, weil sie die Schulden nicht mehr bedienen können und die Crew ohne Wasser und Brot in fernen Häfen zurücklassen, bis diese SOS schicken und die Internationale Schifffahrtsbehörde um Hilfe ersuchen.

Das scheint mir ein starker Indikator zu sein. Die Nachrichtenagentur Bloomberg berichtete gestern über einen solchen traurigen Fall der Captain Nagdaliyev, die seit März im Hafen von Beirut liegt.

Keine Frage, der milliardenschwere Eigentümer des Schiffs, der vier Matrosen zurücklässt, ist ein unmenschliches Subjekt, bei dem die Bezeichnung des Geizkragens viel zu kurz greift.

Wer es nüchtern analysiert, stellt fest: Tiefer kann es nicht mehr gehen

So haben sich die Frachtraten auf praktisch allen Seefahrtsrouten vom Tanker- zum Containerschiff zuletzt deutlich erholt. Der Baltic Dry Index, der strukturell schwächste Index für Frachtraten, hat sich von 400 auf 1.400 erholt und ein Brancheninsider berichtete mir, dass die einfache Containerverschiffung von China nach Europa mittlerweile 10.000 Euro kostet, während es vor einem Jahr noch 1.500 Euro waren.

Solche sprunghaften Ausschläge, wie Sie es in stark abgeschwächter Form auch bei anderen Industrierohstoffen wie beim Rohöl beobachten, sind das Resultat von plötzlichen Angebotsengpässen, die immer entstehen wenn der Markt strukturell unterversorgt ist, weil jahrelang unzureichend investiert wurde.

Wenn Sie lernen, diese Zyklen zu erkennen und am Tief entsprechende Investitionen zu sammeln, können Sie mit etwas Geduld wirklich unglaublich viel Geld verdienen.

Allerdings müssen Sie sicher sein, die richtigen Value-Perlen unter den dutzenden schlechten Öltankerunternehmen zu finden. Viele sind wegen Überschuldung weiterhin vom Konkurs gefährdet. Es sei denn, Sie haben genug Geld, um selbst die Konkursmasse günstig zu erwerben.

Außerdem gibt es weitere Qualitätsunterschiede. Manche in Depots vorzufindende Öltanker-Aktie stammt von Unternehmen, die mit einer uralten Tankerflotte in See stechen, die eigentlich längst schrottreif wäre. Es ist darum nicht leicht, die vielen Verlierer von den wenigen kerngesunden Profiteuren zu unterscheiden.

PLUS-Leser investieren ihre Goldgewinne in Aktien von Öltankerunternehmen

Abonnenten meines Premium-Produkts konnten im Frühjahr von kurzfristigen Anstiegen der „Onassis-Werte“ profitieren und Kursgewinne von bis zu +70% erzielen. Das folgende Tal bei den Frachtraten und ein weiteres Tief hatte ich detailliert beschrieben, auch wenn die spekulative Luft etwas schneller entwich, als den meisten Investoren lieb gewesen wäre und ich aufgrund der starken Fundamentaldaten gar kein neues Verlaufstief dieses Jahr erwartet hätte.

Trotz rekordhoher Gewinne und Dividenden im Geschäftsjahr 2020, welches Tankeraktien zu den Profiteuren der Pandemie machte, notieren selbst starke Titel heute so tief wie selten und aus Bewertungssicht sogar so günstig wie noch nie in den letzten zwanzig Jahren.

Das erlaubt Anlegern eine enorme spekulative Reboundchance ins neue Jahr 2021 sowie darüber hinaus steile Langfristrenditen, mit denen Sie an ähnliche Erfolge anschließen können wie einst Aristoteles Onassis.

Keine der oben genannten Zocker-Werte ist in meinem Premium-Depot enthalten. Wenn Sie wissen wollen, in welche "Onassis-Werte" ich privat investiere:

Dann abonnieren Sie mein Premium-Produkt Goldherz PLUS

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!