Goldpreis: Schock bringt Top-Kaufkurse bei Minenaktien

Der Goldpreis ist in der Nacht von Sonntag auf Montag innerhalb von wenigen Minuten um fast 80 US$ eingebrochen. Die beiden größten Goldproduzenten der Welt, Newmont Mining (WKN: 853823) und Barrick Gold (WKN: 870450), zeigten wegen des fallenden Goldpreises in den letzten Wochen eine markante Kursschwäche, senden aber trotzdem starke fundamentale Kaufsignale.

Heute sorgt ein scharfer Goldpreisrückgang für Irritationen. Und ausgerechnet heute wird der weltweit zweitgrößte Goldkonzern Barrick Gold am frühen Nachmittag seine Quartalsergebnisse verkünden. Diese dürften zuletzt eher von hohen Kupfer- als Goldpreisen profitiert haben und sollten im Grunde eigentlich recht positiv ausfallen.

Da Anleger im Goldsektor stets starke Stimmungsschwankungen handeln, dürften die Zahlen von Barrick eher mit einem Schulterzucken zur Kenntnis genommen werden.

Für weitsichtige Anleger könnten sie dennoch eine starke Signalwirkung entfalten, zumal der Goldpreis relativ günstig ist und Goldminenaktien auf einer relativen Basis so preiswert dastehen wie noch nie in den letzten 20 Jahren.

Der Schuldige für den starken Goldpreisrückgang heute morgen ist schnell gefunden.

Der Terminmarkt!

17 Milliarden US$ Goldpositionen in den Wind geschossen

Heute früh wurden fast 100.000 Gold Futures gehandelt. Diese Kontrakte entsprechen einer Liefermenge von 10 Millionen Unzen Gold. Das entspricht einem Gegenwert von 17 Milliarden US$, die innerhalb weniger Stunden gehandelt wurden.

Bemerkenswert: Der Terminkontrakt hat seinen relativ weit entfernten Liefertermin im Dezember 2021.

Eine solche Goldposition, die auf einen tiefschlafenden Markt traf, löste unmittelbar eine Stopp-Lawine bei den Positionen von Spekulanten aus, die sofort glatt gestellt werden mussten.

Für die Terminmärkte und spekulativ mit Hebeln investierte Anleger war die Bewegung von -5% natürlich ein kleiner Schock.

Das sind Goldanleger nicht unbedingt gewohnt

Historisch weisen Goldanlagen sogar eine der geringsten Tagesschwankungen auf, die es an den Finanzmärkten gibt. Obgleich es natürlich nicht ausgeschlossen werden und immer wieder vorkommen kann, dass auch Gold mal einen schlechten Tag hat.

So ist die Investitionsneigung der mit Fremdkapital arbeitenden Spekulanten zuletzt auch dramatisch eingebrochen. Für antizyklische Goldkäufer ist eine solche Ausgangslage bisher oft eine gute Zeit gewesen, um Goldpositionen einzugehen oder zu erhöhen.

Interessanterweise erfolgte der Ausverkauf im Goldmarkt ohne jegliche fundamentale Begründung. Es gab keine schlechten Daten hinsichtlich der Goldnachfrage, die Inflationsraten waren in den letzten Wochen stets sehr hoch und selbst die langfristigen Inflationserwartungen steigen seit einiger Zeit leicht, während die Zinsen an den Anleihenmärkten zuletzt stark gesunken sind und realen Vermögenswerten, vor allem dem Aktienmarkt, einen enormen Rückenwind verschafften.

Aktuell wäre ein Goldpreis von 2.000 US$ pro Unze berechtigt

Charlie Morris hat als CIO des Vermögensverwalters Byte Tree vor einigen Jahren ein leicht verständliches Goldpreismodell auf Basis der inflationsbesicherten US-Anleihen (TIPS) entwickelt. Anleger können die Entwicklungen dieses Goldpreismodells nachvollziehen.

Aktuell notiert der Goldpreis mit 1.740 US$ deutlich unter dem fairen Goldpreisniveau von 1.960 US$ pro Unze.

Charlie Morris schreibt darum etwas verwundert darüber:

Nach meiner Goldbewertungsmethodik liegt der faire Wert bei fast 2.000 US$, während der Preis bei 1.800 US$ zurückbleibt. Der faire Wert befindet sich auf einem Allzeithoch, aber der Goldpreis reagiert nicht darauf.

Er stellt deshalb die Frage, ob die Verzögerung beim Goldpreis ein Vorbote für einen künftigen Anstieg der Realzinsen und einer strafferen Geldpolitik sein könnte.

Die alternative Erklärung liegt seiner Ansicht nach darin, dass Anleger beim Gold wie auch in den Jahren nach der Jahrtausendwende länger zurückhaltend disponierten und erst im Zuge der Finanzkrise den Goldpreis über den Wert in seinem Bewertungsmodell katapultierten. Wobei der Preis 2011 bis zu 50% darüber lag und sich bis 2015 wieder annäherte.

Meine Einschätzung: Gold steht vor einer Renaissance

Die Börsen und auch der Goldpreis schwanken nun einmal. In den letzten 20 Jahren hat der Goldpreis sehr effektiv die Tendenz bei der Inflationsrate und bei der Staatsverschuldung, die sicher der größte Faktor für die Bestimmung der künftigen Inflationsrate sein wird, mehr als ausgeglichen.

Der jüngste kurzfristige Rückgang sollte Goldanleger darum keinesfalls verunsichern.

Goldminen verdienen zurzeit auch bei 1.700 US$ Goldpreisen prächtig, insofern sind kurzfristige Kursschwankungen kein Verkaufsgrund.

Noch besser sieht die Ausgangslage aber für Goldminenaktien aus Sicht eines Aktieninvestors aus.

Goldminenaktien sind spottbillig

Egal wie optimistisch Sie sind: Historische Bewertungsspitzen wie 1929, 1970 oder 2000 markierten immer den Beginn einer sehr schwachen Dekade mit mageren Börsenrenditen und einem starken Goldpreiszyklus und hohen Renditen im Minensektor.

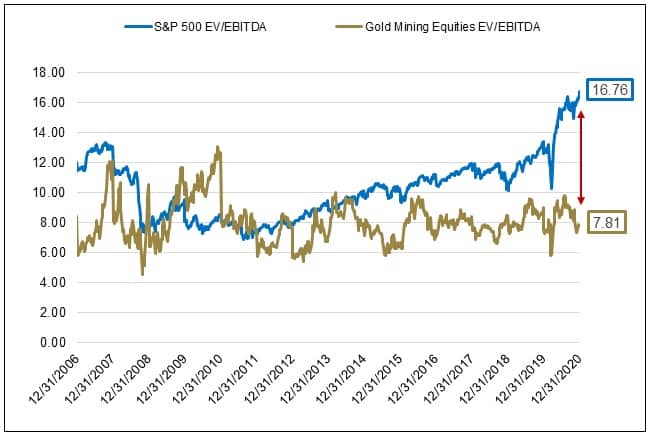

Wenn Sie jetzt die mitunter günstigsten Goldminenaktien erwerben, kaufen Sie profitable, renditestarke Unternehmen, die aktuell nur halb so teuer sind wie der Marktdurchschnitt, gemessen am S&P 500, der auf seine eklatanten Rekordbewertungen aus dem Jahr 2000 zusteuert.

In der Historie gab es eine so deutliche Unterbewertung von Goldminenaktien im Vergleich zum Markt nur selten. Die markantesten Wendepunkte für den Goldsektor waren sicherlich die Jahre 1929, 1970, 2000 sowie das Jahr 2015, zum Start von massiven Bullenmärkten.

Im Zuge der zurzeit vermutlich größten Investmentblase bei wenigen Technologie-Werten, die es in der Geschichte auch schon an früheren Höchstpunkten wie 1968 und im Jahr 2000 gab und denen dramatische Kursverluste und Bewertungsrückschläge folgten, halte ich die Aussichten des Goldminensektors weiter für intakt.

Plus-Leser kaufen die besten Gold-Aktien der Welt

Wenn Sie nicht nur immer von der Ferne zusehen wollen, wie Ihnen die Lotteriescheine entgehen und die Kurse davonlaufen, ist es an der Zeit, sich unter die Plus-Abonnenten zu mischen und in die Top-Performer von morgen zu investieren.

Ich präsentiere Ihnen stets sorgfältig ausgewählte Chancen, die sich noch unter dem Radar der Massen bewegen, bevor Fonds und Institutionen darauf aufmerksam werden.

Der nächste Projektentwickler mit einem entwicklungsfähigen Vorkommen von 10 Millionen Unzen Gold, der sich noch unter dem Radar der Investmentwelt befindet, bietet Anlegern satte Kurspotenziale. Die Aktie sollte Ihnen auf Sicht von 12 Monaten bis zu +500% sowie auf Sicht von 2-3 Jahren mindestens +1.000% Rendite einbringen.

Den Namen meines jüngsten Favoriten erfahren Sie ab heute im PLUS:

Abonnieren Sie heute mein Premium-Produkt Goldherz PLUS

Sie erhalten sofort Zugriff auf das Archiv mit allen wichtigen Analysen, wie Sie die Inflation besiegen. Sie erhalten außerdem sofort vier brandheiße Sonderreports zu den Themen: Top 3 Goldaktien, die besten Energieaktien, die größten Silberchancen sowie die aussichtsreichsten Agraranlagen.

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!