Gold hat im Rohstoffbereich eine Sonderrolle: Seit Jahrtausenden dient es in so gut wie allen Kulturkreisen verlässlich zur Wertaufbewahrung und als Geld oder Tauschmittel – in wirtschaftlichen Hochzeiten und mehr noch in Krisenzeiten. Seit Anfang des Jahrzehnts purzeln beim Goldpreis die Rekorde dank einer nie da gewesenen Mixtur: Die durch makroökonomische Risiken, Hochinflation und die Schwäche anderer Anlageklassen stark angeheizte Nachfrage trifft auf ein knappes Angebot. Neben einem Basisschutz kann ein Investment in das Edelmetall auch ein wahrer Turbo fürs Depot sein. In der Gesamtschau zeigt sich: Selten gab es so viele gute Gründe, um in Gold zu investieren.

Das Wichtigste in aller Kürze

Das Wichtigste in aller Kürze

- Gold schützt Dein Vermögen vor dem durch Inflation verursachten Kaufkraftverlust.

- Diese Schutzfunktion ist derzeit sehr wichtig für Anleger, denn die starke Geld-Entwertung, wie sie 2022 über die Welt eingebrochen ist, wird aufgrund einer Kombination von Makro-Faktoren auf Jahre hinaus Bestand haben.

- Wer mit dem Gedanken, physisches Gold zu besitzen, noch fremdelt, kann zunächst in entsprechende ETFs bzw. ETCs investieren. Wir stellen Dir weiter unten in diesem Beitrag die aus unserer Sicht besten Finanzprodukte für Gold-Neulinge vor.

- Goldminen-Akien bieten zusätzlich einen spekulativen Charakter und machen Renditen von bis zu +1.000% möglich. Aber Vorsicht: Vier von fünf Goldminenkonzerne sind Wert-Zerstörer.

- Mit einem Abonnement des exklusiven Rohstoff Anleger Clubs übernehmen Experten mit mehr als 20 Jahren Erfahrung im Goldminensektor die zeitaufwendige und komplexe Recherche für Dich.

Seit Anfang des Jahrzehnts purzeln bei den Goldhändlern die Rekorde: Nach dem Corona-Crash, dem Überfall Russlands Ukraine-Überfall und den Bankenpleiten im Frühjahr 2023 kletterte der Goldpreis je Feinunze auf über 2.000 US$. Die Nachfrage nach dem Edelmetall in Form von Barren oder Münzen hat sich zeitweise vervielfacht – sowohl durch Investoren als auch Zentralbanken. Bei Anbietern goldbesicherter Wertpapiere wie Xetra-Gold steigen die Goldbestände ebenfalls massiv. Aber was treibt Anleger und Staaten ins Gold? Und wie investiert man am besten in das Edelmetall? In diesem Ratgeber beantworten dir diese und weitere Fragen und klären damit zu dem Thema alles Grundlegende.

Warum Gold eine gute Geldanlage sein kann

Schutz gegen den Kaufkraftverlust

Ein großer Geldanlage-Trend im Zusammenhang mit der Flucht ins Gold dürfte auf der Hand liegen: der Inflationsschutz. Anfang 2022 fingen die Verbraucherpreise an, derart massiv zu steigen wie seit den 1970er Jahren nicht mehr, was die Kaufkraft von Ersparnissen zunehmend aufzehrt.

Die hohen Teuerungsraten sind zum einen ein Nebeneffekt der Covid-19-Politik: Staatlich verordnete Lockdowns haben während der Pandemie und darüber hinaus den Angebotsfluss in der Weltwirtschaft blockiert. Schuldenfinanzierte Hilfsprogramme stützten andererseits die Nachfrage und verstärkten das Ungleichgewicht.

Ein weiterer Preistreiber ist, dass die Globalisierung dauerhaft zurückgedreht wird. Unternehmen bauen ihre Lieferketten nun aus Sicherheitsgründen um und beschaffen sich mehr Vorprodukte in der eigenen Region. Russland und China wollen die Allianz des Westens schwächen; umgekehrt arbeiten auch die USA auf eine Entkopplung hin, die nicht von wirtschaftlicher Optimierung, sondern von Sicherheitskalkülen angetrieben ist.

Um den Preisanstiegen entgegenzuwirken, haben die großen Notenbank den Leitzins seit Anfang 2022 zwar in großen Schritten angehoben. Die Währungshüter wissen jedoch, dass sie anders als in der Vergangenheit behutsam vorgehen müssen, um eine Pleitewelle bei Unternehmen und eine neue Staatsschuldenkrise zu vermeiden. Die meisten Marktteilnehmer glauben daher nicht, dass die nominalen Zinssätze stark genug steigen werden, um die Inflation tatsächlich einzufangen. Real, also nach Abzug der Inflation, erwarten sie also weiterhin negative Zinsen, die den Kaufkraftverlust nicht stoppen werden. Damit ist weiterhin die Flucht in sichere Häfen angesagt – und somit ins Gold, dem ultimativen sicheren Hafen.

Effektive Diversifikation in Wirtschaftskrisen

Zur dauerhaften Inflation deutlich über dem 2%-Ziel der Notenbanken könnte sich bald eine handfeste Konjunkturschwäche gesellen. Es gibt derzeit kaum ein internationales Unternehmen, dessen Geschäfte nicht durch Materialknappheiten und erhöhte Rohstoff- und Logistikpreise 2022/23 beeinträchtigt waren. In diesem fragilen Umfeld könnten die beherzten Zinserhöhungen dazu führen, dass der Wachstumsmotor der Weltwirtschaft wieder ins Stottern gerät. Ein Stagflations-Szenario, also eine stagnierende Wirtschaft gepaart mit einer hohen Inflation, wird damit immer wahrscheinlicher.

Das sind ebenfalls fundamentale Anzeichen dafür, dass sich der Goldrallye fortsetzt. So sieht auch die globale Lobby-Organisation der Goldbergbau-Industrie, das World Gold Council (WGC), das Edelmetall 2023 und darüber hinaus als starken Profiteur. WGC-Daten zufolge schneidet Gold in Stagflationsphasen unter allen Anlageklassen am besten ab. Es tut dabei genau das, was ein effektiver Diversifizierer und Portfolio-Hedge tun soll: Schutz bieten, wenn andere Vermögenswerte ins Wanken geraten.

| Finanzkrise | Zeitraum | Rendite Aktienindex MSCI World |

Rendite Gold |

| Schwarzer Montag | August 1987 bis Januar 1988 | -18,8% | -10,6% |

| Immobilienkrise in Japan | September 1989 bis August 1990 | -28,1% | -14,1% |

| Finanzkrise in Russland | April 1998 bis September 1998 | -18,5% | -11,4% |

| Platzen der New-Economy-Blase | August 2000 bis September 1998 | -50,8% | +2,7% |

| US-Immobilienkrise & weltweite Finanzkrise | Oktober 2007 bis März 2009 | -45,7% | +31,4% |

| Eurokrise | Februar 2011 bis November 2011 | -5,7% | +34,3% |

Zentralbanken rüsten auf

Die Nachfragewellen bei der Geldanlage sind nicht der einzige Faktor, der starken Einfluss auf den Goldpreis ausübt. Während sich die Schmuck- und Industrienachfrage nur langsam entwickelt, sind es die Veränderungen der Zentralbankbestände, die auf dem Goldmarkt zuletzt immer mehr für Spekulationsschübe gesorgt haben.

In Schwellenländern werden Währungsreserven in der Regel in US-Dollar gehalten, selten mehr als 5% in Gold. Diese aufstrebenden Staaten sind aber bestrebt, die Akzeptanz ihrer Währungen im Wettbewerb zum US-Dollar zu verbessern und im Krisenfall zahlungsfähig zu sein.

Währungshüter in Saudi-Arabien, den Vereinigten Arabischen Emiraten oder Brasilien wollen ihre Assets daher nun verstärkt diversifizieren. Sollte ein immer größerer Teil ihrer Reserven in den Goldmarkt finden, sodass sie ähnlich wie Russland und China bis zu 20% in Gold halten, wären die Auswirkungen auf den Preis des Edelmetalls bedeutend.

Gleichzeitig dürften Moskau und Peking ihre Bestände ebenfalls weiter ausbauen – allein als strategische Maßnahme gegen westliche Sanktionen. Denn während Devisenbestände und Überweisungen blockiert werden können, sind solche Strafmaßnahmen für Gold praktisch nicht realisierbar.

Was den Westen selbst angeht: Die USA horten weiterhin mit 8.000 Tonnen (Stand: Frühjahr 2023) den größten Goldschatz der Welt. Doch wenn sie sich nicht beeilen, ihre Reserven zu erhöhen, dürften sie in den nächsten zehn Jahren von Russland und China im Doppelpack überholt werden. Daher ist davon auszugehen, dass die US-Notenbank in der laufenden Dekade irgendwann ebenfalls wieder als bedeutender Goldkäufer im Markt auftreten wird.

Angebot bleibt vorerst knapp

Während Zentralbanken und Investoren die Goldnachfrage seit Beginn des Jahrzehnts hochtreiben, ist Mitte 2023 von einer Angebotsausweitung, die preisdämpfend wirken könnte, noch nicht viel zu sehen. Der Nachschub aus den Goldminen fehle überall, sagt etwa auch Jeff Currie, oberster Rohstoffstratege bei Goldman Sachs. Das sei ein wesentlicher Grund, warum die Rohstoffpreise selbst bei einem Konjunktureinbruch nicht stark fallen dürften.

Da der Goldpreis lange Zeit unter den Förderkosten lag, hat sich für die großen Goldkonzerne schlichtweg nicht gelohnt, nach weiteren Goldvorkommen zu suchen. Deshalb wurde in den vergangenen Jahren einfach zu wenig in die Erkundung und Erschließung neuer Vorkommen investiert. Signifikante Goldfunde hat es somit schon über 15 Jahre nicht gegeben. Das führt dazu, dass zurzeit eine Unze gefördertes Gold maximal nur noch von 0,3 Unzen gefundenem Neuvorkommen ersetzt wird. Die Goldindustrie lebt im Grunde noch von den Funden der 1990er Jahre, als jede geförderte Unze 1:1 ersetzt wurde.

Langfristig droht der Goldsektor damit an einen Punkt zuzusteuern, an dem die Fördermenge drastisch abfallen würde, wenn keine neuen Vorkommen entwickelt würden. Der Grund: Es dauert immer länger, bis ein Neufund in Produktion gehen kann. Die durchschnittliche Entwicklungsdauer hat sich in den letzten zwei Jahrzehnten von 10 auf über 20 Jahre mehr als verdoppelt. Selbst wenn die Minenindustrie jetzt wieder mehr Gold finden würde, wäre in diesem Jahrzehnt nicht mehr mit einem bedeutenden Produktionsanstieg zu rechnen.

Staatsverschuldung und der Goldpreis

Was ebenfalls für neue Rekordhöhen des Goldpreises spricht, ist sein funktionaler Zusammenhang zur Staatsverschuldung. So korreliert der Wert des Edelmetalls langfristig erstaunlich eng mit dem Schuldenwachstum. Der Grund: Steigende Verbindlichkeiten des Staates schüren das Misstrauen der Anleger in die Währungs-Stabilität und lösen eine Flucht ins Gold aus. Gesetzlich festgelegte Schuldenobergrenzen spielen dabei längst keine Rolle mehr, da sie im Ernstfall in der Regel einfach neu definiert werden.

Nachdem sich der Goldpreis in den Jahren 2000 bis 2010 sehr präzise an dieser Schulden-Funktion orientiert hat, ist der Schuldenstand jedoch enteilt. Als Reaktion auf die Finanzkrise 2008/09 und die Covid-19-Pandemie 2020/21 haben die Staaten in einem ungekannten Maß neue Verbindlichkeiten aufgetürmt. Für das Edelmetall ergibt sich damit ein bedeutendes Aufholpotenzial.

Rückenwind für Gold

Schwache Aktien und Anleihen, steigende Inflation, geopolitische Risiken, eine drohende Konjunkturflaute, ein knapp bleibendes Angebot und hohe Staatsschulden: Alles in allem ergibt sich für Gold derzeit starker Rückenwind, sodass es mit dem Preis des Edelmetalls im laufenden Jahrzehnt noch viel weiter aufwärts gehen dürfte.

Die gute Nachricht für Anleger: Ein Basisschutz für das Depot lässt sich derzeit (Mitte 2023) noch vergleichsweise günstig aufbauen. Welche Möglichkeiten es gibt, in Gold zu investieren und was dabei zu beachten ist, erfährst du im folgenden Abschnitt.

Auf Lange Sicht keine Chance gegen den Aktienmarkt

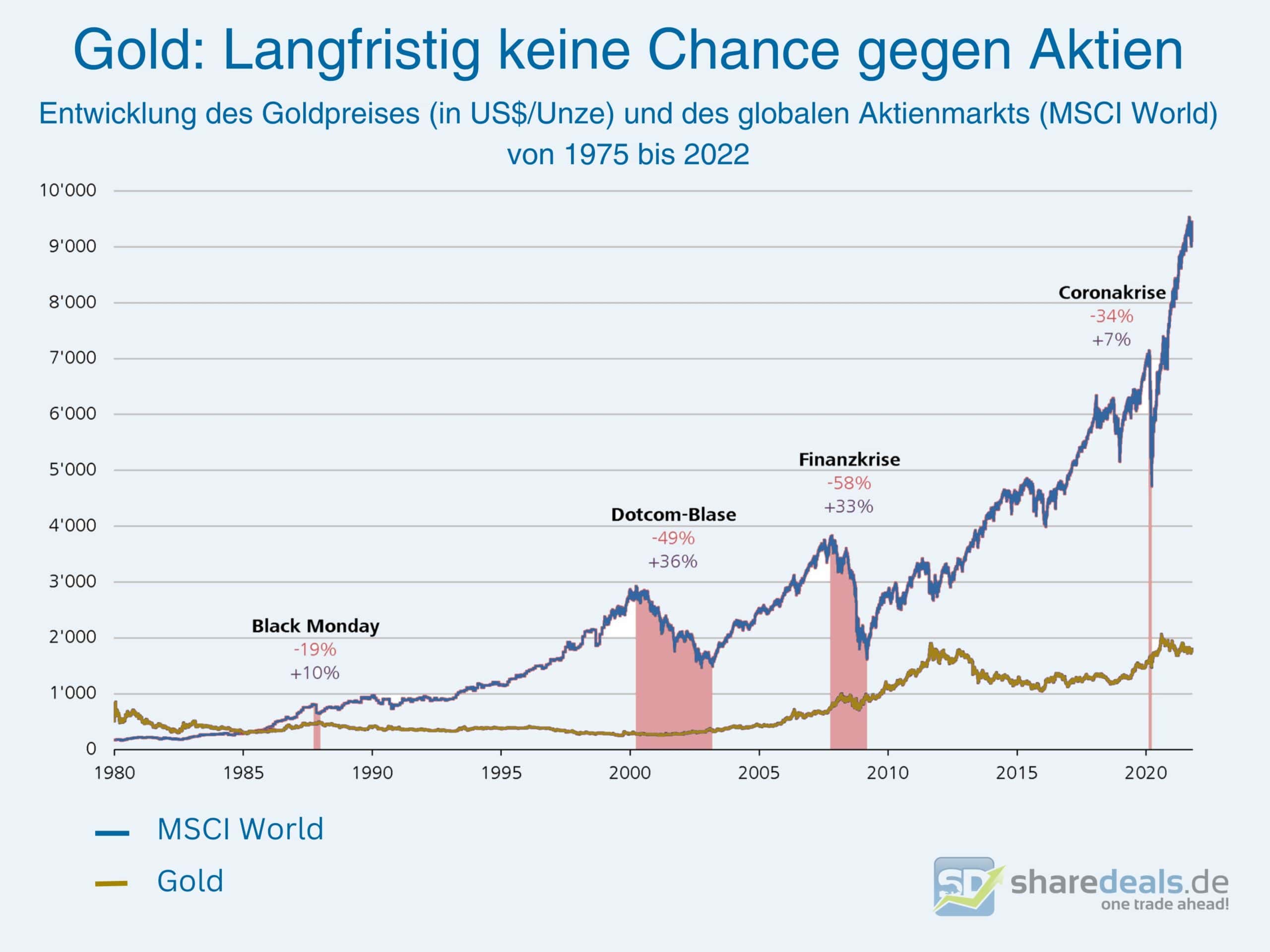

Bei allem, was derzeit für eine Investition in Gold spricht, gibt es ein entscheidendes Gegenargument: der historische Vergleich mit dem globalen Aktienmarkt. Trotz aller Finanzkrisen und Crashs schlägt ein marktbreiter Aktienfonds (MSCI World) die Wert-Entwicklung von Gold seit 1975 um Längen. Zwar hat sich der Preis des Edelmetalls in den Zeitraum mit einer Versiebenfachung respektabel geschlagen; mit einem Investment in den breiten Aktienmarkt wären aus 100 US$ jedoch knapp 10.000 US$ geworden.

Der Aktienmarkt erholt sich von jeder noch so scharfen Korrektur und schlägt Gold um Längen. Grafik: Eigene Darstellung, Daten: Bloomberg

Angesichts dieser langfristigen Chancenlosigkeit des Golds gegenüber Aktien kommen wir zu dem Schluss: Trotz der zahlreichen Entwicklungen, die für weiter steigende Goldpreise sprechen, raten wir langfristig orientierten Anlegern davon ab, einen bedeutenden Teil ihres Portfolios in das Edelmetall in physischer Form zu investieren.

Ob es sich lohnen könnte, als Anleger in anderer Form am Goldmarkt tätig zu sein, erfährst du im nächsten Abschnitt dieses Ratgebers.

Wie richtig Geld in Gold anlegen?

Es gibt eine durchaus nennenswerte Minderheit von Investoren, die einen erheblichen Teil ihres Vermögens in reales, physisches Gold anlegen. Das sind traditionell Barren und Münzen wie Krügerrand, Maple Leaf, Eagle, Philharmoniker, Goldvreneli oder Goldmark. Die Beschaffung ist angesichts der hohen Nachfrage jedoch schon herausfordernd, vor allem die kleineren Goldbarren sind bei den Händlern immer häufiger vergriffen.

Eine geeignete Alternative für Gold-Novizen, die mit der Idee, echte Barren und Münzen zu erwerben, noch fremdeln, sind ETFs/ETCs für physisches Gold. Die erste Wahl bei den ETFs sind aus unserer Sicht das Produkt der Züricher Kantonalbank (ZKB Gold ETF) und der Sprott Physical Gold Trust. Die börsengehandelten Fonds stellen als weitgehend unabhängige Parteien sicher, dass die Edelmetalle direkt verwahrt und registriert werden.

Ähnlich verhält es sich mit dem ETC Xetra Gold (ISIN: DE000A0S9GB0), der von einer Tochter der Deutsche Börse AG in Zusammenarbeit mit zurzeit fünf Banken ausgegeben wird. Es ist dementsprechend sicherer vor Finanzkrisen geschützt als bankeneigene Lösungen.

Du kannst diese Finanzprodukte als Wertpapierdepot-Beimischung besparen, bis Du einen gewissen Grundbetrag hältst, um diesen dann in physisches Gold zu tauschen. Hierbei besitzt Xetra Gold eine vorteilhafte Auslieferungsmöglichkeit für Goldbarren.

Steuerliche Aspekte des Gold-Investments

Xetra Gold hat einen weiteren Vorteil: Es ermöglicht ab zwölf Monaten Mindesthaltedauer steuerfreie Kursgewinne. Das ist ein großes Plus, da andere Fonds, ETFs oder ETCs häufig nicht von der Abgeltungssteuer befreit sind.

Diese Steuerfreiheit gilt auch für Barren und Münzen. Sein Geld in Gold anlegen: So ein Investment ist in steuerlicher Hinsicht mit einer Anlage in Sachgüter zu vergleichen wie Antiquitäten, Kunst und Schmuck. Beachte jedoch, dass nach zwölf Monaten Haltedauer auch die Verluste steuerlich nicht mehr verrechenbar sind.

Spekulieren mit Goldminenaktien

Eine spezielle Anlageklasse bietet für Gold-Anleger und -Anlegerinnen zusätzlich einen spekulativen Charakter: Goldminenaktien. Zwar werden auch Goldminen durch höhere Kosten für Ausrüstung, Fachpersonal und Treibstoffe belastet: Bei einer Übertagemine machen die Spritpreise für die schwerer Trucks fast ein Drittel der Gesamtkosten aus. Mit etwas über 1.200 US$ je geförderter Unze bewegen sich die durchschnittlichen Gesamtkosten jedoch noch weit unter dem aktuellen Goldpreis – und die Schere spreizt sich weiter. Die Bergbau-Unternehmen verfügen dadurch zur Genüge über freie Mittelzuflüsse, die sie für Dividenden, Aktienrückkäufe und Übernahmen verwenden.

Vor Goldminenaktien könnte damit ebenfalls eine wahre Blütezeit liegen. Schon seit Anfang 2022 befinden sie sich klar im Aufwärtstrend und liegen dabei auch mittelfristig über der Goldpreisentwicklung. Die Platzhirsche im Goldsektor sind die nordamerikanischen Bergbauunternehmen Newmont Mining und Barrick Gold.

Aufgrund der Tatsache, dass nur noch wenig Gold gefunden wird, haben gute Goldminenaktien eine überragende Renditeperspektive, die für die nächsten 5-10 Jahre beim Vielfachen der Goldpreisentwicklung selbst liegen dürfte.

Dennoch ist Goldminenaktien im Vergleich zum Goldpreis und den Aktienmärkten in den letzten 100 Jahren selten günstiger gewesen als heute. Der VanEck Junior Gold Miners ETF Anfang 2016 Talsohle erreicht – ein Umkehrsignal, aber es besteht noch viel Potenzial für eine Erholung der Minenaktien relativ zum Goldpreis.

Als Risiko-Gold-Beimischung bevorzugen wir allerdings aussichtsreiche Junior-Goldminen-Werte, die mittels gezielter Investitionen ein hohes Förderwachstum erzielen können. Im derzeitigen Goldpreis-Szenario haben diese Titel ein wahres Überfliegerpotenzial. Übernahmen und Fusionen können bei Anlegern und Anlegerinnen in diesem Marktsegment zudem die Kasse klingeln lassen. Brancheninsidern zufolge steigen die M&A-Aktivitäten im Goldsektor seit Mitte 2022 deutlich an.

Äußerst veritabel kann auch ein Investment in einen Goldexplorer sein, der noch keine Produktion aufgebaut hat. Hierbei handelt es sich um Unternehmen, die in der Regel eine Marktkapitalisierung von deutlich unter 100 Millionen US$ haben und damit ein Vervielfacherpotenzial. Eine Erhöhung der Ressourcenschätzung oder eine Übernahme etwa kann für einen massive Kurssprung sorgen.

Goldminenaktien: Nur etwas für Profis

Wenn Du dich für ein diversifiziertes Minendepot entscheidest, das die besten Senior- und Juniorproduzenten und zudem Akzente auf Explorationsebene setzt, dann kannst Du in den nächsten Jahren mit einer dynamischen Wertsteigerung rechnen.

Goldminenaktien solltest Du aber nur kaufen, wenn Du dich damit auskennst. Denn Fakt ist: Rund 80% der Goldminenkonzerne sind langfristige Wert-Zerstörer, weil sie prozyklisch agieren. Wenn Projekte günstig sind, häufen sie Liquidität an und wenn der Zyklus weit fortgeschritten ist, steigern sie ihre Verschuldung, investieren mehr – häufig in überteuerte Übernahmen.

Wenn Dir die Zeit und/oder Erfahrung für die Auswahl der richtigen Gold-Aktien fehlt, möchten wir Dir eine Mitgliedschaft im exklusiven Rohstoff Anleger Club ans Herz legen. Experten mit mehr als 20 Jahren Erfahrung im Goldminensektor übernehmen dann für Dich die zeitaufwendige und komplexe Recherche, sodass Du Woche für Woche die Namen und Details der Top-Aktien in diesem Bereich vorgestellt bekommst. Und das lohnt sich vor allem in derzeitigen Rohstoff-Superzyklus enorm für Dich: Die Auswahl nach Qualität kann hier nicht selten Kurssteigerungen von +500 bis +1.000% ermöglichen.

Gold und andere Börsenthemen: Jetzt diskutieren!

Gold und andere Börsenthemen: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger und Anlegerinnen von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.