Lithium ist aktuell der Rockstar unter den Industriemetallen. Kein Wunder, denn ohne das „weiße Gold“, dem essenziellen Bestandteil moderner Batterien, können wir die weltweite E-Mobilitätwende gleich absagen. In diesem ausführlichen Beitrag erfährst Du in 15 Minuten Lesezeit nicht nur alles, was Anleger über den Lithium-Markt wissen müssen. Wir stellen Dir zudem die aussichtsreichen 5 Aktien in der Branche vor.

Das Wichtigste in aller Kürze

Das Wichtigste in aller Kürze

- Lithium ist die Basis für die mit Abstand besten Batterien, mit deutlich höherer Energiedichte, Ladegeschwindigkeit und Lebensdauer als andere Akkus.

- Forscher sind sich mehr oder weniger einig, dass Lithium auch mindestens weitere 10 bis 20 Jahre der Rohstoff der Stunde bleibt.

- Getrieben von der E-Mobilitätswende wird die Nachfrage nach Lithium bis Ende des Jahrzehnts um den Faktor 10 steigen.

- Der steigende Lithium-Bedarf wird den Preis des Rohstoffs in die Höhe treiben, starke Preisschwankungen sind in der Zukunft dennoch wahrscheinlich.

- Um als Anleger von den Lithiumpreisrallyes zu profitieren, biete sich im Grunde nur ein Investment in entsprechende Aktien an.

- Welche 5 Aktien (3 etablierte Konzerne und 2 Junior-Werte) wir auf dem Lithium-Markt für Privatanleger derzeit am aussichtsreichsten halten, erfährst Du weiter unten im Beitrag.

Dass Lithium-Aktien unter Anlegern derzeit in aller Munde sind, ist nicht verwunderlich. Aufgrund der ambitionierten politischen Ziele in den USA, China und Europa, den Kfz-Verkehr in wenigen Jahren auf E-Autos mit Lithium-Ionen-Akkus umzustellen, ist die Nachfrage nach dem Leichtmetall zuletzt explosionsartig gestiegen. Da wir uns erst am Anfang dieser Mobilitätswende befinden, dürfte der Bedarf in den kommenden Jahren noch viel größer werden.

Liste der Top-5-Lithium-Aktien

| Name | Market Cap in Mio. US$ Stand: Juni 2024 |

ISIN |

| Albemarle Corporation | 11.700 | US0126531013 |

| Sociedad Química y Minera | 11.900 | US8336351056 |

| Livent | 3.600 | US53814L1089 |

| Piedmont Lithium | 291 | AU000000PLL5 |

| Rock Tech Lithium | 162 | CA77273P2017 |

Portrait aller 5 Lithium-Unternehmen weiter unten im Beitrag

Was ist Lithium?

Obwohl Lithium nach dem altgriechischen Wort für „Stein“ (Lithos) benannt ist, ist es von allen Metallen auf der Erde das leichteste. Das verdankt das chemische Element mit dem Symbol „Li“ seiner extrem geringen Dichte im festen Zustand.

Entgegen der Erwartung vieler Menschen kommt es auf unserem Planeten sehr häufig vor – da es hochreaktiv ist allerdings nicht elementar, sondern in Verbindungen und in der Regel nur in sehr niedrigen Konzentrationen, warum es auch als „weißes Gold“ bezeichnet wird. Den Lithium-Anteil in der Erdkruste beziffern Forscher immerhin auf 0,006%.

Die überlegene Batterie-Technologie

Lange Zeit hatte die Menschheit kaum Verwendung für Rohstoff Lithium – bestenfalls in sehr geringen Mengen als Schmiermittel und in der Glasindustrie. Die breite angelegte Förderung des Leichtmetalls startete erst nach dem zweiten Weltkrieg, als die USA für den Bau von Wasserstoffbomben Tritium benötigten, das aus Lithium gewonnen wird.

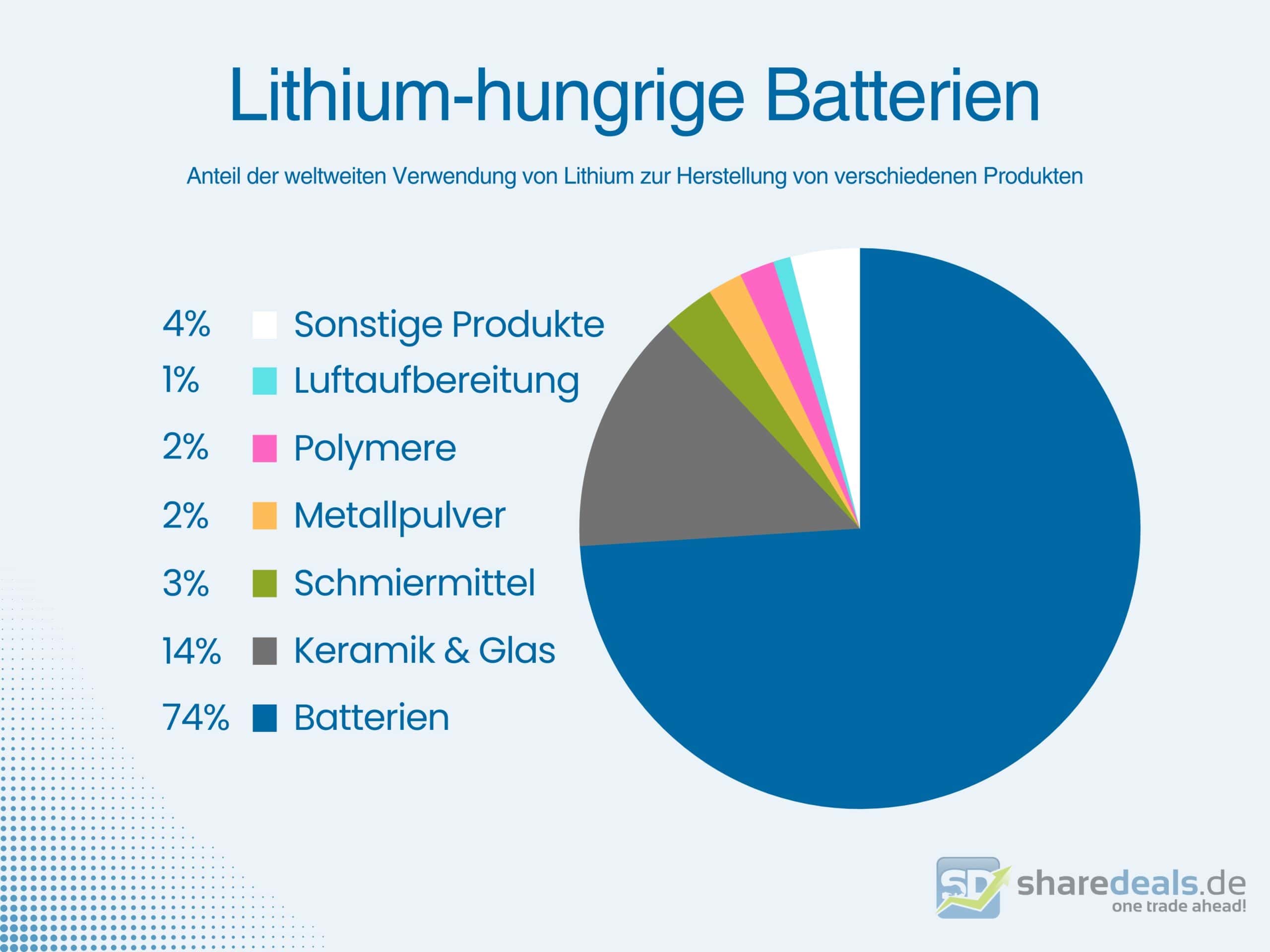

In der zivilen Industrie ist seit Ende des 20. Jahrhunderts das Batteriesegment das mit Abstand wichtigste Einsatzfeld. Kein Wunder: Lithium-Ionen-Batterie sind im Gegensatz zur gewöhnlichen Alkaline-Variante wiederaufladbar und haben im Vergleich zu anderen Akkus (etwa Magnesium) eine deutlich höhere Energiedichte, Ladegeschwindigkeit und Lebensdauer.

Batterien sind und bleiben für Lithium das mit Abstand wichtigste Einsatzfeld. | Grafik: Eigene Darstellung | Datenquelle: U.S. Geological Survey, Mineral Commodity Summaries, January 2022

Alternativen zu Lithium noch in den Kinderschuhen

Andere Rohstoffe können als als Batterie-Ladungsträger derzeit mit Lithium zwar noch nicht mithalten; viele Forscher beschäftigen sich jedoch schon lange mit der Frage, wie das Leichtmetall auf diesem Gebiet zu ersetzen wäre. Der aussichtsreichste Anwärter darauf ist Natrium, was auch einen Wechsel von der bisherigen Elektrolyt-Lösung zu Feststoffen bedeuten würde. So könnten bereits in wenigen Jahren erste Natrium-Feststoffbatterien auf den Markt kommen.

Wenn es um wirtschaftliche und langlebige Akkus geht, ist Lithium jedoch der Rohstoff der Stunde und dürfte es mindestens die nächsten beiden Jahrzehnte noch bleiben. Das steht außer Frage für den Chemie-Nobelpreisträger Michal Stanley Wittingham, der zur Erforschung moderner Akkus entscheidende Beiträge geleistet hat.

Nachfrage soll um Faktor 10 steigen

Durch ihre einzigartigen Eigenschaften sind Lithium-basierte Akkus geradezu prädestiniert für den Einsatz in Kleingeräten wie Smartphones und Laptops, aber auch in E-Autos. Unverzichtbar sind sind sie mittlerweile auch in stationären Stromspeichern, die benötigt werden, um Wind- und Solarenergie in Überschussphasen zwischenzuspeichern.

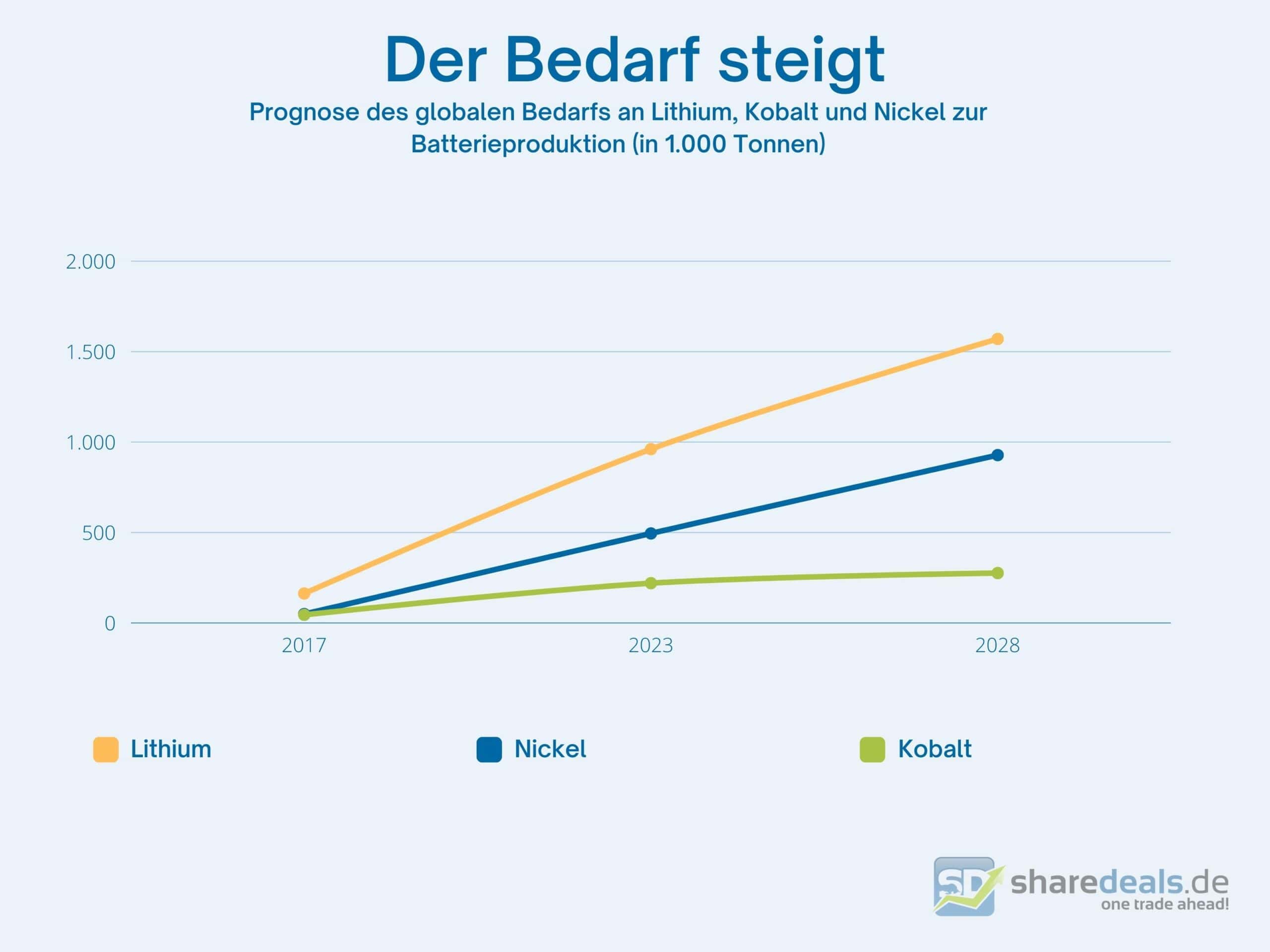

Insbesondere die Verwendung in der Elektromobilität macht Lithium derzeit zu einem der gefragtesten Rohstoffe. Der weltweite Bedarf des weißen Goldes soll sich bis zum Jahr 2028 gegenüber dem Niveau von 2017 verzehnfachen, rechnen Expertenprognosen vor. Dann würde allein für Akkus geschätzte 1,6 Millionen Tonnen des Metalls benötigt.

Prognostiziertes Nachfragewachstum bis 2028 für Lithium und andere Batterierohstoffe | Grafik: Eigene Darstellung | Quelle: Benchmark Minerals

Politik gibt die Mobilitätswende vor

Die Triebfeder dieser Entwicklung: Die Elektrifizierung des Straßenverkehrs wird in den wichtigsten Märkten USA, Europa und China politisch angetrieben. Im Sommer 2022 etwa hat die EU-Kommission festgelegt, dass ab dem Jahr 2035 keine Fahrzeuge mit gewöhnlichem Verbrennungsmotor mehr verkauft werden dürfen und neuzugelassene Autos emissionsfrei sein müssen – und das, obwohl zwei Jahre zuvor noch 90% der auf der Straße verbrauchten Energie aus fossilen Quellen stammte. Die anderen Großmärkte haben für die geplante E-Mobilitätswende ähnlich ambitionierte Ziele.

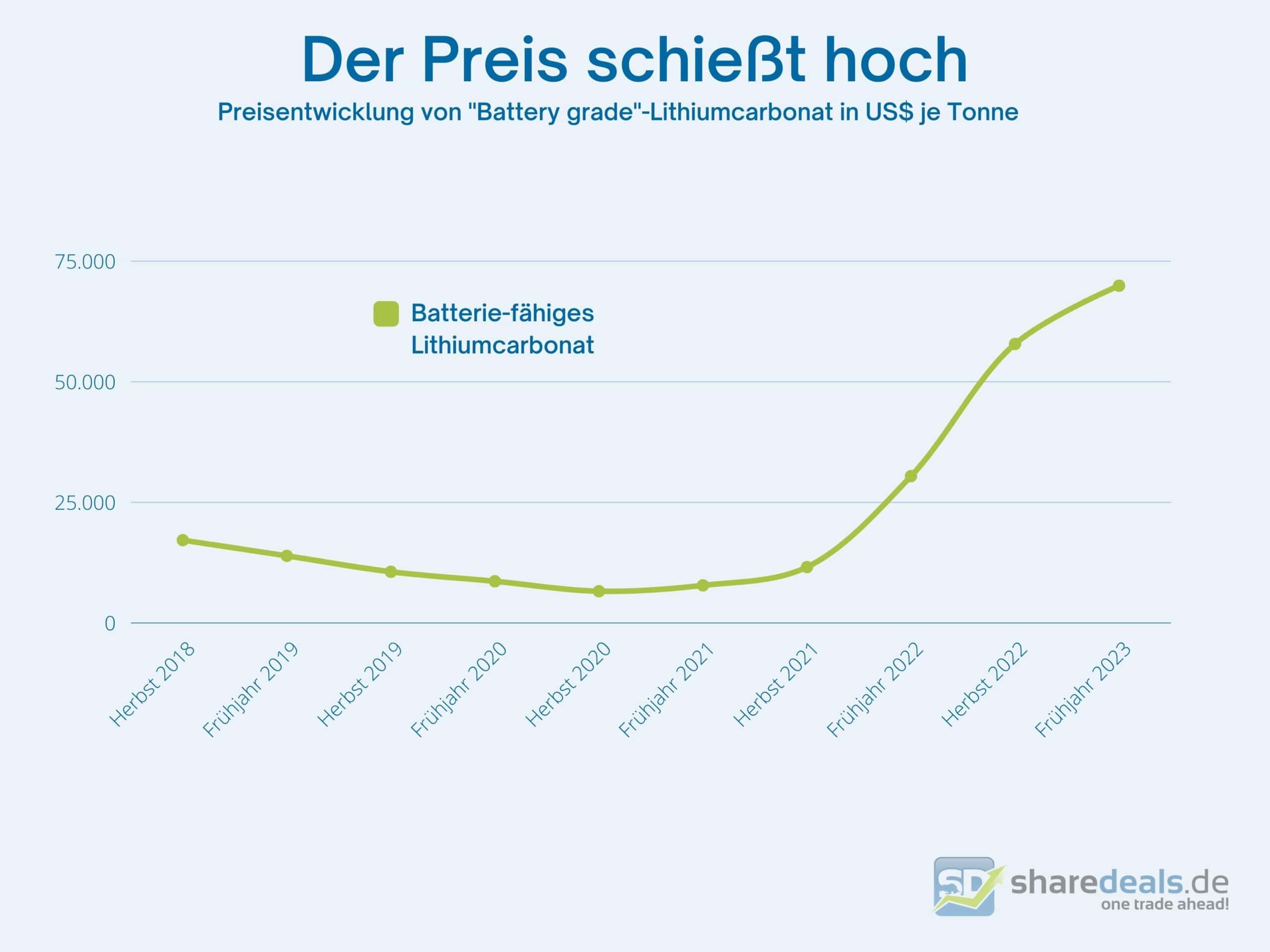

Lithium-Preise mit großen Schwankungen

Mit der großen Mehrnachfrage für Lithium ist auch der Preis für das Leichtmetall rasant nach oben geschnellt. Zwischen 2020 und Anfang 2023 kletterte der durchschnittliche Wert einer Tonne Lithiumcarbonat in Batteriequalität von unter 6.000 auf zeitweise über 85.000 US$. Einige Wochen später folge eine fast ebenso spektakuläre Talfahrt des Lithium-Preises zurück auf rund 25.000 US$ je Tonne, nachdem Minenbetreiber ihre Förderung ausgebaut hatten. Derartig starke Schwankungen sind auch in der Zukunft nicht unwahrscheinlich.

Das zur Herstellung von Batterien benötigte Lithiumcarbonat muss einen Reinheitsgrad von mehr als 99,5% aufweisen. | Grafik: Eigene Darstellung | Datenquelle: Deutsche Rohstoffagentur

Chinas Marktdominanz

Wie schon erwähnt ist das Leichtmetall Lithium grundsätzlich nichts selten. So werden die derzeit ökonomisch verwertbaren Reserven auf 14 Millionen Tonnen geschätzt, die insgesamt nachgewiesenen Ressourcen gar auf 62 Millionen Tonnen.

Größter Lithium-Produzent ist derzeit mit jährlich rund 40.000 Tonnen Australien. Chile, China und Argentinien haben bei den Fördermengen ebenfalls einen bedeutenden Anteil, wobei rund 60% der Weiterverarbeitung ebenfalls in China stattfinden. Schon seit Jahren investiert die Volkrepublik außerdem Milliarden in Südamerika und Afrika und wird voraussichtlich schon 2025 knapp ein Drittel der weltweiten Vorkommen kontrollieren.

Kostengünstige Produktion in Salzseen

In Australien stammt das Lithium aus dem Tagebau, in Südamerika wird es aus Salzseen gewonnen, sogenannten Salars in der Atacama-Wüste. Aus der Tiefe abgepumptes Salzwasser lässt man in der Sonne verdunsten, als Rückstand bleibt Lithium übrig. Offenkundig CO2-Emission deutlich geringer als beim bergbaulich gewonnenen Rohstoff, der mit hohem Aufwand verhüttet werden muss.

Der Abbau in Salzwüsten wird hingegen immer wieder dafür kritisiert, viele Ressourcen zu verbrauchen, insbesondere Wasser. So machen Bewohner des südamerikansischen Lithium-Dreiecks zwischen Argentinien, Bolivien und Chile die aufwendige Lithiumgewinnung in der Region für den sinkenden Grundwasserspiegel verantwortlich. Die Minenbetreiber beteuern hingegen, dass die Nutzung der salzhaltigen Sole keine Auswirkungen auf die Süßwasserversorgung in den jeweiligen Fördergebieten habe.

Europa baut eigene Produktion auf

Wie problematisch für Europa eine derartige Abhängigkeit von einzelnen Rohstofflieferanten sein kann, haben die instabilen Lieferketten während der Corona-Pandemie gezeigt sowie der Gasstreit mit Russland nach dem Überfall auf die Ukraine.

In Europa hat man sich jüngst dazu entschlossen, seiner kritischen Abhängigkeit von Lithium-Importen entgegenzuwirken und im Frühjahr 2023 den „Critical Raw Materials Act“ (CRMA) vorgestellt. Mit dem Gesetzespaket plant die EU unter anderem, eine heimische Lithium-Produktion aufzubauen und auch die anderen Teile der Wertschöpfungskette zu stärken.

Abbau auch in Deutschland geplant

Die vor kurzem erst begonnene, europaweite Suche nach Lithium-Vorkommen war auch in Deutschland fündig – neben dem Oberrheingraben im Südwesten vor allem im Erzgebirge, wo der Abbau schon im Jahr 2025 beginnen soll.

Insgesamt fehle es auf dem Kontinent jedoch noch an Projekten, um in naher Zukunft den voraussichtlichen Eigenbedarf des weißen Goldes selbst decken zu können, sagen Experten der Deutschen Rohstoffagentur (DERA). Eine Eigenversorgung von 25-40% bis Ende des Jahrzehnts halten sie aber für realistisch.

Wichtige Rolle des Lithium-Recyclings

Aus diesem Grund soll in der EU laut CRMA neben dem Lithium-Abbau auch das Recycling von Altbatterien eine Schlüsselrolle spielen. Forscher sind optimistisch, dass bis Mitte des Jahrhunderts mehr als die Hälfte des europäischen Lithium-Bedarfs auf recyceltem Material gedeckt werden kann.

Mit nennenswerten Recyclingquoten ist jedoch erst ab 2035 zu rechnen, wenn die Batterien aus den heute verkauften E-Autos ihren Lebenszyklus beendet haben.

Gibt es bald ein Überangebot an Lithium?

In der Gesamtschau zeigt sich, dass derzeit weltweit sämtliche Hebel in Bewegung gesetzt werden, um die Produktionskapazitäten der Lithium-Förderung zu erhöhen. Dadurch gibt es Befürchtungen, dass ein dauerhaftes Überangebot geschaffen wird, das die Lithium-Preise wieder an unten drückt.

Eine nachhaltige Beruhigung des Lithiummarkt ist jedoch unwahrscheinlich. Der Grund ist zu einen: In den kommenden 10-15 Jahre ist nicht mit Durchbrüchen alternativer Akku- und Antriebs-Technologien zu rechnen, sodass die Nachfrage nach dem weißen Gold vorerst stetig zunehmen wird.

Zum anderen sind die Lithium-Ressourcen, auch wenn sie derzeit noch nicht knapp sind, letztlich doch begrenzt – ebenso wie die Produktionskapazitäten. So hat die Vergangenheit gezeigt, dass die Inbetriebnahme neuer Abbauprojekte stets eine große Herausforderung darstellt. Sie gehen in der Regel verspätet oder gar nicht in Produktion, weil ihnen zuvor das Geld ausgeht.

So verdienst Du mit am Lithium-Boom

Im Gegensatz zu anderen Rohstoffen ist ein physisches Investment in Lithium schwer umzusetzen, da das Leichtmetall nicht wie etwa Gold und Silber an einer Terminbörse gehandelt wird. Es mag zwar Anlageprodukte geben, die darauf abzielen, den Lithiumpreis abzubilden; davon ist jedoch eher abzuraten, da die damit verbundenen Kosten sehr hoch sind.

Anleger können stattdessen aber auf Aktien von Unternehmen setzen, die im in der Lieferkette von Lithium involviert sind: etwa mit dem Abbau Rohstoffs und der Veredelung des Rohstoffs, der Produktion und dem Recycling von Batterien oder dem Bau von E-Autos.

Im Folgenden werden wir eine Reihe von börsennotierten Unternehmen vorstellen aus unterschiedlichen Bereichen des Lithium-Lebenszyklus – absolute Marktführer bis hin zu aufstrebenden Kandidaten, die ihre Operationen aus ihrem eigenen Cashflow finanzieren können, sowie ein paar spekulative Optionen, die die Produktion noch nicht aufgenommen haben. Eine Warnung jedoch vorab: Bei Letzteren sollten sich Anleger aufgrund des hohen Ausfallrisikos nur mit einem sehr niedrigen Depotanteil von weniger als 0,5% beteiligen.

Albemarle Corporation: Der US-Branchenriese

Albemarle (WKN: 890167 / ISIN: US0126531013 / NYSE: ALB) ist ein US-amerikanischer Spezialchemiekonzern mit Sitz in Charlotte, North Carolina. Mit 26% Weltmarktanteil ist der Konzern der weltweit führende Produzent von Lithium. Der Konzern mit etwa 6.000 Mitarbeitern ist global vernetzt und an vielen internationalen Standorten tätig. Neben Lithium gehören auch Brom und Katalysatoren zum Kerngeschäft.

Auf den Geschäftsbereich Lithium entfallen derzeit etwa 45% des Umsatzes. Vor dem Hintergrund der jüngsten Lithiumpreisrallyes hat Albemarle angekündigt, bei Abnahmekunden von Festpreis- und variablen Verträgen überzugehen, um von der Volatilität des Marktes zu profitieren. Allerdings birgt dies auch das Risiko von Margenausfällen bei niedrigeren Lithiumpreisen.

Da man in den kommenden Jahren von einer schnell steigenden Lithium-Nachfrage wegen des E-Mobilitätsbooms ausgehen kann, dürfte sich für Albemarle das Kalkül jedoch auszahlen.

Zudem plant der Konzern, seine Lithiumproduktion in den nächsten 3 bis 5 Jahren signifikant zu erweitern. So wird eine Kapazitätssteigerung von 88.000 Tonnen im Jahr 2021 auf rund 200.000 Tonnen im Jahr 2025 prognostiziert.

Bestens positioniert für einen starken Lithiummarkt

Albemarle ist ein etablierter Akteur auf dem wachsenden Lithiummarkt mit einer durchgängigen Profitabilität in den vergangenen zehn Jahren.

Obwohl die Bewertung der Aktie im Bereich von 200 US$ schon nicht gerade günstig ist, sieht sieht der Großteil der Analysten höhere Kurse als gerechtfertigt. Im Schnitt liegt das 12-Monats-Ziel bei rund 270 US$.

Langfristig dürfte Albemarle ohnehin eine der besten Adressen im Sektor sein. Kurzfristig solltest Du den Einstieg jedoch nicht übereilen und lieber mögliche Korrektur abwarten.

Chancen: Mit seiner Lithiumproduktion bearbeitet Albemarle als führender US-Hersteller den wachstumsstärksten Markt in der globalen Spezialchemieindustrie. Es wird erwartet, dass sich die Verkaufszahlen von E-Autos und Solarspeichern in den kommenden zehn Jahren verzehnfachen werden und damit auch der Bedarf an Lithium. Als etablierter Player sollte Albemarle davon profitieren.

Risiken: Die Lithiumpreise werden zyklisch bleiben, ähnlich wie bei den Schwankungen der Ölpreise. In Phasen mit starkem Überangebot könnten Margen und Gewinne sowie die Einschätzung der Aktie deutlich fallen. Es ist nicht immer einfach, die Zyklen rechtzeitig vorherzusehen. Anleger sollten darum kurzfristig mit Stoppkursen arbeiten oder über einen langen Zeitraum von mindestens fünf Jahren investiert bleiben.

SQM: Chiles Salzsee-Player

SQM (WKN: 895007 / ISIN: US8336351056 / NYSE: SQM) ist kurz für Sociedad Química y Minera. Der chilenische Chemiekonzern ist nach eigenen Angaben der weltweit größte Hersteller von Kaliumnitrat und Iodprodukten, die in der Landwirtschaft als Dünger eingesetzt werden. Zudem sind die Chilenen mit 16% Marktanteil ein bedeutender Produzent von Lithiumsalzen.

Durch seinen Hauptsitz in Chile hat SQM einen bequemen Zugang zu einigen der besten Lithiumvorkommen der Welt hat – darunter die Salzseen in der Atacama-Wüste, wo die Kosten für die Lithium-Produktion sehr niedrig sind.

Im vergangenen Jahr hat SQM 150.000 Tonnen Lithium verkauft. Mit über 60% des Bruttoertrags ist Lithium für den Konzern das mit Abstand wichtigste Geschäftsfeld, und das dürfte sich dank der starken Nachfrageprognosen in den kommenden Jahren nicht ändern.

Profiteuer flexibler Preisgestaltung

Im Jahr 2022 basierten schon etwa 50% der Lieferverträge auf einem variablen Benchmark-Preis. 20% waren Festpreisverträge, wobei die Konditionen meist an das verbesserte Marktumfeld angepasst wurden, und 30% verkaufte das Unternehmen zu aktuellen Spotpreisen. Durch diese Preisgestaltung dürfte es SQM gelingen, deutlich mehr von den zuletzt gestiegenen Lithiumpreisen zu profitieren.

Die weiteren Geschäftsbereiche der Chilenen sollten aber nicht außer Acht gelassen werden. So könnte das diversifizierte Geschäft langfristig weitere Investoren anziehen, die nicht nur an reinen Lithiumproduzenten interessiert sind.

Anleger können zudem eine solide Dividendenrendite von rund 6% erwarten.

Chancen: Die weltweite Lithiumindustrie wandelt sich zu einem oligopolartigen Markt, bei dem wenige Anbieter die Weltproduktion beherrschen. SQM besitzt einen Zugang zu den besten Salzseen in Chiles Atacama-Wüste und kann von dort seine Förderung ausbauen. Neben Lithium besitzt der Konzern ein sehr starkes Agrargeschäft und ist somit von den Zyklen des Lithiummarktes weniger stark betroffen.

Risiken: Die Firmenhistorie der SQM steht mit Chiles Ex-Diktator Pinochet in Verbindung.

Sein Schwiegersohn, Julio Ponce Lerou, gehört mit einem direkten Aktienbesitz von 17% zu den SQM-Kernaktionären. Dies macht einen Risikoabschlag erforderlich. Außerdem sind die Lithiumzyklen zu beachten.

Livent: Der Technologie-Führer

Livent (WKN: A2N464 / ISIN: US53814L1089 / NYSE: LTHM) ist ein US-Produzent von Lithium in Batteriequalität, der mit seinen Minen in Argentinien und Kanada ein relativ geringes Kostenprofil aufweist. Das früher als Lithium Corp. of America bekannte Unternehmen hat unter anderem Partnerschaften mit Tesla, BMW und LG Chem.

Begünstigt durch das starke Marktumfeld hat Livent im Jahr 2022 seine Geschäftsergebnisse deutlich gesteigert und strebt nun nach mehr: Bis zum Jahr 2030 will das Unternehmen seine Produktionskapazität für Lithiumkarbonat in Argentinien von 20.000 Tonnen auf 100.000 Tonnen pro Jahr steigern.

Analysten geben der Aktie im Schnitt ein 12-Monats-Ziel von rund 33 US$ (Stand: August 2023). Livent scheint als Profiteur der Energiewende ein gutes Fundament gelegt zu haben für ein gesundes, langfristiges Wachstum.

Chancen: Livent versteht sich als Technologie-Marktführer und besitzt ein hohes Produktionswissen bei der Extraktion von qualitativ hochwertigem Lithium. Dank seiner patentierten Verfahren gehört der Konzern zu den Produzenten für Lithiumhydroxid und Karbonat mit den geringsten Kosten weltweit, was zu höheren Gewinnmargen führt als bei der Konkurrenz. Die Tatsache, dass Livent auf vier Kontinenten tätig ist, verringert die in der Branche üblichen Lieferkettenprobleme.

Risiken: Neben den Rohstoffzyklen sieht Livent für seine Entwicklung vor allem Risiken durch Verzögerungen bei Expansionsprojekten für neue und etablierte Produzenten sowie anhaltende Herausforderungen im Zusammenhang mit der Sicherung von Lieferketten.

Piedmont Lithium: Teslas Lithium-Wette

Piedmont Lithium (WKN: A2DWL3 / ISIN: AU000000PLL5 / ASX: PLL) plant, primär auf dem US-Markt eine Produktion für Lithiumhydroxid in Batteriequalität aufzubauen. Das größte Projekt Carolina Lithium wird im Südosten der USA, in North Carolina, entwickelt, weitere potenzielle Minen befinden sich in Kanada und Ghana.

Piedmonts Projekt in North Carolina ist eines der wirtschaftlichsten der Region, und konnte bereits Tesla als Vertragspartner an Land ziehen.

Das sehr wirtschaftliche Flaggschiffprojekt Carolina-Lithium mit einer voraussichtlichen Produktionskapazität von 30.000 Tonnen pro Jahr befindet sich im fortgeschrittenen Stadium und kann eine Machbarkeitsstudie vorweisen.

Des weiteren plant das Unternehmen eine kommerzielle Lithiumhydroxid-Anlage, ebenfalls mit einer Kapazität von 30.000 Tonnen pro Jahr, für welche seit März 2022 eine Vor-Wirtschaftlichkeitsstudie (PEA) zugrunde liegt. Kombiniert könnte so die geplante Produktionskapazität von Piedmont in den USA auf 60.000 Tonnen pro Jahr erweitert werden.

Dank der stolzen Aussichten ist es Piedmont sogar gelungen, E-Auto-Gigant Tesla als Vertragspartner zu gewinnen.

Piedmont plant, die Projekte schnellstmöglich voranzutreiben, vorbehaltlich der Genehmigungen und behördlichen Zulassungen für jedes Projekt. Anders als bei bereits etablierten Produzenten besteht für jedes dieser Projekte ein Ausfallrisiko.

Auf der anderen Seite sind die Genehmigungsverfahren potenzielle Kurskatalysatoren. Jedes Mal, wenn Piedmont für ein Projekt grünes Licht bekommt, können Aktionäre mit einer satten Entlohnung rechnen.

Chancen: Piedmont Lithium baut seine Produktionsanlagen modular auf und wird 2023 bis 2024 neue Anlagen in Betrieb nehmen. Die Hauptprojekte in den USA besitzen einen erwarteten Gegenwartswert (NPV) von 5 Milliarden US$. Für diese Rechnung werden Lithiumpreise von 22.000 US$ je Tonne herangezogen. Da zuletzt jedoch Spitzenpreisniveaus von über 70.000 US$ je Tonne erreicht wurden, könnte sich dieser Wert sogar noch vervielfachen.

Risiken: Die Entwicklung der Vorkommen bis zum Produktionsstadium birgt operative Risiken. Verzögerungen und höhere Kapitalaufwendungen sind in der Chemiebranche üblich. Darum könnte es zu weiteren unerwarteten Kapitalmaßnahmen kommen, die den Kurs belasten dürften.

Rock Tech Lithium: First-Mover in good old Germany

Rock Tech Lithium (WKN: A1XF0V) hat große Ziele: Innerhalb der nächsten fünf Jahre will der Clean-Tech-Player zum

führenden Lithium-Anbieter für Europas EAuto-Industrie werden. Wie das deutschkanadische Unternehmen das anstellen will? Es besitzt in Kanada eine ergiebige Lithiumerz-Mine.

Das geförderte Rohmaterial mit einer etwa 6%igen Reinheit will der Explorer nach Deutschland verfrachten und hierzulande in einer noch zu bauenden ConverterAnlage zu Batterie-fähigem Lithiumhydroxid umwandeln. Im Laufe des Jahrzehnts soll dann ein immer größerer Anteil des Materials aus Europa stammen.

Außerdem will das Unternehmen ab 2030 rund 50% der eingesetzten Rohstoffe aus recycelten Altbatterien gewinnen – ein visionäres Unterfangen, wenn man bedenkt, dass momentan weltweit lediglich 1% des Lithiums aus Batterien recycelt wird. Im Rahmen seiner langfristigen Zero-WasteStrategie plant Rock Tech zudem, Beiprodukte aus dem Converter gewinnbringend wiederzuverwerten, sodass sie letztlich in die Produktion von Zement und Gips fließen können.

Jeder Konverter ist über eine Milliarde € wert

Mitte Januar hat Rock Tech von der zuständigen Umwelt-Behörde grünes Licht erhalten, um mit dem Bau seiner LithiumAufbereitungsanlage im brandenburgischen Guben vorzeitig loszulegen. Der Antrag für die zweite Teil-Genehmigung ist eingereicht, das Verfahren soll dann im vierten Quartal 2023 abgeschlossen sein.

Damit ist die Clean-TechFirma im Zeitplan, bis Ende 2024 mit der Konstruktion des Converters fertig zu sein, um

im Anschluss mit dem Commissioning und dem Hochfahren der Anlage zu beginnen.

Die Mitte Mai 2023 veröffentlichte Front-EndLoading-Studie der Stufe 3 (FEL3) enthält ausführliche Spezifikationen für Bau, Inbetriebnahme, Hochfahren und Betrieb der Anlage und schätzt sie auf einen Kapitalwert (net present value) nach Steuern (Abzinsungsfaktor 8%) von knapp 1,2 Mrd. € – und das mit eher konservativen Annahmen zur Lithiumpreisentwicklung.

Aufgrund der enorm gestiegenen Nachfrage wird es Rock Tech nicht bei dem einen Converter belassen wollen. Bis zu fünf Anlagen plant das Unternehmen bis Ende des Jahrzehnts zu errichten, um das Rohmaterial aus seiner kanadischen Mine zu Tausenden von Tonnen batteriefähigem Lithiumhydroxid umzuwandeln.

Politischer Rückenwind dank Mercedes-Deal

Das größte bisherige Ausrufezeichen setzte Rock Tech im Herbst 2022 mit einem umfangreichen Abnahme-Deal mit keinem Geringeren als dem Automobil-Riesen Mercedes-Benz. Im August hatte der Minenbetreiber zunächst berichtet, kurz vor dem Abschluss einer verbindlichen Vereinbarung mit dem deutschen Autobauer zu sein – und zwar zur jährlichen Abnahme von bis zu 10.000 Tonnen batteriefähigem Lithiumhydroxid ab 2026. Im Oktober war die Tinte schließlich trocken.

Wer auf den europäischen Lithium-Superzyklus wetten will, ist aus unserer Sicht bei Rock Tech an der richtigen Adresse und sollte es für die Chance auf üppigeKursrenditen nicht verpassen, jetzt noch günstig bei dem deutsch-kanadischen CleanTech-Pionier einzusteigen.

Lithium und andere Börsenthemen: Jetzt diskutieren!

Lithium und andere Börsenthemen: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.

Alle Abschnitte auf einen Blick

Alle Abschnitte auf einen Blick