Aumann-IPO lässt bei MBB die Kasse klingeln!

Der IPO von Aumann (WKN: A2DAM0) und Graumarktkurse von bis zu 46 Euro lassen Investorenherzen höher schlagen. Vor allem die Aktionäre der auf den Mittelstand fokussierten Beteiligungsgesellschaft MBB (WKN: A0ETBQ) profitieren seit Monaten von dieser Entwicklung.

Der für Freitag, den 24. März geplante Börsengang von Aumann im Prime Standard ist zurzeit das am heftigsten diskutierte Thema unter hiesigen Anlegern. Kommen die Aktien zu teuer an den Markt? Wir meinen, dass Aumann sich sehr gut an der Börse behaupten wird, denn die Zahlen sind beeindruckend.

Aumann ist ein Hersteller für Maschinen, die Elektrospulen für E-Motoren wickeln können, so genannte "Spezialmaschinen für Spulenwicklung". Bei diesen Maschinen ist man unangefochtener Weltmarktführer. Dies zeigt sich auch am Kundenstamm, zu dem die bekanntesten Automobil- und Industriemarken Deutschlands und der Welt gehören. Darunter: BMW, Daimler, Volkswagen, Bosch, Continental, Siemens und internationale Konzerne wie General Motors, Boeing oder Magna.

Der interessanteste Börsengang im Midcap-Segment

Die Aumann-Story lässt sich am besten anhand der jüngsten Unternehmenspräsentation nachvollziehen.

Einige Highlights daraus: Der Anteil der Elektromotoren im Auto wächst seit Jahren und führte 2016 zu einem Auftragseingang von 190 Mio. Euro. Zurzeit nehmen die Automobil- und Zulieferkonzerne lange Lieferzeiten von über 12 Monaten in Kauf. Der eigentliche Durchbruch steht erst bevor und wird das Elektroauto bzw. das Thema Elektromobilität sein. Dafür braucht man noch mehr und vor allem größere E-Motoren. Deshalb erwartet Aumann in den nächsten Jahren ein anhaltend starkes Wachstum.

Die Zahl der Elektrofahrzeuge könnte um jährlich 39% wachsen, von 2 Mio. im Jahr 2015 bis 32 Mio. im Jahr 2025. In wenigen Jahren werden drei Viertel der Umsätze der Sparte E-Mobility zuzuordnen sein. Bisher fiel erst ein Viertel der Umsätze in dieser Sparte an.

Um das Wachstumstempo mitzugehen und die Lieferzeiten konstant zu halten, braucht man dringend neue Produktionskapazitäten sowie frisches Kapital. Das wird man nun beim Börsengang einsammeln.

Bewertung an hohe Erwartungen gekoppelt

Die Preisspanne für die Aktien liegt zwischen 35 und 43 Euro. Insgesamt wird es nach dem IPO 14 Mio. Aktien geben. Die Graumarktkurse von Lang & Schwarz werden bereits auf 45,80 Euro taxiert und liegen damit sogar über der anvisierten oberen Preisspanne von 43 Euro. Damit käme Aumann auf eine Marktkapitalisierung von 640 Mio. Euro.

Bei 156 Mio. Euro Umsatz im Jahr 2016 sowie 20 Mio. EBITDA wäre dies eine haushohe Überbewertung. Die Phantasie kommt von den Erwartungen her. Das Umsatzwachstum der letzten drei Jahre lag bei durchschnittlich 27% pro Jahr. Dieses Wachstum sollte nach einhelliger Meinung noch zumindest für die nächsten drei bis vier Jahre fortgesetzt werden.

Dies führt alle drei Jahre zu einer Verdoppelung der Erlöse und rechtfertigt die gewählte Bewertungsspanne durchaus. Darüber hinaus bietet das Wachstum längerfristig weiteres Kurspotenzial. Investoren sollten sich vor Augen führen, dass rund 600 Mio. Euro Marktkapitalisierung im Milliardenmarkt für E-Mobilität eigentlich immer noch überschaubar sind.

Familienholding MBB bleibt Hauptprofiteur

Einen Frosch müssen Anleger leider schlucken. Denn das "Offering" für die rund 5 Mio. zum Börsengang ausgegebenen Aktien, setzt sich lediglich aus 1,5 Mio. neuen sowie 3,7 Mio. bestehenden Aktien zusammen.

Aumann ist eine Tochter der mittelständischen Beteiligungsholding MBB und befand sich zuletzt zu 93,5% in deren Hand. Nach dem Börsengang wird MBB mit 53,6% weiterhin die Mehrheit an der Gesellschaft halten. Darum fließen Aumann voraussichtlich nur etwa 65 Mio. Euro an frischem Kapital zu, während etwa 150 Mio. Euro in der Schatulle des bisherigen Mehrheitsaktionärs MBB landen.

Wer MBB kennt, wird sicher ahnen, dass der Vorstand so viel Geld wiederum sehr gewinnbringend in neue wertsteigernde Beteiligungen investieren dürfte. Deshalb stieg die Aktie von MBB in den letzten 12 Monaten, im Vorfeld des Aumann-Börsengangs, von 25 auf 85 Euro.

Aumann ist der bislang größte Erfolg von MBB

Es bleibt festzuhalten, dass MBB mit der vor zwei Jahren erfolgten Übernahme von Aumann eine enorme Weitsicht bewies. Den Grundstein für diesen Erfolg setzte man aber schon viel früher. MBB ist seit Jahren die am stärksten im Wert wachsende Mittelstandsholding Deutschlands. Der Erfolgskurs begann sichtlich, als man im Jahr 2012 den Automobilzulieferer Claas kaufte.

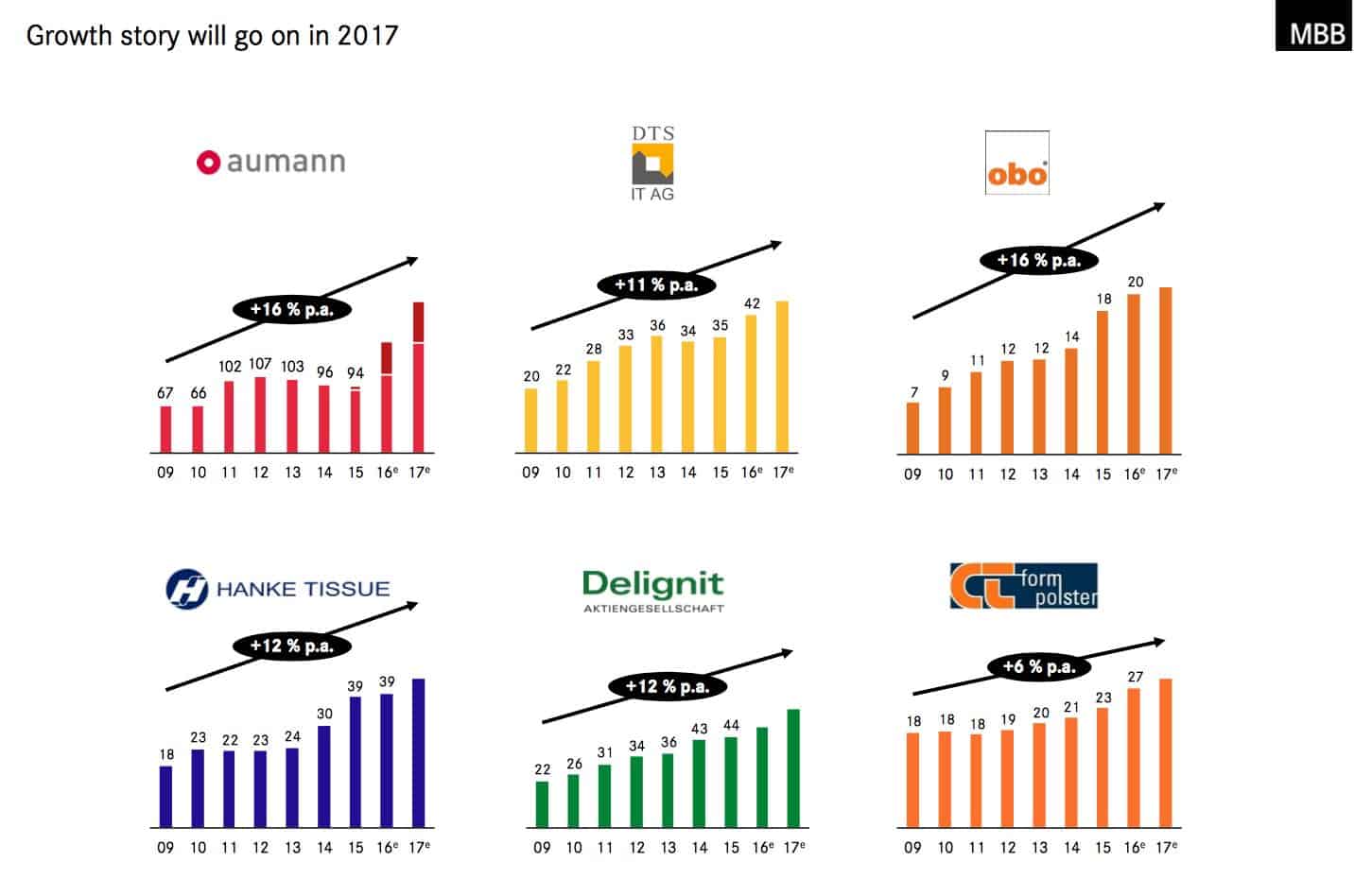

Außer Aumann besitzt MBB noch weitere Perlen im mehrheitlichen Besitz. Darunter die ebenfalls börsennotierte Delignit, einem Anbieter von ökologischen Werkstoffen für die Automobilindustrie, den führenden Papier-Tissue-Hersteller Polens, Hanke Tissue, oder den Cloud-Lösungsanbieter DTS IT AG. Ergänzt wird dies von CT-Formpolster sowie den Obo-Werken. Alle Unternehmen wachsen überdurchschnittlich stark und erzielten mindestens zweistellige Millionenumsätze.

MBB ist das sicherere Investment

MBB ist das sicherere Investment

Der Erfolg von Aumann wird sich hoffentlich noch Jahre fortschreiben lassen und ein Kauf der Aktien könnte sich, trotz der hohen Bewertung, unter langfristigen Überlegungen lohnen. Der eigentliche Geniestreich wurde von Seiten der MBB-Gründer Christof Nesemeier und Gert-Maria Freimuth ausgeführt. Diese können den angesammelten Wert ihrer Beteiligung auf einen Schlag heben und sich schon wieder dem nächsten Deal zuwenden.

Nach dem IPO von Aumann sind MBB rund 320 Mio. Euro Beteiligungswert zurechenbar. MBB selbst besitzt eine Marktkapitalisierung von 560 Mio. Euro. Unter Berücksichtigung des erfolgreichen Aumann IPOs ist diese Bewertung absolut fair. Durch die Beteiligung und den Erlös aus den verkauften Aumann-Aktien kann MBB den zurechenbaren Wert in Richtung 470 Mio. Euro steigern und damit mehr als 80% seiner eigenen Marktkapitalisierung rechtfertigen.

Obwohl die MBB-Aktie schon sehr gut gelaufen ist, besteht darum, unserer Ansicht nach, noch weiteres Kurspotenzial. Vor allem auf längere Sicht dürfte MBB nicht enttäuschen. Erfolgreiche Rennpferde wie dieses hält ein optisch hoher Aktienkurs allein nicht auf.

Sollte der Kurs von MBB im Zuge des Aumann IPOs einige Gewinnmitnahmen erfahren, so wären dies sehr interessante Kaufkurse.