Biodel-Paukenschlag: Merger mit AstraZeneca-Spin-off

Es ist wahr: Biodel (WKN: A1JZU5) kündigte diese Nacht einen bevorstehenden Merger mit einem führenden, bislang privat gehaltenen Pharmaunternehmen an und bekommt damit eine neue Zukunft. Biodel-Anleger können sich nun wie angekündigt auf eine gewaltig positive Reaktion am Markt freuen.

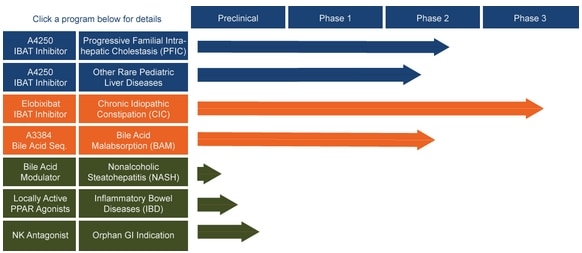

Der geplante Merger sieht den Zusammenschluss Biodels mit der britischen Biotechgruppe Albireo vor. Albireo ist ein Spin-off des Pharmagiganten AstraZeneca mit Niederlassungen in den USA und Schweden. Das Unternehmen ist auf Erkrankungen der Leber sowie des Magen-Darm-Traktes spezialisiert und besitzt eine extrem vielversprechende, teilweise bereits verpartnerte Produkt-Pipeline. Die Finanzierung einer entscheidenden Studie soll dank der Zusage eines Investorenkonsortiums schon gesichert sein.

AstraZeneca sagt weitere Unterstützung zu

Vor dem für das dritte Quartal vorgesehenen Abschluss der Transaktion sollen Albireo weitere 10 Millionen USD an Mitteln zufließen. Zu den Investoren gehört unter anderem niemand Geringeres als AstraZeneca selbst. Das Vertrauen in die Wirkstoffkandidaten ist also immens.

Das kombinierte Unternehmen wird zukünftig als Albireo Pharma, Inc. mit dem Tickersymbol ALBO auftreten. Das Nasdaq-Listing soll bestehen bleiben. Eine Zusammenlegung der Aktien wurde derweil nicht angekündigt, was Hoffnungen weckt, dass auch ohne Re-Split wieder Kurse über einem Dollar erreicht werden könnten. Letztere sind Voraussetzung für eine weitere Nasdaq-Notierung. Derzeitige Biodel-Aktionäre werden 33% am neu formierten Biotech-Player halten, 67% gehen an die Anteileigner von Albireo, zu denen neben AstraZeneca unter anderem auch die Risikokapitalgeber Phase4 Ventures, TPG Biotech und TVM Capital Life Science gehören.

Eine Frage der Bewertung

Besonders interessant ist die Aussage, wonach die Verteilung der Anteile am neuen Unternehmen auf Basis des «net cash of Biodel and Albireo prior to closing» erfolgt. So hatte Biodel zum Ende des letzten Quartals nach Abzug sämtlicher Verbindlichkeiten noch rund 31 Millionen USD Liquidität in der Kasse. Nun stellt sich die Frage, ob Albireo bei Transaktionsabschluss seinerseits die doppelte Summe einbringen wird. Wäre das der Fall, würden die klinischen Assets der Firmen quasi wertemäßig neutralisiert. Mit anderen Worten: Biodels möglicherweise noch zum Verkauf stehende Diabetes-Pipeline könnte im Zuge des Mergers die gleiche Bewertung erhalten wie die weit fortgeschrittenen Albireo-Wirkstoffe.

«Nach einer umfassenden und sorgfältigen Überprüfung unserer strategischen Alternativen sind wir zu dem Schluss gekommen, dass die Transaktion mit Albireo Biodel-Aktionären eine signifikante Beteiligung an einem Biopharmaunternehmen mit vielversprechenden klinischen Assets und erheblichem Aufwärtspotenzial bietet», kommentiert Interimschef Gary Gemignani. Man sei optimistisch, dass die künftige Gesellschaft in die Position versetzt werde, «signifikante Meilensteine» zu erreichen. Die Zustimmung der Biodel-Aktionäre zum Merger steht noch aus, sollte aber nur noch Formsache sein. Ein für heute angesetzter Conference Call dürfte weitere Einzelheiten zu dem aufsehenerregenden Deal preisgeben. Bei einem Aktienkurs von zuletzt 0,38 USD wurde Biodel gerade mal mit 24 Millionen USD und damit massiv unter Cash bewertet. Nun dürfte eine Neubewertung anstehen, zumal der US-Markt Meldungen dieser Art typischerweise mit hohen Kursgewinnen feiert.

Update 26.05.2016

Der sehr vielversprechende Conference Call zum geplanten Merger steht mittlerweile auch als Webcast auf der Website Biodels zur Verfügung. Den Ausführungen von Biodel-CEO Gemignani zufolge werden weiterhin Möglichkeiten bezüglich der Diabetes-Assets geprüft. Hieraus könnten sich möglicherweise erhebliche Erlöse ergeben.

Interessenkonflikt

Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Biodel und hat – wie andere Aktionäre auch – eventuell die Absicht, diese – auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Für diesen Beitrag redaktionell verantwortlich ist der Autor als freiberuflicher Journalist. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.