BioNTech, CytoDyn, Evotec: 3 Biotechs, die man jetzt verkaufen sollte!

Die Aktien von BioNTech (WKN: A2PSR2), CytoDyn (WKN: A0YHA5) und Evotec (WKN: 566480) sind aktuell überteuert. Positivszenarien sind bereits eingepreist, Kursrückschläge wahrscheinlich.

Charttechnisch hält sich das Papier von BioNTech noch wacker. Doch das Unternehmen aus Mainz bleibt fundamental überbewertet, wie unser Artikel von gestern wieder zeigt. Unsere Kursansagen bezüglich der BioNTech-Aktie haben sich in der Vergangenheit immer bewahrheitet. Nun prognostizieren wird ein baldiges Wegberechen der Aktie im Zuge einer neuerlichen Konsolidierung im Markt. Optimistische, mutige Langfristinvestoren sollten sich eine BioNTech zu Kursen deutlich unter 40 Euro ins Depot legen.

Bei CytoDyn lagen wir ebenfalls richtig und rieten in einem günstigen Moment zum Umstieg in die Aktie von Bellerophon. Hier ging es im Anschluss um zeitweise über +50% in die Höhe. Bei CytoDyn sind berechtigte COVID-19-Phantasien bereits eingepreist und eine Marktkapitalisierung von rund 1,5 Milliarden US-Dollar ist nicht mehr angemessen. Zudem zweifeln wir an der Seriosität des Managements. Es ist nur allzu offensichtlich, dass CytoDyn einen Hype um sich und seine Aktie erzeugen will. Das ist grundsätzlich auch nicht schlimm, doch ist der Kurs dadurch bereits viel zu hoch gestiegen.

Keinen Grund am Management zu zweifeln, gibt es hingegen bei Evotec: Auch hier ist über die nächsten Monate maximal eine volatile Seitwärtsbewegung der Aktie zu erwarten. Der Vorstand hat genug damit zu tun, die aktuellen Vorschusslorbeeren im Kurs durch operatve Ergebnisse zu rechtfertigen. Positive Werttreiber, die den Aktienpreis in Richtung 30 Euro befördern könnten, sehen wir auf absehbare Zeit nicht. Anleger müssen hier keine Angst haben, etwas zu verpassen und können den Wert aktuell getrost verkaufen.

Alternativ zu den genannten Werten haben wir daher einen weiteren spekulativen Trading-Tipp in petto:

Spekulative Alternative: Phio Pharmaceuticals (WKN: A2PYB0)

Bei Phio Pharmaceuticals (WKN: A2PYB0) ist großes Spektakel am Köcheln. Der Micro Cap ist unser spekulativer Top-Tipp des laufenden Monats. Im Idealfall winkt ein Vervielfacher aus dem Stand.

Mit Aktien der kleinen Biotechschmiede aus Marlborough, Massachusetts, haben Mitglieder unseres No Brainer Clubs schon einmal +50% Kursgewinn mit Ansage kassiert. Seitdem ist das Papier in den Händen von Spekulanten, die auf den großen Wurf hoffen – oder den Wert einfach nur traden.

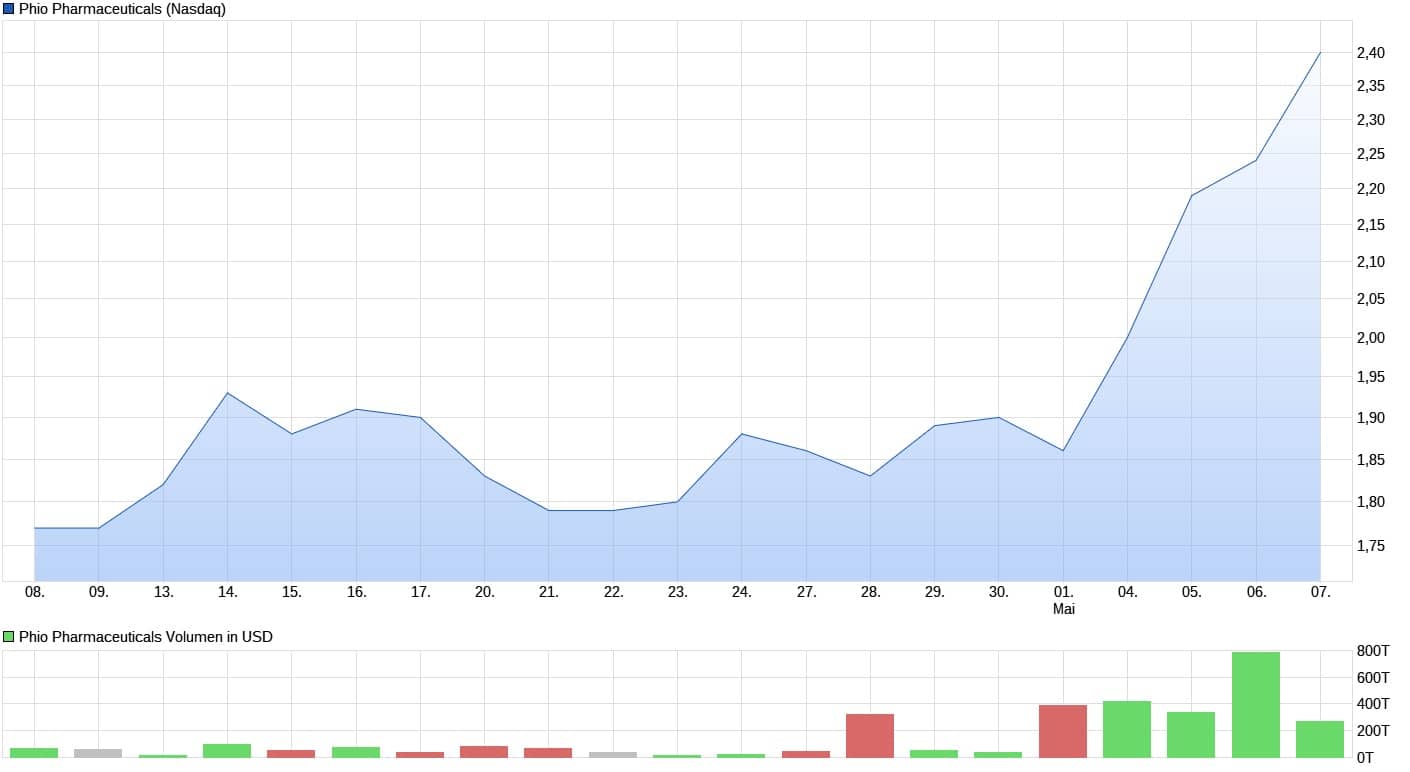

Spätestens nach der letzten Kapitalerhöhung Anfang April war klar: Es ist höchste Zeit, sich wieder randvoll mit Phio-Aktien einzudecken. Kurs und Handelsvolumen schnellen verdächtig in die Höhe. Wir sagen, weshalb es wieder knallen wird!

Quelle: ariva.de

Diesen Monat geht es los!

Nicht nur charttechnisch setzt die Phio-Aktie zum Ausbruch an. In den letzten Handelstagen wurden so viele Phio-Aktien umgesetzt wie ewig nicht mehr.

Nach der Veröffentlichung enorm vielversprechender, präklinischer Studiendaten im März, stehen für den kleinen RNAi-Player (gerade erst gab es wieder einen milliardenschweren Deal im Sektor, Ende letztes Jahres einen im Wert von knapp 10 Milliarden Dollar mit Novartis!) reihenweise potenzielle Werttreiber auf der Agenda.

Zu Wochenbeginn meldete das Unternehmen eine Serie von möglichen Schlüssel-Events in den nächsten Wochen, darunter drei Medizin-Kongresse und eine Investoren-Konferenz. Die Daten erstrecken sich von nächster Woche Dienstag bis zum 22. Juni.

Ausführliche Präsentation vor Pharma-Giganten

Die massive Präsenz Phios auf besagten Veranstaltungen wird die Aufmerksamkeit rund um das Unternehmen massiv steigern. Das von Sachs Associates veranstaltete Investoren-Event trägt den vielsagenden Untertitel "For Business Development, Licensing & Investment". Die Evenseite listet derzeit die überschaubare Anzahl von acht präsentierenden Firmen auf, neben Phio mit Carisma Therapeutics auch einen von Phios Forschungspartnern.

Während einige Unternehmen lediglich einen fünfminütigen "Showcase" erhalten, sind es bei Phio zusätzlich noch 20 Minuten "Live-Präsentation". Niemand anderes präsentiert laut aktuellen Angaben der Webseite länger. Wir halten das für ein vielversprechendes Zeichen, zumal offensichtlich die Crème de la Crème der Pharmainvestoren und -konzerne partizipiert.

Schon im Herbst letzten Jahres hieß es von Phio:

Unsere Gesamtstrategie (...) besteht darin, robuste Daten zu generieren, die unsere Plattform für die Waffe eines breiten Spektrums von Immunzellen gegen Tumoren validieren, um zukünftige Partnerschaften zu generieren und den Shareholder Value zu steigern.

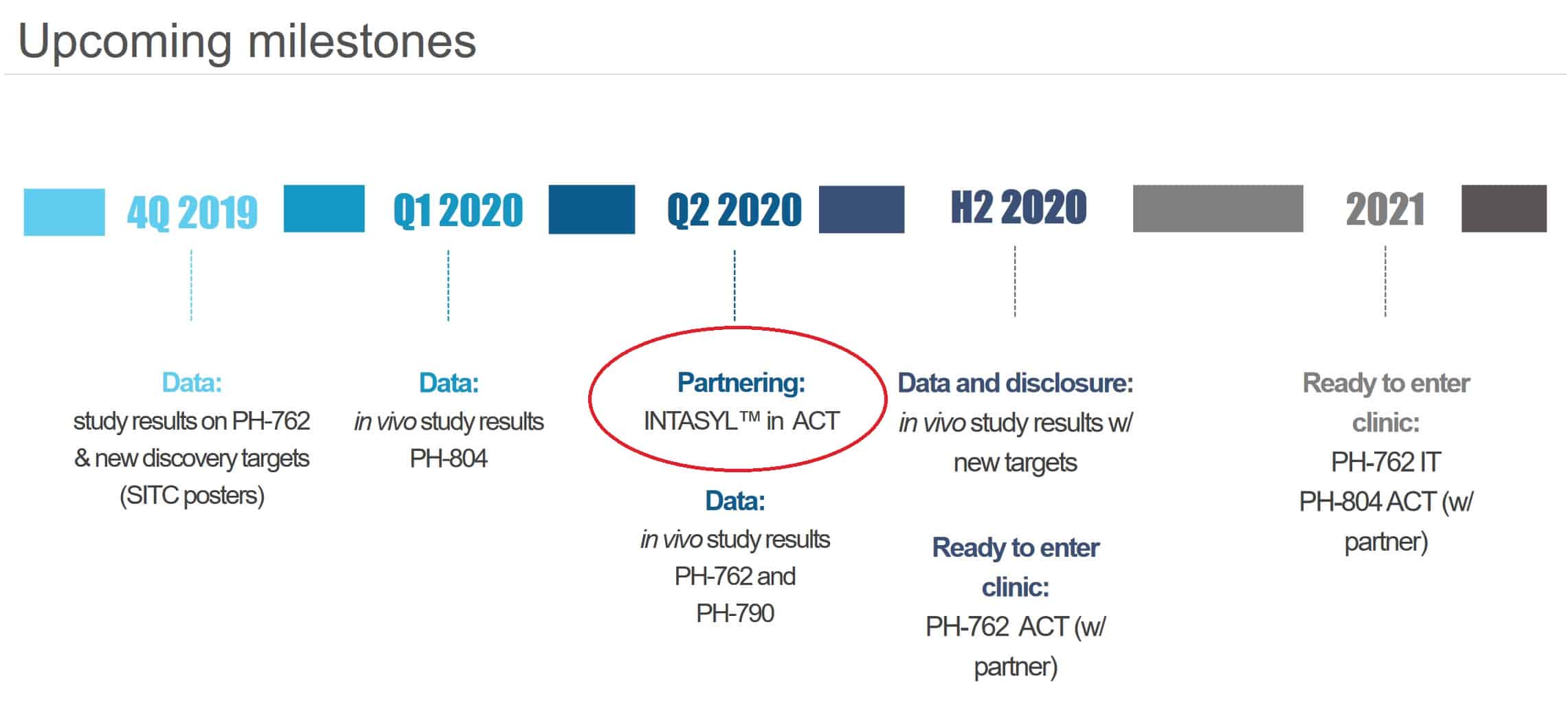

Das laufende 2. Quartal soll den Durchbruch bringen. Quelle: Phio Pharmaceuticals Corporate Presentation

Phio erwartet Deal im laufenden Quartal

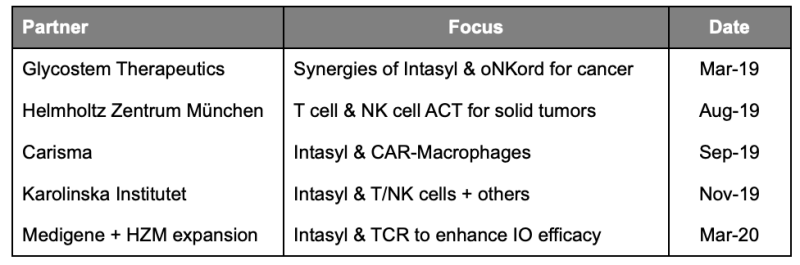

Phios zukunftsträchtige Technologie wurde in der Vergangenheit bereits durch reihenweise Allianzen mit namhaften Unternehmen und Institutionen validiert. Zuletzt meldete man ein ausgeweitete Zusammenarbeit mit dem renommierten deutschen Helmholtz-Institut und der Medigene AG. In einem kürzlich veröffentlichten Branchenreport ließ Phio sogar verlauten, dass man konkret davon ausgehe, dass die Zusammenarbeit in einem Lizenzdeal mit Medigene mündet.

Die Medigene-Kooperation zielt dabei auf neue Targets, für die Wirkstoffkandidaten auf Basis von Phios "self-delivering" RNAi-Technologieplattform "INTASYL" entwickelt werden sollen. Derweil sollen die fortgeschrittensten Produktkandidaten ebenfalls verpartnert werden. So ist laut letzter Unternehmenspräsentation für das laufende Quartal ein Lizenzdeal für PH-762 vorgesehen, bevor der Wirkstoff in der zweiten Jahreshälfte in die klinische Entwicklung überführt werden soll.

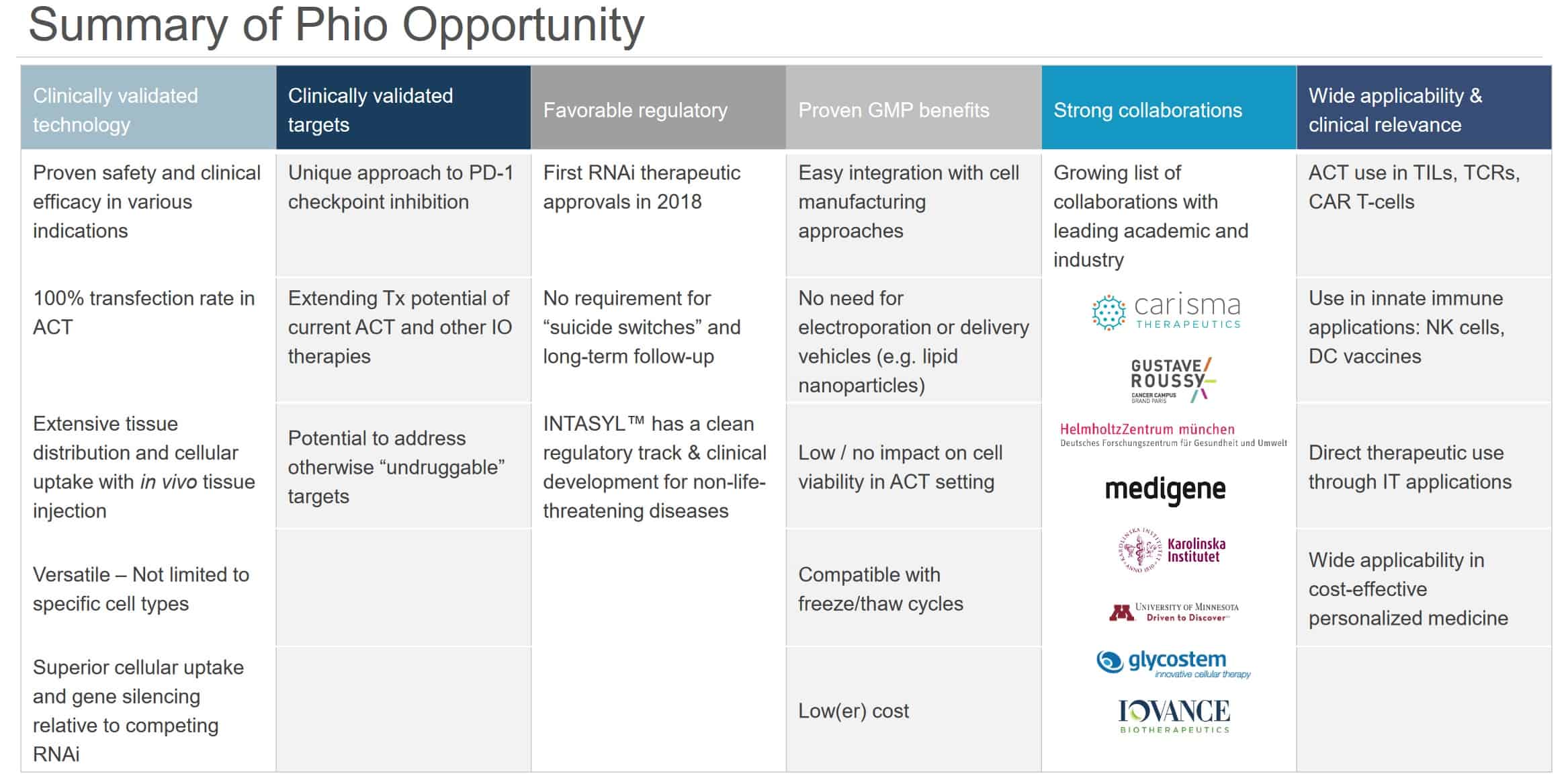

Die INTASYL-Plattform zeichnet sich besonders durch die Einsatzbreite und die Fähigkeit der Wirkstoffe aus, die Anti-Tumor-Wirksamkeit verschiedener zellbasierter Therapieansätze zu erhöhen. Caroline Robert, Co-Direktorin am renommierten französischen Krebsforschungsinstitut Gustave Roussy, kommentierte die zuletzt veröffentlichten Daten wie folgt:

PH-762 könnte zu einem optimierten Nutzen-Risiko-Verhältnis mit einer guten Antitumorreaktion sowie reduzierten systemischen immunbedingten Toxizitäten führen, was insbesondere in frühen Stadien der Krankheiten von großem Interesse wäre.

Die namhaften Forschungspartner sind es, die Phios vielversprechende Technologie eindeutig bestätigen und berechtigterweise große Hoffnung auf lukrative Pharma-Deal wecken.

Wir halten es für wahrscheinlich, dass der Markt im Zuge der kommenden Veranstaltungen auch wieder den Wert der Phio-Technologie zumindest im Ansatz honorieren wird. Ebenso ist denkbar, dass Phio die Gunst der Aufmerksamkeit nutzen wird, um einen ersten Pharmadeal zu verkünden und somit weitere Adressen zu überzeugen.

Aktie unter Liquidierungswert und vor Ausbruch

Der Grund des Kursverfalls der Vergangenheit lag wie so oft bei kleinen Biotechs nicht etwa in einer zweifelhaften Technologie, sondern in einer andauernden Verwässerung des Aktienkapitals. Die Kunst ist es, jenen Zeitpunkt zu antizipieren, an dem diese "Todesspirale" endet und die ersten nennenswerten Einnahmen fließen. Das wiederum führt erfahrungsgemäß dazu, dass die problematische Aktionärsstruktur gesundet und sich eventuell erstmals auch schlagkräftige, langfristig orientierte Investoren einkaufen.

Phio hat zuletzt nochmal mehrfach in den sauren Apfel gebissen und allein dieses Jahr brutto fast 14 Millionen US-Dollar über Kapitalerhöhungen eingenommen. Wir sind uns sicher, dass dieses zunächst aktionärsfeindlich erscheinende Vorgehen wohl überlegt im Vorfeld kommender Lizenzdeals sowie der anstehenden Präsentationen gewählt wurde, um Verhandlungsposition und Wahrnehmung zu stärken.

Eine weitere kursschädigende Finanzierungsrunde vor dem Auftritt bei Sachs Associates am 27. Mai halten wir für extrem unwahrscheinlich. Es sei denn, das Unternehmen hätte schon vorher die Gelegenheit, neue Aktien zu einem Vielfachen des gegenwärtigen Kurses zu platzieren.

Wie passt dieses Bild zu einem negativen Enterprise Value? Quelle: Phio Pharmaceuticals Corporate Presentation

Zum Ende des abgelaufenen Quartals haben wir nach Abzug sämtlicher Verbindlichkeiten einen Netto-Cashwert von über 15 Millionen US-Dollar für Phio errechnet. Die Marktkapitalisierung beläuft sich auf Basis des Schlusskurses von 2 USD am vergangenen Montag auf gerade mal 9,16 Millonen US-Dollar.

Phio handelt also mit einem deutlich negativen Enterprise Value. Hält das Unternehmen seinen Finanzmittelverbrauch von circa 2 Millionen US-Dollar pro Quartal konstant, würde Phio theoretisch sogar noch Ende des Jahres nahe seines Netto-Cashwerts notieren.

Doch eine Anpassung des Aktienkurses auf den Buchwert ist nicht das, was die Spekulation befeuert. Es sind die werttreibenden Deals, die hier mehr denn je realistisch sind und die Aktie aus dem Stand um mehrere 100% nach oben katapultieren können. Dass es bereits in diesem Monat soweit sein wird, erscheint möglich. Der bis nächste Woche zu erwartende Q1-Bericht könnte diese Annahme untermauern.

Werde kostenlos Mitglied im

Börsen-Chat Nr. 1

Wir haben die Aktie in den vergangenen Wochen stark gekauft und getradet. Nach unserem Tipp am vergangenen Dienstag ging es für den Wert zeitweise schon bis auf fast 2,60 USD in die Höhe, bevor Gewinnmitnahmen folgten. Eine Basisposition bleibt bei uns vorerst im Depot. Das Chance-Risiko-Verhältnis ist außergewöhnlich attraktiv. Technische Indikatoren wie Chart und Volumen deuten zusätzlich einen Ausbruch an.

Diskutiere die Phio-Aktie mit Hunderten anderen Anlegern und echten Experten in unserem kostenlosen Live Chat!

Interessenkonflikt: Autor, Herausgeber, Mitarbeiter und NBC-Clubmitglieder halten selbstverständlich Aktien des besprochenen Unternehmens Phio Pharmaceuticals. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber, Mitarbeiter und NBC-Clubmitglieder beabsichtigen die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.