Biotech-Aktien 2021: Wie geht es weiter mit BioNTech & Co.?

Im Jahr 2020 haben Werte wie BioNTech (WKN: A2PSR2) und Moderna (WKN: A2N9D9) Biotech-Aktien gesellschaftsfähig gemacht und in den Fokus der Anleger gebracht. Wie attraktiv ist der Sektor nun noch, nach +33,14% in 2020 und fast +7% seit Jahresbeginn?

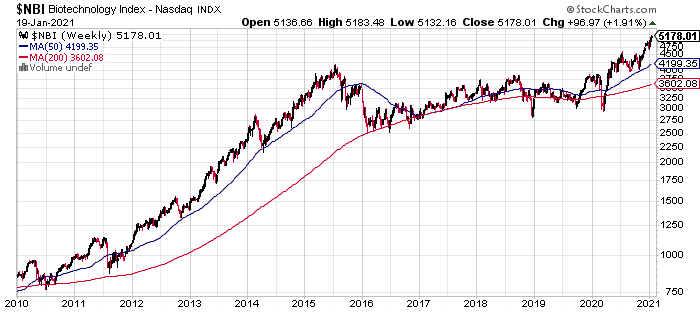

Starten wir den Ausblick mit einem Rückblick auf den 10-Jahres-Chart des NASDAQ Biotechnology-Index:

Hier fallen einige Dinge auf: Zuerst einmal haben wir im letzten Quartal einen etwa fünfjährigen Seitwärtsmarkt verlassen und der Index bricht aus der großen Range der letzten Jahre aus. Die letzte große Rallye lief von 2011 bis 2015 und ebbte erst nach über +400% ab. In diesem Zeitraum hat es aber auch an Volatilität nicht gemangelt, wie Du zum Beispiel Anfang 2014 oder Ende 2012 siehst – Biotech ist selten eine Einbahnstraße.

Was ist der Unterschied zwischen Biotech-Aktien und Pharma-Aktien?

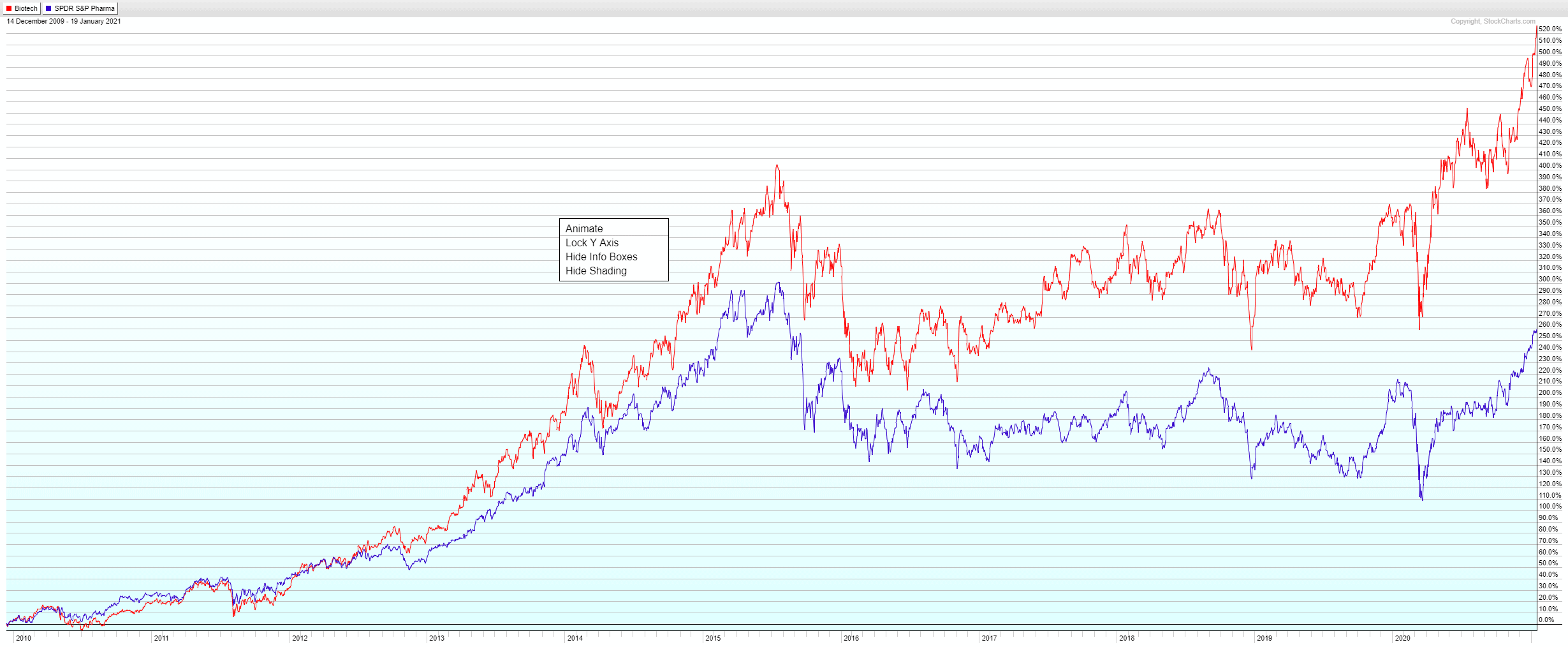

Du musst verstehen, dass ein Biotech-Index anders zu werten ist, als ein Index von beispielsweise Automobilherstellern. Biotech-Indizes ändern häufig ihre Zusammensetzung, da die großen Pharma-Player vielversprechende Firmen ab einem gewissen Punkt aufkaufen. Gleichzeitig fallen gescheiterte Firmen und Forschungsansätze auch schnell wieder aus dem Index und werden zügig ersetzt. Der Sektor ist im Grunde die ausgelagerte Forschungsabteilung von Big Pharma, wo die Aktionäre ruhigeres Fahrwasser und eher Rendite durch Kommerzialisierung als Forschung bevorzugen. Zwar müssen sich Biotech-Investoren auf mehr Volatilität einstellen, doch werden sie dafür reichlich belohnt. Im Vergleich der letzten 10 Jahre Biotech (rot) gegen Pharma (blau):

Das sorgt dafür, dass der Index eigentlich immer Unternehmen enthält, die bei Erfolgen in klinischen Studien sofort wieder auf der Übernahmeliste stehen. Immer mal wieder entwickeln sich natürlich auch große Biotech-Firmen zu Käufern, doch generell wiederholt sich das Prozedere sehr häufig: Eine Firma schafft den Durchbruch und wird gekauft oder scheitert und verlässt den Index.

Dadurch ist der Biotech-Index im Grunde immer ein "Disruptions-Index", dessen absolutes Niveau nur bedingt aussagekräftig ist, da die enthaltenen Firmen ganz andere geworden sind. Wie üblich passieren ebenjene Innovationen in Schüben! Seit 2011 nahm der Index einige positive Entwicklungen etwas eilig vorweg – die Begeisterung für die Therapien der nächsten Generation war sehr, wenn nicht zu groß. In den letzten 5 Jahren gelang es den forschenden Firmen, zukünftige Therapieformen zu verfeinern und die Erfolgswahrscheinlichkeit deutlich zu erhöhen.

mRNA-Technologie von BioNTech und Moderna bestes Beispiel

Das beste Beispiel hierfür ist die mRNA-Technologie, die für die ersten und bisher wirksamsten COVID-Impfstoffe verantwortlich ist. Therapien auf Basis des Mechanismus, den Menschen praktisch zur Medikamentenfabrik zu machen, sind schon seit 30 Jahren ein Traum von Wissenschaftlern. In den letzten 12 Monaten wurde dieser Traum mit brachialer Gewalt in die Realität katapultiert und beschert der Pharma- und Biotechbranche Milliardengewinne.

Revolutionäre Therapieformen vor dem Durchbruch

Dieses Jahr (und eigentlich auch schon 2020) könnte sehr gut der Startschuss für die nächsten goldenen Jahre der Branche sein. Zahlreiche neue Therapieformen, die vor wenigen Jahren noch Utopie waren, sind plötzlich schon zugelassen oder in der fortgeschrittenen Entwicklung.

Therapien zur Genveränderung sind auf dem Vormarsch

Ob CAR-T, RNAi, mRNA oder Gentherapien – die ersten Zulassungen sind da und die Behandlungsfelder schier unendlich. Gleichzeitig wird die Krebsbehandlung immer zielgerichteter; durch Therapien, die stärker auf Patient und Tumor abgestimmt sind statt Pauschaltherapien für alle. Die starken Innovationen der letzten Jahre, die auch durch die Digitalisierung beschleunigt wurden, können den Sektor noch sehr weit tragen. Mit niedrigen Zinsen, hoher Risikobereitschaft der Investoren und massig Liquidität im System ist der Boden zudem mehr als bestellt!

Was ist eine profitable Entwicklungsplattform einer Biotech-Firma wert?

Biotech-Firmen verfügen häufig neben sogenannten Assets – also Medikamenten oder Therapien, die sich noch in klinischem Test-Stadium befinden – über eine eigene Entwicklungsplattform, mit der auf Basis der proprietären Technologie laufend neue Therapien für andere Krankheiten oder mit besseren Eigenschaften entdeckt werden können.

Auf die Gefahr, dass es etwas geeky wird: In einer Welt ohne Zinsen ist der Wert einer solchen Entwicklungs-Plattform, deren Wachstumsrate über den (niedrigen) Kapitalkosten liegt, rein mathematisch gesehen unendlich! Selbstverständlich wird irgendwann ein Konkurrent ins Spiel kommen, doch zweifellos ist dieses "Bewertungsdilemma" derzeit für einige Bewertungen verantwortlich, die für hochgezogene Augenbrauen sorgen.

Breite der aktuellen Biotech-Rallye noch nicht sehr ausgeprägt

Was wir derzeit beobachten ist, dass insbesondere für Firmen mit hochspekulativen, aber noch nicht hinreichend marktfähigen Technologien Fantasiebeträge am Markt gezahlt werden. Dafür sind neben dem oben genannten Dilemma der Bewertungsfrage unter anderem auch die Fonds der ARK-Familie verantwortlich, die in einem positiven Kreislauf aus Performance und Geldzuflüssen ihre Depotwerte gen Norden jagen.

Werde kostenlos Mitglied im

Börsen-Chat Nr. 1

Revolution? Ja gerne, aber nicht zu diesen Preisen!

Doch diese kaufen per Definition praktisch nur vollkommen revolutionäre Firmen, wovon es aber nur wenige gibt. Das treibt die Aktienkurse von Werten aus dem Bereich der Genom-Sequenzierung oder CRISPR-Therapien (Genmodifizierung) mit sporadischen Umsätzen oder gar keinen zugelassenen Therapien auf teils aberwitzige Bewertungen, die gleich ein Jahrzehnt Wachstum vorwegnehmen.

Auf der anderen Seite gibt es aber viele Firmen, die diese Kriterien nicht erfüllen. Deren neue Produkte nicht auf einer atemberaubenden Technologie basiert, was sie jedoch nicht weniger interessant macht. Es liegt sehr nahe, dass zahlreiche Investoren daher einen baldigen Schwenk durchführen werden und die "Next-Generation-Aktien" fallen lassen. Das wird den Werten zugutekommen, die solide, realistische Innovation mit kurzfristiger Kommerzialisierungschance betreiben.

Sollte ich BioNTech-Aktien noch kaufen?

Eine Frage, die uns immer wieder erreicht und auch in unserem Live Chat gerne rege diskutiert wird. Mit knapp dreistelligen Kursen und einer Marktkapitalisierung von 25 Milliarden USD ist die BioNTech-Aktie sicher kein Schnäppchen mehr. Ein weiteres Problem liegt darin, dass zukünftige Erfolge einen eher geringen Hebel auf die Bewertung haben könnten.

Pauschal gesagt, fügen Erfolge in der Onkologie-Forschung einer Biotech-Aktie schnell ein Bewertungsplus von 500 Millionen USD bis 2 Milliarden USD und mehr hinzu. Normalerweise bedeutet das für die entsprechenden Aktien Renditen in dreistelliger Prozenthöhe. Da BioNTech nun schon ein Schwergewicht ist, ist die Aktie fast schon zu langweilig für uns.

Impfstoffumsatz sorgt für Boden – Wiederholungsimpfung der Fantasietreiber

Dank der mit Pfizer geteilten Erträge aus dem COVID-Impfstoff wird die Aktie mit hoher Wahrscheinlichkeit von einem Boden um die 70 USD profitieren können. Einen neuerlichen Bewertungsschub würde die Aktie erfahren können, wenn sich herausstellt, dass eine oder sogar mehrere Wiederholungsimpfungen nach den ersten zwei Dosen erforderlich sind.

Im Laufe der nächsten 12-24 Monate wäre ein zweiter großer potenzieller Werttreiber die Entwicklung eines Grippeimpfstoffes. Aktuelle Grippeimpfungen bieten oft nur einen etwa 60-prozentigen Schutz, da die WHO jedes Jahr aufs Neue die entsprechenden Erreger Monate im Voraus identifizieren muss. Aufgrund der Entwicklungsgeschwindigkeit der mRNA-Plattformen wären Verbesserungen in diesem Prozess sehr gut möglich.

Bessere Alternative für die BioNTech-Aktie

Doch wie gesagt leidet die Hebelwirkung zukünftiger Erfolge unter der bereits hohen Marktkapitalisierung. Wir sind zuversichtlich, dass wir mit einem unserer Top-Favoriten, der Aktie von Translate Bio, eine viel aussichtsreichere Alternative im Bereich der mRNA-Technologie im Depot haben. Sowohl eine COVID-19-Studie als auch eine Influenza-Studie soll noch dieses Jahr starten. Gegen hunderte Millionen von Vorabzahlungen und weitere Milliarden an möglichen Zahlungen hat sich einer der Weltmarktführer des Impfmarktes, Sanofi Pasteur, bereits Rechte gesichert. Mit einer Marktkapitalisierung von unter 2 Milliarden USD bringt dieser Wert zudem noch den nötigen Spielraum für Prozente mit und ist im Vergleich zu Aktien wie CureVac lächerlich günstig bewertet.

Mitgliedern des exklusiven No Brainer Clubs wurde geraten, den Wert unter 16 USD deutlich überzugewichten. Zwar sind unsere berühmten No Brainer-Prozente eingefahren, das Potenzial der Aktie aber noch lange nicht erschöpft.

CureVac DIE Privatanlegerfalle?

Damit sind wir auch bei der Aktie mit der unserer Meinung nach größten Rückschlaggefahr. Bei Kursen um 100 USD bringt CureVac heftige 18 Milliarden USD Kampfgewicht auf die Waage und kämpft irrsinnigerweise in einer Liga mit BioNTech. Zwar befindet sich der Impfstoff nun ebenfalls in einer Phase-3-Studie mit dem Ziel einer Zulassung, doch waren bisher die frühen Daten im Vergleich zur Konkurrenz eher schwach. Ursprüngliche Hoffnungen auf eine ultra-niedrige Dosis erfüllten sich ebenfalls nicht.

Die Aktie profitiert hauptsächlich vom niedrigen Free Float und ist unserer Meinung nach in erster Linie ein Trading-Vehikel. Nähert sich die Phase-3-Studie dem Readout, macht ein opportunistischer Kauf Sinn. Fundamental ist der Wert, insbesondere im Vergleich zu BioNTech, einfach viel zu teuer.

Leiden Biotech-Aktien eigentlich unter der Corona-Pandemie?

Prinzipiell sind Biotech-Aktien von der Pandemie zwar nicht komplett isoliert, profitieren aber von niedrigen Zinsen und hohen Innovationen mehr, als dass sie unter der Pandemie leiden. Die einzige Schwierigkeit besteht für einige Unternehmen darin, Patienten für ihre klinischen Studien zu finden. Die Kombination aus weniger Arztbesuchen und geringerem Infektionsgeschehen abseits von COVID-19 können – je nach Krankheitsgebiet – die Arbeiten verzögern und wie überall ist auch bei Biotech-Aktien Zeit eben Geld.

Darüber hinaus hat die Branche ihr Image massiv verbessert. Das ist elementar, da die Biotech- und Pharmafirmen einen Großteil ihrer Erträge in den USA generieren. Dort gibt es immer wieder aufflammende Diskussionen, die Medikamentenpreise stärker zu regulieren.

Einfluss von US-Präsident Biden auf Biotech-Aktien

Joe Biden hat zwei Ziele: Die Versicherungsbreite in den USA nochmal auszuweiten und die Preisentwicklung für Medikamente unter Kontrolle zu bekommen. Mehr Versicherte sorgen natürlich für höhere Umsätze, niedrigere Preise tendenziell für niedrigere Umsätze. Doch das System ist hochkomplex und gleicht einem gordischen Knoten – seit über 10 Jahren ist die Preisdiskussion ein beliebtes Thema ohne echte Auswirkungen.

Sind die Medikamentenpreise in den USA zu hoch?

Ich möchte nicht zu sehr ins Detail geben, aber das Thema ist komplex und vielschichtig. Seit Jahren steigen zwar die Brutto-Medikamentenpreise; das Tempo ist aber geringer als das Wachstum der Rabatte für Versicherer. Das sorgt für höhere Brutto- und niedrigere Nettopreise; vergleichbar mit dem Listenpreis eines Autos, den auch kein Mensch bezahlt. Von dieser Taktik profitieren zahlreiche Zwischenhändler im System, deren Gebühren sich nach den Bruttopreisen richten.

Vereinfacht gesagt kann man konstatieren, dass die USA durch ihre höheren Preise praktisch die Forschung zahlen und auch die Fehlschläge mitfinanzieren. Währenddessen richten sich die Kosten im Rest der Welt eher am medizinischen Nutzen eines einzelnen Medikamentes, ohne die zur Entwicklung auch notwendigen parallelen Fehlschläge zu kompensieren.

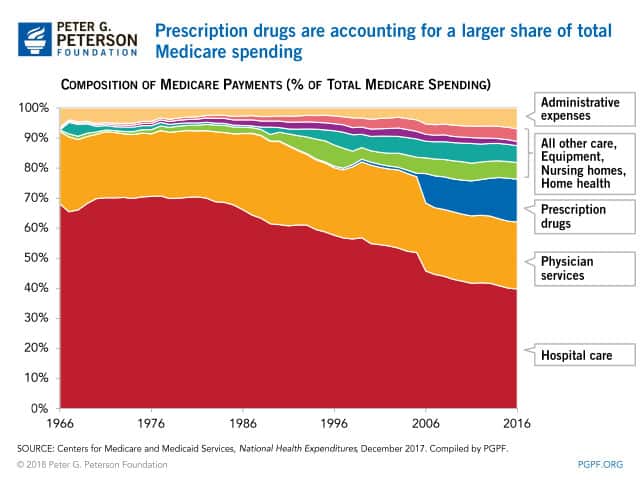

Mit Dank an die Peter G. Peterson Foundation

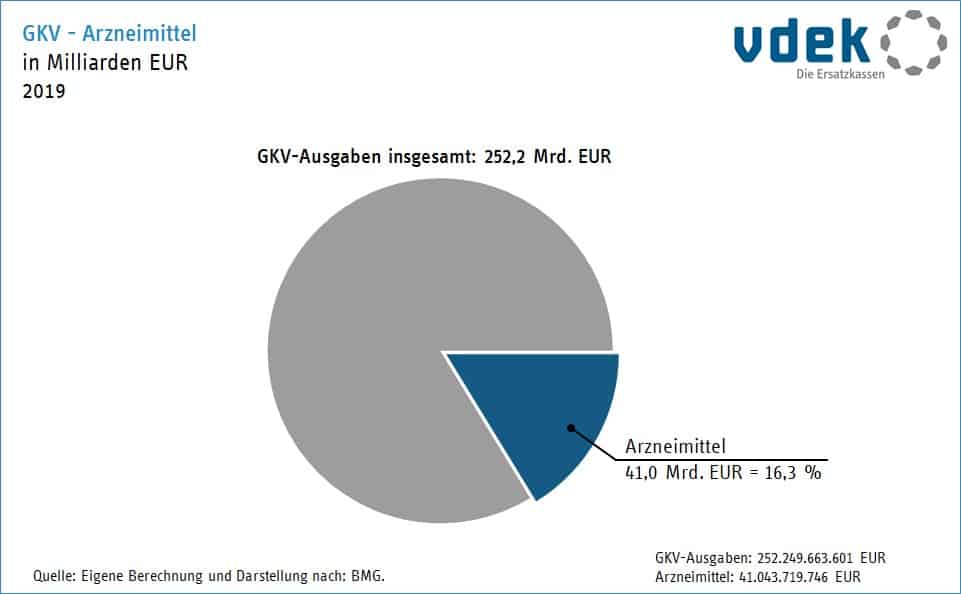

Gleichzeitig machen die Medikamentenpreise nur etwa ~10% der Kosten im Gesundheitssystem aus und sind somit nur ein Mosaikstein in einem komplizierten Konstrukt. Diese Höhe ist im internationalen Vergleich vollkommen üblich und auch in Deutschland nicht anders. Preiskampfrhetorik ist Wahlkampfgebrüll an der Realität vorbei. Im No Brainer Club profitieren wir seit Jahren gezielt von immer wieder auftretenden Ängsten und Schnäppchenkursen. Laut Angaben des Verbands der Ersatzkassen ist der Anteil der Medikamentenkosten im deutschen Gesundheitssystem sogar größer und lag 2019 bei 16,3%.

Biotech-Aktien sind immer hochspannend

Damit sind wir auch bei dem, was sich sicher nicht ändern wird: Volatilität. Politik, der Einfluss der Zulassungsbehörde FDA oder Medikamentenpreise. Investoren mangelt es nie an Gründen, Biotechs von heute auf morgen möglichst rasant und bekloppt abzuverkaufen, um sich einen Monat später (oft teurer) wieder einzudecken. Das wird sich auch im Jahr 2021 nicht ändern und wir werden erneut satt profitieren, da bin ich mir sicher! Was das für Aktionäre bedeuten kann, siehst Du in den Erfolgsstories klar und deutlich.

Gleichzeitig wird aber häufig vergessen, was den Sektor wirklich treibt: medizinische Innovation und die demographische Entwicklung in der entwickelten Welt. In welcher Geschwindigkeit Biotech-Firmen mit Durchbrüchen in klinischen Studien Milliardenwerte schaffen können, hat das Jahr 2020 eindrucksvoll bewiesen. Wer das Big Picture nicht aus den Augen verliert und sich das Depot nicht mit überteuerten Risiko-Aktien vollstopft, wird auch dieses Jahr viel Spaß im Sektor haben!

Interessenkonflikt: Autor, Herausgeber und Mitarbeiter halten selbstverständlich Aktien des besprochenen Unternehmens Translate Bio. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber und Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.