Calibre Mining: Starker Produktionsausblick mit Wachstumspotenzial 2021

Was war die mit weitem Abstand beste Goldminenaktie 2019 und 2020 und sollte auch 2021 wieder vorne dabei sein? Mir fällt die Wahl leicht. Mit dem Junior-Goldproduzenten Calibre Mining (WKN: A2PYV4) konnten Anleger seit dem Märztief rund +300% verdienen und so die großen Senior-Goldproduzenten Barrick Gold (WKN: 870450) oder Newmont Mining (WKN: 853823) deutlich hinter sich lassen. Woran liegt es, dass nur wenige Junior-Werte so stark abschneiden und viele gar nicht funktionieren?

Der Goldpreis befindet sich auf dem Weg zur wichtigen Ausbruchsmarke über 2.000 USD pro Unze. Darüber wird der Goldpreis seinen nächsten großen Schub erhalten, der ihn mindestens bis auf 2.300-2.500 USD führt. Um davon zu profitieren, sollten sich Anleger mit den stärksten Goldminen beschäftigen und eine Investition erwägen.

Calibre Mining gehört weiterhin zu den günstigsten, wachstumsstärksten, aussichtsreichsten sowie gemessen am sozialen Engagement vorbildlichsten mittleren Goldproduzenten, in die Anleger investieren können.

Das Management veröffentlichte diese Woche seine vorläufigen Produktionsergebnisse zum 4. Quartal und konnte einmal mehr positiv überzeugen mit einer Quartalsproduktion von 42.573 Unzen Gold, die zu aktuellen Goldpreisen rund 80 Millionen US-Dollar Quartalseinnahmen ermöglichen.

Operativ läuft es für meinen Gold-Junior wie am Schnürchen

Gründe für den massiven Kursanstieg von +471% seit meiner Erstvorstellung vor zweieinhalb Jahren gibt es viele:

- Calibre hatte 2019 die Minenprojekte von B2 Gold in Nicaragua sehr preiswert übernommen und wurde über Nacht vom Explorer zum Produzenten.

- Im ersten vollen Produktionsjahr, das durch einen temporären pandemiebedingten Ausfall der Produktion beeinträchtigt war, wurde eine konsolidierte Goldproduktion von 136.009 Unzen erreicht. Das lag weit über dem Plan von 110.000 bis 125.000 Unzen, den das Management in Aussicht stellte.

- Für 2021 wurde ein Förderziel von 170.000 bis 180.000 Unzen Gold angekündigt, was einem Wachstum von ~30% entspricht.

Die Erwartung des neuen Managementteams, sofort eine hochprofitable Minenproduktion aufzubauen, hat sich sofort erfüllt. Für 2021 wurde eine satte Steigerung der Jahresförderung auf zwischen 170.000-180.000 Unzen Gold in Aussicht gestellt und von CEO Russell Ball kommentiert:

Mit Blick auf die Zukunft freue ich mich über das 30-prozentige Produktionswachstum, das wir für 2021 erwarten, da wir in diesem Monat mit den ersten Erzlieferungen aus unserem Tagebau Pavon Norte beginnen. Mit einer starken Cashflow-Generierung werden wir weiter in die Erhöhung des Explorationsbudgets reinvestieren und in die Entwicklung unserer Untertageminen, die voraussichtlich noch vor Ende des dritten Quartals 2021 mit den Erzlieferungen beginnen.

In Kürze wurde eine enorme Ertragskraft erreicht

Für den aufstrebenden jungen Produzenten war es eine außergewöhnlich starke Leistung, sämtliche Kredite zurückzuzahlen. So hatte man einen Teil des Übernahmepreises der Mine mit einem Überbrückungskredit des früheren Eigentümers B2 Gold finanziert, die mit 34 Prozent der größte Einzelaktionär geblieben ist.

Diese starke Liquiditätsgenerierung wurde in einer Zeit erreicht, in der man parallel sowohl eine Phase mit starkem Förderwachstum begann, als auch die bislang größte Explorationskampagne im ganzen Land umsetze. Während die Goldexploration in eigenen Händen bleibt, wurde für die Suche nach Industriemetallen eine Zusammenarbeit mit dem Rohstoffkonzern Rio Tinto angeleiert. Diese sollte in wenigen Jahren noch ertragreiche Früchte für Aktionäre tragen, könnte aber auch für die entscheidende Absicherung der Rechtssicherheit sorgen, die bei Goldprojekten in Entwicklungsländern immer hinterfragt werden sollte.

Der wichtigste Ertragsfaktor wird auch künftig der La Libertad Minen- und Verarbeitungskomplex bleiben, der seine Abbaugenehmigung 1994 erhielt, die für 40 Jahre bis 2034 gültig ist. Die Auslastung dieser Anlage wird stetig verbessert durch die Erschließung von bis zu 100-200 Kilometer entfernt liegenden Erzzonen, deren Verarbeitung sich aufgrund der günstigen Transportkosten lohnt.

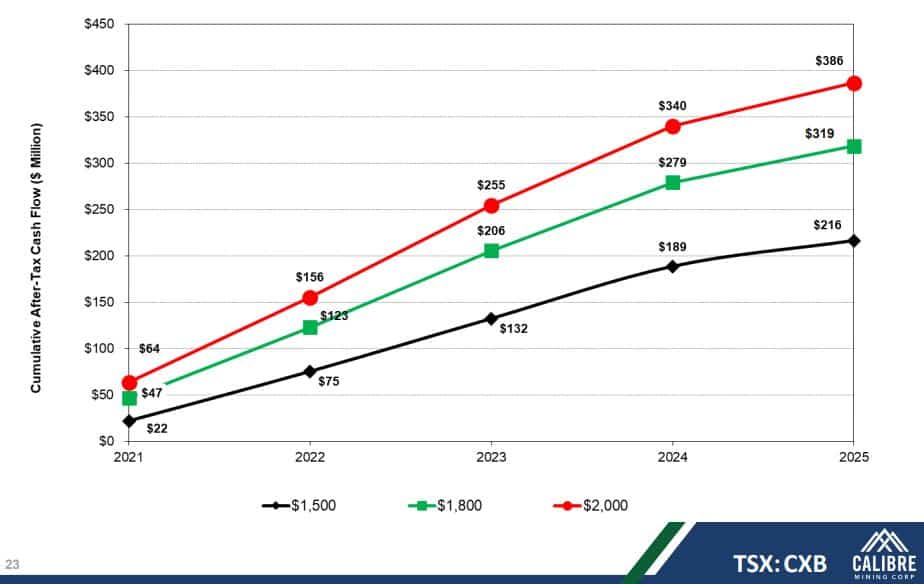

Je nachdem welches Szenario der Goldpreis in den nächsten Jahren verfolgt, dürfte diese Mine allein einen Kapitalzufluss nach Steuern von über 300-400 Millionen US-Dollar erreichen. Kapital, das in weiteres Wachstum reinvestiert werden kann.

Kurzum: In diesem Frühstadium gibt es zahlreiche Werttreiber, die den langfristigen Wert weiter erhöhen sollten.

Calibre Mining wird dem hohem Maß an sozialer Verantwortung gerecht

Außerdem sollte das hohe Maß an sozialem Engagement betont werden, das im Goldminensektor seinesgleichen sucht. Die Vorarbeit geht auf B2 Gold zurück, die ihre "World Class" Stiftung einst ins Leben rief und deren Verantwortung Calibre übernommen hat. Diese fokussiert sich auf die Segmente Bildung, Gesundheit, Sicherung des Lebensunterhalts und Infrastruktur.

So werden Stipendien vergeben, Wassersysteme gebaut, Ausbildungen ermöglicht oder der Straßenbau vorangetrieben. Zudem unterstützt man Kleinschürfer beim oberflächennahen Goldabbau, damit diese eine Lebensgrundlage erhalten. Ein positiver Nebeneffekt ist dabei, dass die Kleinschürfer potenziell goldreiche Strukturen in den Konzessionsgebieten von Calibre aufspüren, die für eine Entwicklung langfristig interessant sind.

Diese Aktivitäten beweisen, dass der Goldbergbau und die Rohstoffgewinnung in Entwicklungsländern eine wichtige Aufgabe für die landesweite Entwicklung ist und maßgeblich zur Erhöhung des Wohlstands beiträgt.

Bewertungspotenzial bietet 70% Spielraum bis zu den Klassenbesten

Um die aktuelle Bewertung von Calibre besser nachvollziehen zu können, würde ich ähnliche Projekte für einen Vergleich heranziehen, die ebenfalls ein starkes Management, einen Fokus auf Profitabilität und ein Distriktpotenzial besitzen.

Nach dem Baubeginn von Pure Gold Mine im Red Lake Gebiet steht dort der Produktionsbeginn bei Kanadas nächstem Goldproduzenten kurz bevor. Dieser dürfte in seinem ersten vollen Jahr der Goldproduktion mit einer geschätzten Produktion von 81.000 Unzen nur etwa die halbe Goldfördermenge von Calibre erreichen, wird aber gemessen an der Marktkapitalisierung mit 1,2 Mrd. CA$ fast 70% höher bewertet als die Marktkapitalisierung der schuldenfreien Calibre, die bei 709 Mio. CA$ liegt.

Gemessen an der Bewertung des Goldvorkommens sollte der Aktienkurs explosiv steigen

Die Unterbewertung der Calibre Mining-Aktie wird auch bei der Betrachtung der konsolidierten Goldvorkommen deutlich. Ohne deutlichen Ressourcenzuwachs, der durch die laufende Exploration sichergestellt wird, liegt der Unternehmenswert pro Unze nur bei 107 US$.

Das ist günstig und entspricht nur knapp 6 Prozent des aktuellen Goldpreisniveaus und ist im Sektorvergleich ebenfalls sehr preiswert verglichen mit den Durchschnittsbewertungen bei 200-300 US$ pro Unze, die stark profitable Goldproduzenten erreichen können.

Barrick Gold wird auf Basis seiner bekannten 71 Millionen Unzen Goldvorkommen mit 42 Milliarden US-Dollar bewertet oder umgerechnet 590 USD pro Unze und damit fast sechsmal teurer. Überschlagsmäßig können Sie die Förderkosten bei Barrick Gold von 900 USD pro Unze (AISC) und den Ressourcenwert addieren und erhalten mit 1.490 USD etwa das Goldpreisniveau, das Barrick-Aktien heute schon einpreisen.

Bei Calibre Mining ist hingegen in der langfristigen Bewertung lediglich ein Goldpreisniveau von 1.013 USD eingepreist.

PLUS-Abonnenten wissen immer alles besser

PLUS-Abonnenten konnten bei Calibre Mining Gewinne von bis zu +471% erreichen, obwohl die Unternehmensentwicklung noch am Anfang steht.

Meine ausführliche Analyse und Schlussfolgerung teile ich ausschließlich mit meinen Abonnenten. Darin erfahren Sie meine exakten Prognosen und Einschätzungen zum Kursverlauf.

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Es lohnt sich für Sie, für 2021 ein PLUS-Abo einzugehen. Sie erhalten meine Rohstoffgewinner zum attraktivsten Zeitpunkt und ausführlich präsentiert. Darunter Gold-, Silber-, Öl-, Kupfer- und weitere Rohstoffaktien. Erlauben Sie mir, dass ich Sie überzeuge?

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!

Interessenkonflikt: Herausgeber und Mitarbeiter halten zum Zeitpunkt der Veröffentlichung Aktien und Aktienoptionen des besprochenen Unternehmens Calibre Mining und haben die Absicht, diese je nach Marktsituation – auch kurzfristig – zu veräußern bzw. Optionen auszuüben und könnten dabei insbesondere von erhöhter Handelsliquidität profitieren.