Chinas Grenzöffnung sorgt für explosive Rohstoffpreise

2023 könnte das Jahr Chinas werden. Rohstoff-Investoren, die nach den ersten zwei Januarwochen einen Blick in ihr Depot werfen, dürften deutliche Gewinne feststellen. Kupfer stieg seit Jahresbeginn um +9%. Starke Kupferaktien wie Freeport McMoRan (WKN: 896476) konnten schon +20% zulegen, gefolgt von Southern Copper (WKN: A0HG1Y) mit einem Anstieg von +19%. Aber auch Gold und Gold-Titel wie Barrick Gold (WKN: 870450) mit +8% und Newmont Mining (WKN: 853823) mit +6% zeigen deutliche Stärke. Mit günstigen Bewertungen bei einem KGV von 4 überzeugt zudem Petrochina WKN: A0M4YQ.

Zwei Jahre wurden die Bürger der freien Welt wegen der Corona-Pandemie mit fadenscheinigen Gründen eingesperrt. Die Chinesen wurden sogar drei Jahre lang wie hinter einer Mauer eingepfercht und konnten kaum mehr am globalen Leben teilnehmen.

Zurück zur Normalität

Die mutigen Proteste von vereinten Bürgern in aller Welt beendeten die harschen Maßnahmen schließlich nach und nach, zeigten den Politikern ihre Grenzen auf und sorgten wieder dafür, dass unser aller Leben ein Stück weit zur Normalität zurückfindet.

Während die meisten Anleger im Sommer voller Trübsal waren, habe ich bereits auf die kommende Öffnungswelle der chinesischen Wirtschaft und die folgenden Engpässe im Kupfersektor hingewiesen und meinen Premiumlesern die damals weltweit günstigste Aktie eines Kupferkonzerns vorgestellt. Seitdem ist der Kurs dort um +78% gestiegen.

Das waren aber nur die ersten Erholungstendenzen in einer massiven Aufwärtsbewegung, die sich noch über Jahre ausbreiten wird. Ihnen werden diese Entwicklungen zu heftigen Renditen verhelfen, wenn Sie die Weichen richtig stellen.

China sorgt für Optimismus bei Rohstoffen

Sogar in China, in dem Kritik oft gesellschaftlich nicht anerkannt wird, wurden die Reisefreiheit und mit ihr auch der wirtschaftliche Handlungsspielraum wieder weitgehend so hergestellt wie vor dem Ausbruch der Pandemie.

Peking verstärkte außerdem die politische Unterstützung für den angeschlagenen Immobiliensektor. Zum Jahreswechsel nahmen die Immobilienkäufe im Vergleich zum Vorjahr schon wieder knapp 30% zu. Zudem werden von Seiten Chinas weitere Konjunktur- und Infrastrukturausgaben erwartet.

Das hat vor allem für den Rohstoffsektor stark positive Konsequenzen. Die Industrierohstoffe wurden von einer höchst positiven Marktstimmung zum Jahreswechsel begleitet.

Kupferpreis legt zu

Kupfer wird wegen seiner Vorhersagefähigkeit für die Entwicklung der Weltwirtschaft auch als „Doktor Kupfer“ bezeichnet und konnte wieder deutliche Zugewinne verbuchen. Erstmals seit Juni letzten Jahres notiert Kupfer wieder über der Marke von 9.000 US$ je Tonne.

Dabei werden Erinnerungen an das Ende der globalen Finanzkrise 2008 wach. Damals sorgte China für eine rasante Erholung der Weltkonjunktur und der Rohstoffpreise. Seinerzeit kollabierte der Kupferpreis bis zum Ende 2008 hin mit rasender Geschwindigkeit um mehr als 50%, bevor er sich binnen 12 Monaten wieder verdoppelte.

Doch nicht nur diese Preissignale und Erfahrungen aus der Vergangenheit lassen Kupferanleger aufhorchen.

China bunkert einen Großteil der Rohstoffe auf der Erde

Wie die Großbank JPMorgan berichtete, bleiben die Rohstoffe weltweit knapp. Doch China habe seit 2019 damit begonnen, immer mehr Rohstoffe zu horten. So sollen rund 80% der weltweiten Kupfervorräte, 70% des Mais, 70% des Rohöls und über 20% der weltweiten Aluminiumvorräte auf chinesischem Boden lagern.

Die Industrie weltweit ist darauf angewiesen, dass sowohl Lieferketten als auch die damit verbundenen Vorfinanzierungen reibungslos laufen. Doch gerade hier gab es in den letzten Jahren immer mehr Schwierigkeiten.

Vor allem in China selbst wurden zahlreiche Lagerbestände mit Rohstoffen auf dem Papier gefälscht, um lukrative Finanzierungen zu erhalten. Mehrere solcher Skandale erschütterten den Welthandel mit Rohstoffen schon seit Jahren.

Daraus zogen die westlichen Banken JPMorgan und ICBC Standard Bank Konsequenzen und bieten chinesischen Handelshäusern seit September 2022 keine neuen Metallfinanzierungsgeschäfte für gebundenes Metall mehr an.

David Lilley, Manager des Hedgefonds Drakewood Capital, vergleicht die derzeitige Abhängigkeit der weltweiten Industrie von China ohne Zwischenlager als einen Vorgang ohne Sicherheitsnetz:

Der physische Markt ist so angespannt wie ein Raum voller Schießpulver. Ein einziger Funke und die ganze Sache könnte explodieren.

Damit ist gemeint, dass sich die chinesische Wirtschaft nur ein wenig erholen bräuchte, bevor wir bei vielen Rohstoffen fragen könnten, wo die Lagerbestände plötzlich hin sind?

In London sind die Kupferlager gähnend leer

Die Londoner Metallbörse gilt seit jeher als eine der aussagekräftigsten Marktplätze für die Preisbildung von Industriemetallen wie Kupfer, Aluminium, Nickel oder Blei.

Allerdings kommen bei mir äußerste Zweifel darüber, wie lange die LME ihre anmaßende Überzeugung halten kann, wenn immer weniger Metall tatsächlich über ihre Börse gehandelt wird.

Mittlerweile sind die westlichen Terminbörsen wie London oder auch Chicago zum reinen Tummelplatz für waghalsige Spekulationen mit scheinheiligen Verträgen geworden. Denn was bitte sonst sind milliardenschwere Transaktionen ohne physische Rückendeckung durch wahre, reale Metalle?

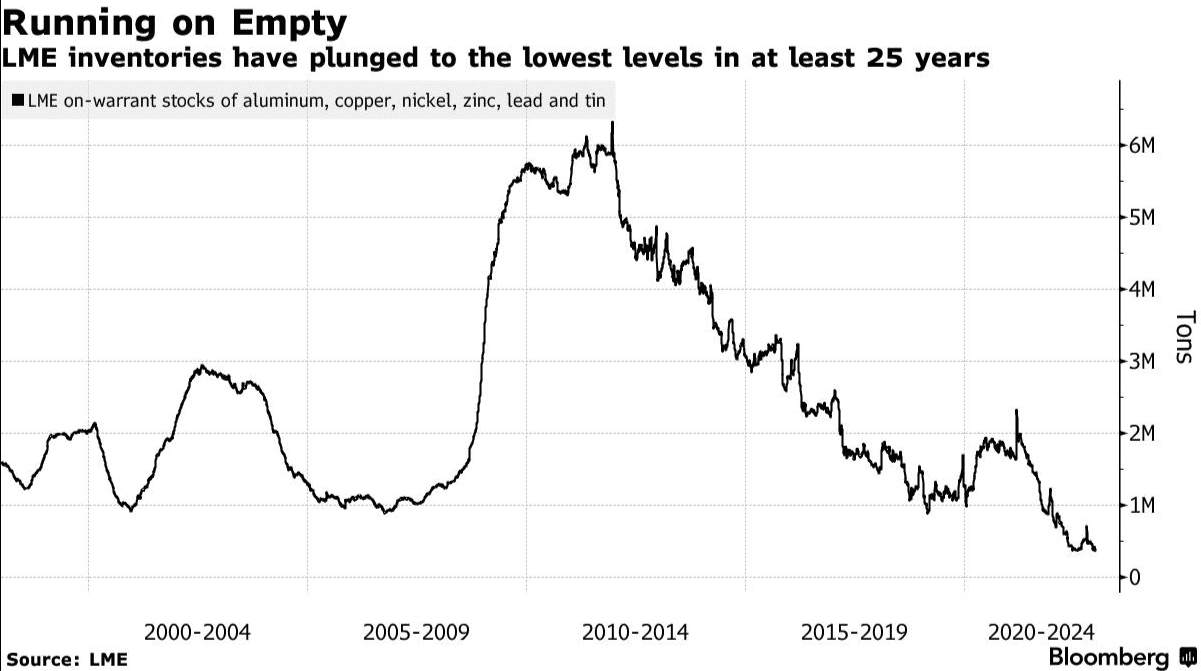

Schauen Sie sich an, wie gering die Lagerbestände an der LME sind:

- Die Lagerbestände für Kupfer wurden von weit über 600.000 Tonnen auf zurzeit 84.000 Tonnen abgebaut. Das entspricht nicht einmal mehr zwei Tagen des Weltbedarfs.

- Beim für die Edelstahlproduktion unverzichtbaren Nickel erreichten die Bestände im Jahr 2015 fast 500.000 Tonnen. Heute sind noch 54.000 Tonnen übrig. Das würde gerade so ausreichen für den Weltbedarf von einer knappen Woche.

Laut Aussagen von Bloomberg sind die verfügbaren Bestände der sechs wichtigsten an der LME gehandelten Industrie-Metalle allein im Jahr 2022 um zwei Drittel gesunken. Besonders heftig war der Rückgang beim Aluminium um 72%.

Aber auch beim kaum beachteten Zink schrumpften die Lager sogar um 90%. Insgesamt erreichten die Lagerbestände zum Jahreswechsel 2023 den niedrigsten Stand seit 1997.

Wie soll ein Motor ohne Treibstoff laufen?

Trotz höherer Zinsen und vereinzelter Rezessionsgefahren erwarten viele Ökonomen für dieses Jahr weiterhin eine leichte Wirtschaftserholung.

Allerdings kommt die weltweite Industrie, vor allem der westeuropäische Produktionssektor, immer mehr ins Stocken. Seit zwei Jahren und besonders seit die von Politikern vorschnell beschlossenen Russland-Sanktionen greifen, fällt es dem Verarbeitenden Gewerbe zunehmend schwerer, sich auch nur in halbwegs ausreichendem Maße mit Energie und Rohstoffen zu versorgen.

Dabei ist gar nicht einmal mehr der theoretisch mögliche Höchstpreis das Problem, sondern schlichtweg die Verfügbarkeit. Was bedeutet, dass praktisch zu keinem Preis mehr irgendeine Ware verfügbar wäre.

In unserer westlichen Marktwirtschaft haben wir zu unseren Lebzeiten praktisch kaum über solche Engpässe nachdenken müssen. Stets sorgte ein freier Markt durch seine freie Preisbildung dafür, dass sich genügend Anbieter fanden.

Doch wenn der Preis für das Geld immer unberechenbarer wird, die Kaufkraft schmilzt wie Schnee in der Sonne und das Gewonnene wie zerronnen anmutet, wäre es die beste Strategie für Bergbaukonzerne, so wenig Rohstoffe wie nötig zu fördern, um die laufenden Kosten zu begleichen und so viele Rohstoffe wie möglich zu horten, um sie zu einem späteren Zeitpunkt zu Höchstpreisen anzubieten.

Investitionen in Industrie-Metalle sind unverzichtbar

Jeder Mensch und jeder Betrieb ist auf eine unterbrechungsfreie Versorgung von Rohstoffen angewiesen, die heute nicht mehr gesichert ist. Wegen dieser Entwicklungen kann ich Ihnen nur raten: Rüsten Sie selbst Ihr Depot mit Inflationsgewinnern auf. Immunisieren Sie sich vor den Gefahren steigender Rohstoffpreise.

Wandeln Sie das Risiko in eine Chance um, wie es sie nur einmal alle 50 oder 100 Jahre gibt.

Horter und Schieber sind Gewinner der Krise

Dem Mittelstand, Handwerkern und Industriebetrieben kann ich aus der historischen Erfahrung heraus nur eindringlich raten, ausreichend Rohstoffe und Vorprodukte für die kommenden zwei bis drei Jahre vorzuhalten. Machen Sie es zur Chefsache und zweigen Sie einen Teil ihrer für die laufende Produktion benötigten Mittel ab, um die entsprechenden Lager aufzubauen.

Warum kaufen Zentralbanken jetzt wieder mehr Gold?

Das Vertrauen in eine Währung hängt unmittelbar mit der Produktions- und Exportfähigkeit der angeschlossenen Teilnehmer zusammen. Mit dem industriellen Exodus beschleunigt sich zwangsläufig die Talfahrt des Euros. Der Kaufkraftverlust verstärkt damit die Engpässe bei den Industriemetallen und sorgt für steigende Kurse.

Insofern haben sich zahlreiche Zentralbanken sehr weitsichtig verhalten, indem sie ihre Goldbestände erhöhten.

Auch wenn Sie über die wahren Beweggründe in der Tagespresse nur wenig erfahren, so gilt Gold als die beste Medizin vor dem begonnenen geldpolitischen Fiasko.

Kaufen Sie die besten Rohstoff-Aktien mit dem PLUS+

Um meine Renditen im Rohstoffsektor zu maximieren, verfolge ich eine rigorose Strategie. Den Großteil meines Kapitals investiere ich in Aktien von starken Minen, die hohe Gewinne erwirtschaften und möglichst starke Dividendenrenditen ausschütten.

Mein zweites Standbein sind außerordentlich niedrig bewertete Aktien von Projektentwicklern, die bekannte Vorkommen besitzen und diese mittels systematischer Exploration erweitern.

Viele meiner aussichtsreichsten Aktien in dieser Kategorie besitzen noch unerschlossene Vorkommen – ähnlich wie einem Rohstoff-Lager im Boden – und weisen bei explosiven Rohstoffpreisen locker ein Verzehnfacher-Potenzial auf.

Verpassen Sie nicht schon wieder die besten Chancen im Rohstoffsektor:

Darum sollten Sie mein Premium-Produkt Goldherz PLUS+ abonnieren

Nutzen Sie den kostenlosen Live Chat, um über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren.

Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!