EV-Boom: Preisrallye für Lithium & Co. geht weiter

Lithium, Nickel und Kobalt – diese Rohstoffe erfuhren im Jahr 2021 große Aufmerksamkeit. Produzierende Unternehmen wie Albermarle (WKN: 890167) und Glencore (WKN: A1JAGV) profitieren von diesem Trend. Auch Vale (WKN: 897136) will sich künftig mehr auf Batteriemetalle konzentrieren und durch eine Umstrukturierung die Gunst der Automobilhersteller wie Ford (WKN: 502391) oder General Motors (WKN: A1C9CM) für sich gewinnen.

Die Industrie ist verrückt nach Rohstoffen. Im Zuge des Elektromobilitäts- beziehungsweise EV-Booms erlebten Batteriemetalle eine enorme Preissteigerung.

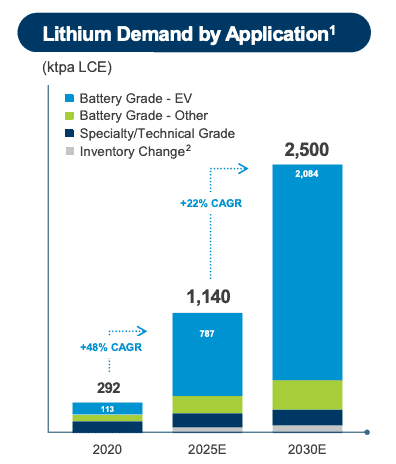

Der wachsende Markt wird in den kommenden Jahren ein treibender Faktor für die Nachfrage der wichtigen Rohstoffe.

Rekordpreise für Batteriemetalle wie Kobalt und Lithium

Die Kobaltpreise haben sich in diesem Jahr rund verdoppelt und ein 3-Jahreshoch erreicht. Aktuell wird eine Tonne Kobalt für rund 70.000 US$ gehandelt. Verantwortlich für die starke Nachfrage ist die Verwendung in Batterien für Elektrofahrzeuge. Mit angestrebten 35.000 Tonnen im Jahr 2021 ist Glencore einer der größten Kobaltproduzenten weltweit, obwohl Kobalt hauptsächlich als Beiprodukt zum Kupfer gefördert wird. Die Aktien des Schweizer Rohstoffhändlers, den ich weiterhin auf meiner Favoritenliste führe und der auch beim Nickel, Kupfer sowie Zink ein großes Rad dreht, konnte in den letzten 12 Monaten +55% zulegen.

Auch die Lithiumpreise haben eine beachtliche Rallye hinter sich, welche in erster Linie durch den Hype um Automobilhersteller getrieben wurde.

Der Trend dürfte sich ebenfalls als nachhaltig erweisen, denn in den vergangenen Monaten zeigten sich große Rohstoffproduzenten zunehmend interessiert an übernahmeträchtigen Lithiumprojekten. So sicherte sich auch Rio Tinto kürzlich ein argentinisches Projekt für 825 Millionen US$.

Damit möchten die Briten zum Platzhirsch Albemarle aufschließen, der 2021 sein 27. Jahr mit einer Dividendenerhöhung in Folge feierte und dessen Aktie in 12 Monaten +35% stieg. Mittlerweile erzielt der Konzern 40% seines Umsatzes mit Lithium und dürfte seine Gewinne über die kommenden 5 Jahre verdreifachen. In den letzten Jahren wuchs die Produktionskapazität hier um das Sechsfache von 30 auf 175.000 Tonnen Lithiumcarbonat-Äquivalent (LCE) pro Jahr. Und man arbeitet für die kommenden 3-5 Jahre an einer Produktionssteigerung auf 400.000 Tonnen LCE jährlich.

Lithiumnachfrage bleibt ungebrochen:

Die Nickelpreise bleiben ebenfalls nicht unberührt. Diese konnten kürzlich ein 7-Jahreshoch erreichen. Nicht zuletzt, da ein typisches Akkupaket rund 35 kg Nickel enthält.

Vale: Transformation zum Schlüssellieferanten von Batteriemetallen

Der Bergbaugigant Vale ist primär als einer der größten Eisenerzproduzenten bekannt.

Zwar produziert der Konzern neben Eisenerz auch beträchtliche Mengen an Kupfer, Nickel und anderen Rohstoffen, doch wird Vale hauptsächlich anhand seines Eisenerzgeschäfts bewertet.

Nun plant der Konzern eine Umstrukturierung seiner Metallsparte. Die Batteriemetalle sollen in Zukunft mehr Aufmerksamkeit bekommen, sodass sich Vale als großer Zulieferer für die Automobilindustrie profilieren kann.

So sagte CEO Eduardo Bartolomeo jüngst in einem Interview mit der Financial Times:

Wir glauben, dass wir der bevorzugte Zulieferer sein können.

Die Diversifikation der Rohstoffe soll dabei zur Risikominimierung beitragen. Erst kürzlich ersetzte das Unternehmen den Leiter der Metallsparte durch Deshnee Naidoo. Sie soll den Ausbau der Basismetall-Sparte vorantreiben.

Vale strebt ein ambitioniertes Ziel an. In fünf Jahren will der Konzern 30-40% des nordamerikanischen Marktes für Nickel in Batteriequalität erobern.

Nachfrage geht durch die Decke

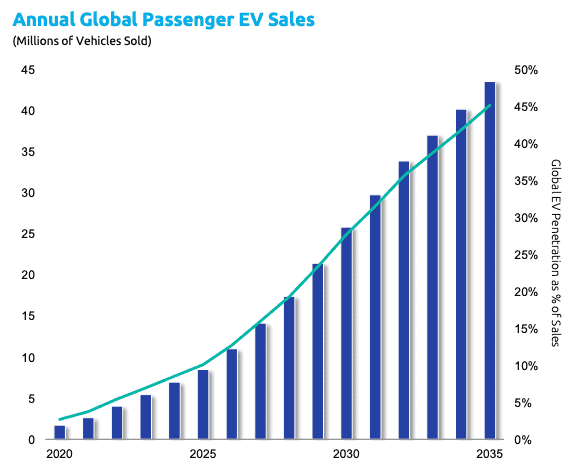

Nimmt man sich die Prognosen von Bloomberg NEF zur Hand, die bis 2025 einen gesteigerten Absatz von Elektrofahrzeugen um den Faktor 4 berechnen, dürfte die Nachfrage nach Batteriemetallen mindestens anhalten oder sogar weiter steigen.

Jährliche globale Verkäufe von E-Automobilen:

Zwischenzeitliche Korrekturen sind bei derzeitigen Preisniveaus selbstverständlich zu erwarten. Gerade bei den Lithiumaktien kann dies durch die mittlerweile hohen Bewertungen schnell passieren.

Der übergeordnete Trend der Elektrisierung sichert jedoch die Nachfrage. Dabei spielt die Batterietechnologie eine immer größere Rolle, die ohne entsprechende Rohstoffe nicht verwirklicht werden kann.

Grenzen des Mobilitätswachstums werden spätestens in 3-5 Jahren spürbar werden

In den nächsten 3-5 Jahren sollte der E-Mobilitätsboom zwar ungebremst weitergehen, jedoch dürfte dann auch dort der physikalische Realismus einsetzen, der vor allem durch dauerhaft deutlich erhöhte Preise für Automobile inflationär durchschlagen wird.

Schlussendlich werden E-Automobile im Gegensatz zu herkömmlichen Verbrennermotoren und verbrauchsarmen wie umweltverträglichen Diesel- und Benzinfahrzeugen im Produktionsprozess ein Vielfaches der Ressourcen verschlingen und könnten tatsächlich relativ bald eine Kapazitätsgrenze erreichen.

Diese sehe ich, sobald rund 15-20 Millionen Fahrzeuge jährlich vom Band rollen. Eine solche Produktionsmenge würde zwar nur rund 20% der globalen Produktion, aber einer Ressourcenintensität von mehr als der Hälfte der heutigen weltweiten Automobilindustrie entsprechen. Eine erste Spitze könnte bereits zwischen den Jahren 2025-2027 auftreten.

Um den E-Mobilitätsboom aufrecht zu erhalten, müssten sich bis dahin neue und günstigere Technologien durchsetzen, oder wir steuern auch bei der E-Mobilität unvermeidbar auf eine Wand zu, die zunächst ein Plateau bildet und von dem aus die geplante Verkehrswende und die Abwendung vom Ölzeitalter stagnieren könnte.

Zurzeit möchte ich mich noch nicht auf ein finales Szenario festlegen. Doch ich meine, dass besonders die derzeitigen Wachstumsperspektiven – auf Basis der verfügbaren Technologien – überschätzt werden.

Um die E-Autos attraktiv zu halten, dürften Hersteller dazu übergehen, ihre Flottenpreise massiv zu erhöhen, wie das auch schon im Jahr 2021 der Fall war.

Automobilaktien könnten darum weiterhin ein ausgesprochen hohes Profitabilitätsniveau halten, obwohl sich der Automobilabsatz und die Erschwinglichkeit in den kommenden Jahren deutlich verschlechtern dürften.

Weitere Lieferengpässe bei Rohstoffen sind programmiert

Angesichts der starken Zuwächse bei den E-Autos sind Lieferengpässe bei strategischen Metallen praktisch programmiert. Die Lithiumversorgung kommt vor allem an die Kapazitätsgrenzen der Fabriken, die das im Prinzip weltweit ausreichend vorkommende Lithiummetall aufbereiten und säubern. Dieser Prozess ist enorm aufwändig, ähnlich wie bei der Aluminiumherstellung.

Sobald ausreichend Fabriken errichtet wurden, dürfte dieser spezifische Flaschenhals sich wieder weitern.

Zudem arbeiten innovative Unternehmen an Alternativen zum Lithium-Ionen-Akku.

Außer Lithium und Kobalt dürften sich weitere Metalle der sehr marktengen Versorgungslage dieses Booms anschließen.

Rechnen Sie im weiteren Verlauf durchaus mit massiven Engpässen beim Nickel, Kupfer, Zinn sowie Seltene Erden wie Neodymium, das man für Magnete braucht, sowie beim Silber, das neben seiner Eigenschaft als E-Metall auch als Währungs- und Inflationssicherung auf Sicht der nächsten rund 5 Jahre sogar deutlich besser abschneiden dürfte als pures Gold.

PLUS-Leser profitieren längst vom E-Metall-Boom

Wie Sie heute in Silber- oder Lithium-Aktien, in Wasserstofftechnologien, bei Nickel oder Kupfer, Seltene Erden und in Batteriemetall- und Elektrolyt-Produzenten investieren können, um das maximale Renditepotenzial aus ihrem Mobilitätsdepot herauszuholen, werden Sie in der kommenden PLUS-Ausgabe erfahren.

Ich habe eine Aktie als „Tesla-Killer" identifiziert, bei der Sie heute zum Bruchteil der exorbitanten Tesla-Bewertung einsteigen und vom E-Mobilitätsboom profitieren werden.

Erfahren Sie die Namen meiner Favoriten ab nächsten Woche im PLUS:

Abonnieren Sie heute mein Premium-Produkt Goldherz PLUS

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren.

Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!