Evotec: Jetzt ist Zeit für Gewinnmitnahmen!

Evotec (WKN: 566480) gibt sich weiter alle Mühe, den Kurs zu stützen. Spätestens mit der heutigen Prognoseerhöhung für 2018 und dem folgenden Kurshpüfer ist jedoch Zeit für Gewinnmitnahmen.

Der bereinigte EBITDA-Gewinn Evotecs soll nun um mehr als 45% gegenüber dem Vorjahr zulegen. Zuvor war eine Anstieg von 30% kommuniziert worden. Nach bisherigen Informationen kam diese Meldung jedoch nicht überraschend.

CEO Lanthaler rennt von Termin zu Termin, um die Investoren bei der Stange zu halten und kündigt ein starkes Auftaktquartal und noch mehr Kooperationen im neuen Jahr an. Eine Guidance für das Gesamtjahr 2018 wagt er jedoch nicht. Die jüngst veröffentlichte Anteilsaufstockung des Vermögensverwalters BlackRock ist sicher positiv, doch muss Evotec nachhaltig stark abliefern, um die aktuelle Bewertung von mittlerweile fast 3 Milliarden Euro zu rechtfertigen.

Sollte das Outsourcing-Modell einen Knick bekommen und Allianzen wegbrechen, droht ein Kartenhaus zusammenzufallen. Denn dann stünde Evotec auf einmal mit viel zu wenig eigener Substanz im Verhältnis zum Börsenwert dar. Fazit: Clevere Anleger investieren jetzt in substanziell unterbewertete Assets! Eine Idee hierzu lesen Sie im Folgenden:

Während die Kurse der meisten Biotechaktien an der Nasdaq zuletzt massiv in die Knie gingen, nutzen globale Pharmariesen ("Big Pharmas") die Gunst der Stunde, um Übernahmen und Lizenzdeals zu tätigen. Das Thema ist so heiß, dass kürzlich sogar die Bildzeitung berichtet hat. Die Aktie von Trovagene (WKN: A2DN0J) ist unser Top-Deal-Kandidat für das 1. Quartal 2019.

Im Zuge des Biotech-Crashs (der Biotechnology Index der Nasdaq erreichte gestern ein neues Jahrestief) ging es für die Trovagene-Aktie gestern bis auf 0,50 USD in den Keller. Schlussendlich verabschiedete sie sich bei 0,56 USD immer noch mit einem deutlichen Minus aus dem Handel. Der Börsenwert beträgt damit aktuell nicht mal 13 Millionen Dollar. Dabei dürfte ein möglicher Lizenzdeal ein Vielfaches davon wert sein. Tatsächlich wurde ein solcher sogar schon angekündigt.

+83% auf Empfehlungskurs vor Kursrutsch

Mitglieder unsers hochexklusiven No Brainer Clubs bekamen die Trovagene-Aktie erstmals im August präsentiert. Der erste Kaufkurs lag im Anschluss bei 0,71 USD. Im Oktober folgte der erste große Ausbruch bis auf ein Hoch von 1,30 USD - ein Kurszuwachs von +83% in zwei Monaten!

Der folgende Kursrückgang bis auf ein neues Allzeittief hat diverse Gründe, allen voran der massive Abzug von Geldern aus dem Sektor, forciert nun auch noch durch die "Tax Loss Selling Season". Wichtig: Fundamental hat sich bei Trovagene nichts zum Negativen verändert - im Gegenteil.

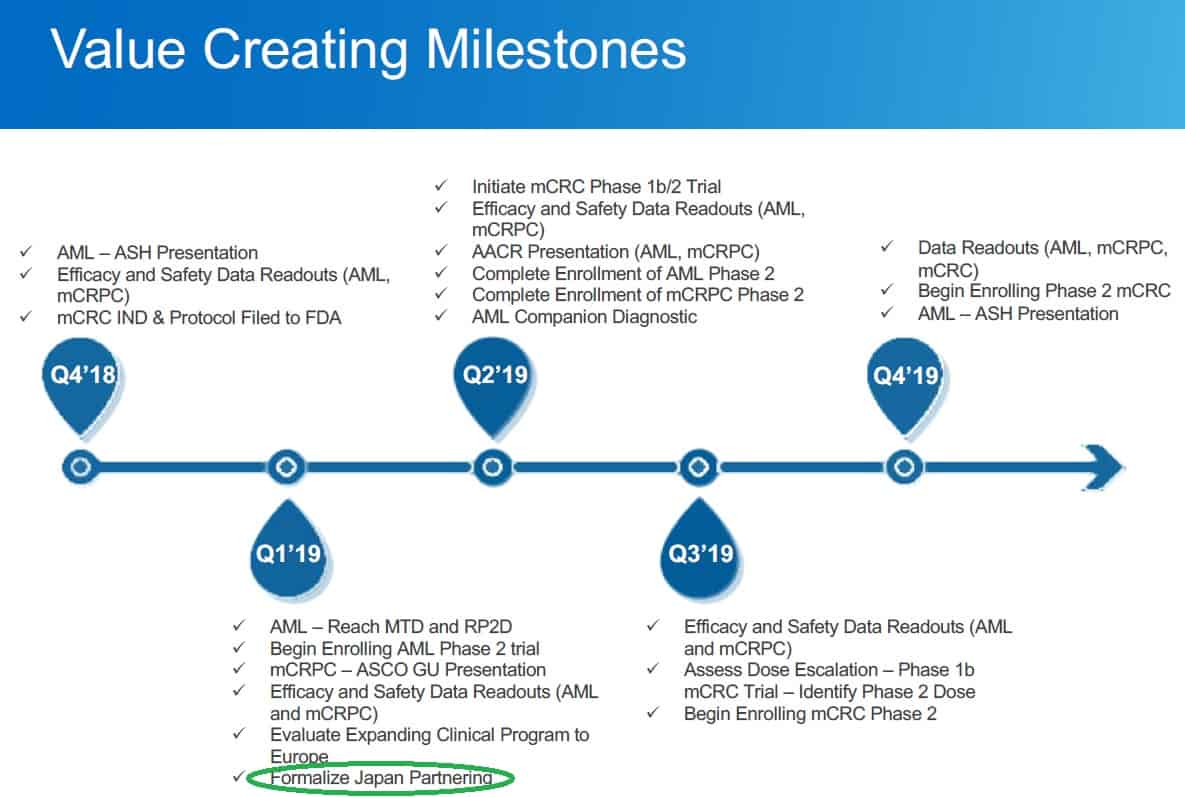

Das 1. Quartal 2019 wird alles verändern

Trovagene hat mit Onvansertib ein potenzielles Blockbuster-Asset in der Entwicklung. Das Krebsmittel liefert bereits regelmäßig extrem vielversprechende Ergebnisse im laufenden AML-Trial mit rückfälligen Patienten. Derzeit wird die ideale Dosis für die nahtlos anschließende Phase 2 identifiziert. Onvansertib wird derzeit auch schon bei Prostata- und Darmkrebs getestet.

Mit seiner innovativen Biomarker-Strategie geht Trovagene zudem davon aus, im Vorfeld der Studien zukünftig jene Patienten mit der höchsten Ansprechrate slektieren zu können - ein einzigartiger Vorteil, der die Erfolgsaussichten von Onvansertib nochmals deutlich verbessert.

Was der Markt aktuell völlig außer Acht lässt, ist der anstehende Partnerdeal für Japan, dem nach den USA und vor China zweitgrößten Pharmamarkt der Welt. Eine solche Transaktion soll im ersten Quartal kommenden Jahres formalisiert werden. Trovagene sprach erstmals schon im Juli von einem "hohen Interesse von außen". Wir gehen davon aus, dass es sich bei den Interessenten unter anderem um Astellas und Eisai handeln dürfte und erwarten einen Bieterwettstreit um die Japan-Rechte an Onvansertib.

Deal-Abschluss könnte Aktie Richtung 5 Dollar schießen

Blickt man auf vergleichbare Transaktionen im Sektor, wird das Potenzial für Trovagene und seine Aktie deutlich. So verpflichtete sich der Johnson & Johnson-Konzern in diesem Monat 300 Millionen Dollar als Upfront-Payment an die belgische Biotechschmiede Argenx für die globalen Rechte an Cusatuzumab zu zahlen. Der Wirkstoff befindet sich im gleichen Stadium wie Onvansertib und wird unter anderem für ältere Patienten mit neu diagnostizierter AML entwickelt. Insgesamt ist der Deal sogar 1,6 Milliarden Dollar schwer.

Selbst wenn wir nun lediglich einen geringen Bruchteil dieses Deal-Volumens für Trovagene ansetzen, wäre die Aktie bei der gegenwärtigen Marktkapitalisierung ein sicherer Multibagger. So käme das Unternehmen bei einem Kurs von 5 Dollar (+800%) auf immer noch überschaubare circa 115 Millionen Dollar Bewertung - nicht viel für ein Mid-Stage-Krebsmittel, das bereits sehr vielversprechende Daten sowohl im Safety- als auch im Effektivitätsbereich liefert und einen Pharmariesen an Bord hat.

Kaufen, wenn die Kanonen donnern...

...predigten schon Carl Mayer von Rothschild und Andre Kostolany. Diese Weisheit hat sich schon immer bewährt und gilt im Fall Trovagene jetzt mehr denn je. Werden Sie Teil des No Brainer Clubs, um über die neuesten Entwicklungen des Unternehmens stets von Expertenseite informiert zu werden und nutzen Sie unseren kostenlosen Live Chat zum porfessionellen Austausch.

Interessenkonflikt: Autor, Herausgeber und Mitarbeiter halten selbstverständlich Aktien des besprochenen Unternehmens. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber und Mitarbeiter beabsichtigen die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.