Evotec: Verkaufen für die günstigste Biotech-Aktie aller Zeiten?

Der Fall Evotec (WKN: 566480) zeigt eindrucksvoll, welche Eigendynamik Aktienkurse gerade im Biotechsektor erfahren können. Das Hamburger Unternehmen entwickelt sich operativ hervorragend, der Aktienkurs gewann allein seit Anfang letzten Jahres rund +500% hinzu. Wir raten dennoch dazu, sich nicht in die Aktie zu verlieben, denn es wurden nun genug Vorschusslorbeeren erteilt.

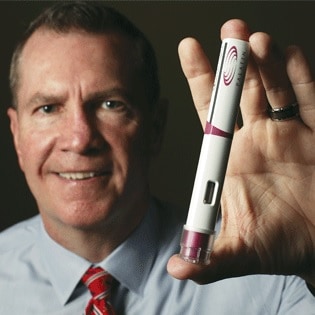

Eine Aktie, die erst noch am Anfang einer Neubewertung steht, ist die unseres aktuellen Biotech-Favoriten Palatin Technologies (WKN: A1C538). Seit einigen Tagen explodiert das Handelsvolumen auffällig. Kein Wunder: Das erste mit Alkohol verträgliche Arzneimittel gegen sexuelle Unlust der Frau nähert sich seiner Zulassung.

Zusammenfassung

- Bremelanotide erstes Medikament gegen HSDD, das effektiv und sicher ist

- Derzeitige Bremelanotide-Bewertung von weniger als 35 Millionen US$; fairer Wert um ein Vielfaches höher

- US-Partner erwartet schon ein Jahr nach Zulassung einen Umsatz von circa 145 Millionen US$

- ROW-Deals könnten der Aktie jetzt zur überfälligen Neubewertung verhelfen und kursbremsende Warrants aus dem Spiel bringen

- Einziger Konkurrent Addyi weist gefährliche Wechselwirkungen mit Alkohol auf und wurde dennoch für 1 Milliarde US$ in Cash plus Meilensteinzahlungen aufgekauft

Einschätzung

Aktie kaufen als langfristige Idee

Palatin Technologies hat mit Bremelanotide ein effektives und sicheres Medikament als Injektionslösung gegen HSDD (Hypoactive sexual desire disorder) entwickelt. Bei dem Krankheitsbild handelt es sich um vermindertes sexuelles Verlangen der Frau, welches die Betroffenen als belastend empfinden. Im ersten Quartal 2018 soll der Zulassungsantrag erfolgen. Ein Jahr später könnte das Medikament verkauft werden.

Der Markt - milliardenschwer

Der Markt - milliardenschwer

Studien zufolge leiden rund 15 Millionen Frauen in den USA unter HSDD, davon etwa 10,2 Millionen vor der Menopause. Bei wiederum 5,8 Millionen dieser Frauen tritt HSDD als primäres Symptom auf. Diese Gruppe adressiert Bremelanotide.

Bereits für den 2015 nach mehrmaligem Anlauf von der FDA zugelassenen Arzneistoff Flibanserin, bekannt unter dem Handelsnamen Addyi, schätzten Experten das jährliche Umsatzpotenzial auf bis zu 2 Milliarden US$ allein in den USA.

Filbanserin wurde nicht ohne Grund für 1 Milliarde US$ zzgl. Meilensteinzahlungen vom kanadischen Pharmakonzern Valeant erworben.

Der Konkurrent - hoffnungslos unterlegen

Dass Addyi bis dato weit hinter seinen Erwartungen zurückhängt und derzeit nur einen zweistelligen Millionenumsatz einspielen dürfte, hat insbesondere zwei Ursachen: restriktive Warnhinweise aufgrund gefährlicher Alkohol-Wechselwirkungen (K.o.-Kriterium!) sowie ein 18-monatiges Werbeverbot. Ärzte tun sich entsprechend schwer, ihren Patientinnen Addyi zu verschreiben und Apotheker benötigen eine besondere Zertifizierung, um das Medikament überhaupt vertreiben zu dürfen.

Die erwarteten Vorteile von Bremelanotide gegenüber Addyi sind:

- Einnahme "as needed" anstatt täglich (Addyi bedarf der täglichen Einnahme und benötigt mehrere Wochen "Vorlaufzeit")

- Wirkungseintritt bereits nach ~30 Minuten (bis 8-10 Stunden)

- Keine gefährlichen Alkohol-Wechselwirkungen

- Studiendaten lassen auf teilweise deutlich höhere Effektivität schließen

- Voraussichtlich keine restriktiven FDA-Auflagen in Verbindung mit der Zulassung

Wichtig: Bremelanotide dürfte nach Zulassung über Jahre das Nonplusultra in der HSDD-Therapie darstellen, da weitere Entwicklungen unserer Kenntnis nach bislang nicht mal die klinische Phase II überstanden haben.

Phase-III-Ergebnisse

Als primäre Endpunkte für die Phase-III-Studie wurden gesteigertes sexuelles Verlangen (FSFI Desire Domain) sowie gleichzeitig verminderter Leidensdruck (FSDS-DAO) festgelegt. Beide Endpunkte wurden mit der nötigen Signifikanz getroffen:

Die komplette Auswertung der Studienergebnisse zeigte auch bei reihenweise sekundären Endpunkten massive Verbesserungen:

Die im Rahmen der Studie aufgetretenen Nebenwirkungen wurden als weitgehend mild bis mäßig beschrieben. (Leichte) Übelkeit trat bei mehr als jeder dritten Patienten und damit relativ häufig auf, jedoch ist dies mit der langen Therapiedauer von sechs Monaten zu erklären.

Für die allgemeine Verträglichkeit und den hohen Nutzen Bremelanotides für viele Patientinnen spricht die Tatsache, dass rund 80% der Probandinnen, welche die Studie ordnungsgemäß beendet haben, sich im Anschluss freiwillig dazu entschieden, an der Opel Label Safety Extension Study teilzunehmen und die Mehrzahl der Frauen (rund 60%) der Meinung war, Bremelanotide habe ihnen geholfen.

Quelle: 2017 AMAG Analyst Day Presentation

Umsatzerwartung

Palatins US-Lizenznehmer AMAG Pharmaceuticals erwartet für Bremelanotide schon im Jahr 2020 und damit nur ein Jahr nach Zulassung einen Umsatz von 145 Millionen US$, wie aus dem untenstehende Graphen deutlich wird. Wir gehen davon aus, dass im Anschluss Wachstumsraten von über 30% zu erreichen sind. Bis 2025 sollte demnach die Marke von einer halben Milliarde US-Umsatz übersprungen sein. Palatin erhält gemäß Lizenzvertrag hohe einstellige bis niedrige zweistellige Lizenzgebühren auf die Nettoeinnahmen. Das hieße sprudelnde Umsätze für Palatin in zumindest zweistelliger Millionenhöhe für viele Jahre (voraussichtlich bis mindestens 2033, da Bremelanotide bis hier patentrechtlich geschützt sein dürfte) - ohne gegenüberstehende Kosten.

Quelle: 2017 AMAG Analyst Day Presentation

Die fundamentale Unterbewertung und ihre Gründe

Palatin hat sich dazu entschieden, die von seinem Partner AMAG als Vorauszahlung erhaltenen 60 Millionen US$ per Rechnungsabgrenzungsposten bilanzierungstechnisch über mehrere Quartale zu verteilen. Löst man diesen Posten auf und würde Palatin sämtliche seiner Verbindlichkeiten begleichen, hätte man Ende März über einen verbliebenen Cashbestand von circa 35 Millionen US$ verfügt.

Diese Tatsache bedeutet, dass der Markt Bremelanotide als wesentlichsten Asset des Unternehmens derzeit mit weiterhin deutlich unter 100 Millionen US$ bewertet, da sich die verwässerte Marktkapitalisierung Palatins bei einem Kurs von 0,59 US$ auf lediglich etwa 115 Millionen US$ beläuft (115 Mio. MK - 35 Mio. Netto-Cash = 80 Millionen Pipeline-Bewertung).

Die angegebene Marktkapitalisierung unterstellt bereits die Umwandlung aller noch ausstehenden "Pre-funded Warrants". Per 11. Mai konnten durch diese noch 42,6 Millionen neue Aktien zu einem US-Cent ausgegeben werden. Die restlichen Warrants und Optionen haben unserer Recherche nach Ausübungskurse deutlich über dem aktuellen Börsenkurs und spielen erstmal keine große Rolle.

Quelle: Palatin Technologies Corporate Presentation May 2017

Man braucht nun kein Finanzprofi und Börsen-Prophet zu sein, um zu erkennen, dass Palatin-Aktien aktuell ein gefundenes Fressen für Value-Investoren darstellen und sich alsbald eine komplette Neubewertung einstellen dürfte, die seit einigen Tagen bereits im anzulaufen scheint. Bei unserer Betrachtung lassen wir den durchaus interessanten Rest der Palatin-Pipeline bewusst außen vor und tuen so, als hätte das Unternehmen mit Bremelanotide nur ein einziges Pferd im Stall.

Unten gehalten wird die Aktie derzeit vermutlich noch vor allem durch besagte Penny-Warrants, mutmaßlich aus dem Umfeld der QVT-Financial-Gruppe. Es scheint so, als bestünde hier dringender Liquiditätsbedarf. Der "Warrant-Deckel" könnte aber nun kurzfristig fliegen.

Jetzt könnte es schnell gehen

Im letzten Conference Call im Mai hieß es von Seiten des Managements, dass man noch über 1-2 Quartale mit Druck der Penny-Warrants rechne. Das war eine durchaus interessante Aussage, die vermuten ließ, dass man mit einer deutlich erhöhten Wandlungsgeschwindigkeit rechnete. Diese wiederum macht ohne stark erhöhtes Handelsvolumen und idealerweise steigende Notierungen wenig Sinn. In den letzten Tagen haben wir nun tatsächlich Rekord-Handelsvolumina gesehen und teilweise wechselten an einem Tag Aktien im zweistelligen Millionenwert den Besitzer. Wir und wohl auch das Management gehen davon aus, dass nun reihenweise Kurstreiber ins Haus stehen. Einer davon war der vergangene Woche vermeldete China-Deal mit dem Pharmakonzern Fosun.

Quelle: Palatin Technologies Corporate Presentation May 2017

Tatsächlich dürfte im noch laufenden drirtten Quartal der Startschuss zur Neubewertung gefallen sein. Schon im Rahmen der letzten Zahlenvorlage hieß es: "We are progressing with discussions and negotiations with potential partners for other regions around the globe for bremelanotide". Mit anderen Worten: Palatin ist dabei, sein Sex-Medikament global zu verpartnern. Mit dem Erwerb der Lizenzrechte durch Fosun ist Palatin hier schon ein erster Coup gelungen. In der zweiten Jahreshälfte soll unter anderem ein EU-Deal unter Dach und Fach gebracht werden.

Vom Nordamerika-Partner AMAG winken neben Erstattungen für abschließende Entwicklungskosten noch Meilensteinzahlungen in Höhe von 80 Millionen US$ bis zur Zulassung Bremelanotides in den USA sowie 300 Millionen US$ an Sales Milestones, die wir bei unserer Analyse aber völlig unberücksichtigt lasse.

Simple Rechnung - leicht verdientes Geld?

Stattdessen machen wir es ganz einfach und nehmen einen aktuellen Cashwert von nur 30 Millionen US$, addieren 80 Millionen US$ von AMAG (2% davon gehen noch an den Berater weg) sowie die 5 Millionen US$ Vorauszahlung aus China hinzu und kommen bereits auf einen fundamental untermauerten Wert von rund 115 Millionen US$, der bereits die gesamte aktuelle und um die Penny-Warrants verwässerte Marktkapitalisierung Palatins abdeckt, aber weder die kommenden US-Royalties (bei durchschnittlich 500 Millionen US$ Umsatz zwischen 2019 und 2033 käme man auf schätzungsweise 700 Millionen US$ Einnahmen für Palatin allein hieraus) und möglichen Sales Milestones, noch sämtliche ROW-Deals (Rest of the World) inklusive China berücksichtigt. Außerdem wäre die restliche Pipeline Palatins - darunter ein vielversprechendes Herzfehler-Präparat in Phase II - mit null bewertet.

Quelle: Palatin.com

Wo ist das Risiko?

Kein Invest ist ganz frei von Risiken, schließlich kann die Welt jeden Tag untergehen. Im Falle von Palatin sehen wir maximal eine Verzögerung der Bremelanotide-Zulassung als kurz- bis mittelfristiges, minimales Risiko. Hierzu käme es wohl nur, wenn im Zuge der kurz vor dem Abschluss stehenden Verlängerungsstudie unerwartete Sicherheitsprobleme mit dem Wirkstoff festgestellt worden wären und zusätzliche Arbeiten verlangt würden. nach dem Fosun-Deal erscheint uns das jedoch äußerst unwahrschenlich. Langfristig könnte es zu unter den Erwartungen liegenden Bremelanotide-Umsätzen kommen. Doch selbst dann wäre Palatin derzeit stark unterbewertet.

Natürlich macht es die Warrantsituation zudem recht schwer, den kuzrfristigen Verlauf zu prognostizieren. Werden viele Aktien quasi ohne Limit in den Markt gegeben, ohne dass eine entsprechende Käuferseite vorhanden ist, kann der Kurs kurzzeitig rutschen. Nach dem intensiven Handel der letzten Tage könnten jedoch sehr kurzfristig schon alle "Kursbremser" aus dem Spiel sein und mittlerweile dürften bei Palatin sowohl institutionelle Profi-Investoren als auch eine Vielzahl erfahrener Privatanleger nur auf die Gelegenheit warten, nochmal günstig abgreifen zu können.

Kursziel

Auf Jahressicht halten wir je nach ROW-Deals Kursziele oberhalb von 1 US$ für gut möglich. Langfristig ist hier ein Tenbagger drin. Die Investmentbank Cannacord Genuity erwartet für Bremelanotide Peak Sales von über 800 Millionen US$ allein in den USA und behält aktuell ein Preisziel von 6 US$ aufrecht, was einem Kurspotenzial von fast 1.000% entspräche. Zwar wurde diese Einschätzunge nach den letzten Zahlen noch einmal bestätigt und der zuständige Analyst war auch im Conference Call mit eigenen Fragen zugegen, jedoch würden wir diese Analyse mit der nötigen Portion Skepsis betrachten.

Jahresbericht in den nächsten Tagen

Es wird erwartet, dass Palatin in den nächsten Tagen seinen Jahresbericht vorlegt (Das Fiskaljahrende endete im Juni) und somit auch über die neusten Errungenschaften und anstehenden Meilensteine berichtet. Interessant werden vor allem auch Aussagen zu noch den ausstehenden Penny-Warrant sein, denn diese gelten wie erwähnt noch als Kursbremser Nummer eins für diese außergewöhnlich günstige Aktie. Nach reihenweise Volltreffer-Tipps im Biotech-Sektor mit Aktien wie zuletzt Albireo Pharma (+300% Kursgewinn) oder CombiMatrix (+200% Kursgewinn) halten wir Palatin für die derzeit attraktivste im Hinblick auf das Chance-/Risikoprofil.

Nutzen Sie unbedingt täglich unseren Live Chat, um keine weitere Kursrakete zu verpassen!

Interessenkonflikt: Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Palatin Technologies und hat die Absicht, diese je nach Marktsituation – auch kurzfristig – zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.