Mit Wirecard und NetCents vor Totalverlust: Anleger haben noch eine Chance!

Aktionäre von Wirecard (WKN: 747206) haben nach dem Insolvenzantrag und weiteren Enthüllungen über die wahre Situation des DAX-Konzerns kaum mehr eine realistische Aussicht, am Ende irgendetwas für ihre Aktien zu bekommen. Bei NetCents Technology (WKN: A2AFTK) halten derweil unerfahrene Kleinanleger die Fahnen hoch und glauben an den Weihnachtsmann.

Beim Skandalkonzern Wirecard werden Veräußerungserlöse aus dem Verkauf von Geschäftseinheiten dazu dienen, Gläubiger bestmöglich zu befriedigen. Aktionäre werden mit sehr großer Wahrscheinlichkeit am Ende leer ausgehen. Dennoch wird der einstigen digitalen Innovationshoffnung immer noch eine Marktkapitalisierung von über 400 Millionen Euro zugestanden.

Abgesehen von kurzfristzigen Kursspitzen, die unbedingt zum Verkauf genutzt werden sollten, dürfte der Aktienpreis in den kommenden Wochen und Monaten weiter Richtung 0 sinken.

NetCents Technology (WKN: A2AFTK), das "Wirecard der Kryptobranche", ist ebenfalls chronisch pleite, hatte zum Ende des letzten Berichtsquartals nicht mal mehr 0,1 Millionen Euro in der Kasse. Der Quartalsumsatz belief sich auf lächerliche 0,03 Millionen Euro. Gleichzeitig sorgten aufgelaufene Verbindlichkeiten für eine Überschuldung in Millionenhöhe.

Dennoch glauben viele unbedarfte Anleger in ihrem Krypto-Wahn weiterhin an Wunder und übersehen dabei, dass NetCents vor allem einem künstlichen Hype unterliegt. Ein ominöser Milliardenkredit wird als "Game Changer" gehandelt, dürfte aber vor allem einem Zwecke dienen: die Promotion der Aktie zu befeuern und die Firma durch die Ausgabe neuer Anteile noch etwas länger am Leben zu halten.

Angesichts der Fakten ist die Bewertung NetCents mit derzeit über 100 Millionen kanadischen Dollar utopisch hoch. Das Kartenhaus dürfte alsbald in sich zusammenfallen, wenn die Promoter kein Geld mehr sehen...

Eine echte Alternative für Spekulanten: Steinhoff (WKN: A14XB9)

Es sind News, auf die der skandalgebeutelte Handelskonzern Steinhoff (WKN: A14XB9) seit Jahren hofft: eine Einigung mit seinen Milliarden-Klägern. Neuesten Berichten zufolge rückt ein Deal offenbar in greifbare Nähe. Wir fassen die Situation zusammen und skizzieren die spekulativen Chancen für Anleger.

Das hochverschuldete Unternehmen kämpft seit seines Bilanzskandals Ende 2017 um eine Zukunft. Einer der entscheidenden Faktoren dabei ist es, die anhängenden Klagen gegen den Konzern im Gesamtwert von über 9 Milliarden Euro aus dem Weg zu schaffen. Lange zeiechnete sich keine Lösung ab, die hohen Rechtskosten belasten bis heute signifikant das Ergebnis.

Wie die gewöhnlich exzellent unterrichtete Nachrichtenagentur Bloomberg zunächst weitgehend unbeachtet am Freitagnachmittag berichtete, steht eine Einigung der Pateien offenbar vor der Tür. Ein Deal sei laut zwei mit der Situation vertrauten Personen „nah“, so Bloomberg. Der 78-jährige Ex-Chairman Christo Wiese, der mit rund 3 Milliarden Euro den größten Anspruch gegenüber Steinhoff geltend machen möchte, hat anscheinend auch keine Lust mehr auf einen sich weiter hinziehenden Prozess. Wiese sei hoffnungsvoll, „bald“ einen Deal zu haben, wollte den Fall aber nicht näher kommentiert.

"Global Peace" im Anmarsch

Die Hoffnung vieler Anleger war stets ein "Global Peace", eine globale Einigung mit allen Klägern, ein Settlement auf einen Schlag. Genau danach sieht's jetzt aus. Steinhoff-Finanzchef Theodore de Klerk sprach in einem Interview zuvor von „Fortschritten“, die man mache, wollte sich zum Timing aber ebenso wie Wiese nicht näher äußern. De Klerk wies jedoch klar darauf hin, dass man in der Tat auf ein „Global Settlement“ schiele. Dieses wäre ein Durchbruch im Sanierungsprozess.

Billig-Lösung wahrscheinlich

Bloomberg-Informationen zufolge soll den Klägern eine Kombination aus Cash und Aktien der erfolgreichen Tochter Pepkor angeboten worden sein, Afrikas größtem Bekleidungshändler, an dem Steinhoff noch rund 70% der Anteile hält. Statt den über 9 Milliarden Euro an Klageforderungen schätzen wir, dass ein Settlement am Ende einen Gesamtwert von deutlich unter einer Milliarde Euro umfasst.

Auffällig: Bereits Ende letzten Monats wies ein Gericht in Südafrika die Klagen von Pensionsfonds und Privatanlegern zurück. Haftbar seien die alten Wirtschaftsprüfer von Deloitte und das alte Management, hieß es. Dass ausgerechnet jetzt Bewegung in die größeren Fälle kommt, könnte damit zu tun haben, dass sich Kläger nun ihrerseits lieber mit dem Spatz in der Hand zufrieden geben möchten. Steinhoffs Verhandlungsposition geschadet hat das Urteil jedenfalls nicht.

Einigung wäre Befreiungsschlag

Im jüngsten Geschäftsbericht bekräftigte Steinhoff, dass eine Einigung mit den Klägern den entscheidenden nächsten Schritt auf dem Weg in eine erfolgreiche Zukunft darstellt. Es sei der beste Weg, Werte für alle Stakeholder zu schützen und zu steigern sowie Schulden abzubauen und Finanzierungskosten zu senken.

Klar ist: Steinhoff wird derzeit von seinem Schuldenberg erdrückt. Mit rund 10 Milliarden Euro steht man weiterhin bei seinen Kreditgebern in der Kreide, zahlt Wucherzinsen von 10 Prozent. Zwar muss Steinhoff diese aufgrund eines Gläubigerabkommens bis Ende 2021 nicht leisten, sie addieren sich jedoch weiter auf. Was dringend nötig ist: neue Konditionen!

Einigt man sich mit seinen Klägern, geht man davon aus, Kredite neu zu marktüblicheren Konditionen verhandeln beziehungsweise Schulden restrukturieren zu können. Damit wäre das Überleben des Konzerns wohl nachhaltig gesichert.

Aktionäre mit berechtigten Hoffungen

Keine Frage: Bei Steinhoff sitzen Gläubiger am längeren Hebel. Letztendlich werden diese darüber entscheiden, wie stark Alt-Aktionäre an einer sanierten Steinhoff partizipieren. Es gibt jedoch einige Pluspunkte, die für Steinhoff und seine Anleger sprechen. Zum einen ist der Konzern derzeit nicht insolvent und damit weiterhin verpflichtet, im Sinne seiner Eigentümer zu agieren. Ein Blick in den Geschäftsbericht reicht aus, um zu sehen, dass auch aktuelle Aktionäre mit in die Gedanken einbezogen werden.

Die Aufsichtsratsvorsitzende Moira Moses bedankt sich ausdrücklich auch bei Aktionären für ihre andauernde Unterstützung auf Steinhoffs „Erholungsreise“. An einer Stelle im Jahresbericht ist gar davon die Rede, „Wert für Aktionäre“ freizusetzen. Überhaupt sei es das klare Ziel, Werte für alle Stakeholder zu wahren und zu steigern.

Zum anderen liefert die neue Konzernführung vorbildliche Arbeit ab und kann bereits wichtige Erfolge im Gesundungsprozess verbuchen.

Im Kern starke Zahlen

Ein Blick auf die nackten Zahlen zeigt eindeutig: Steinhoff ist ein im Kern sehr gesundes, sogar wachsendes Unternehmen. Im Ende September zu Ende gegangenen Geschäftsjahr 2019 wurde das EBITDA aus fortgeführten Geschäften um 3 Prozent auf 791 Millionen Euro gesteigert. Der Umsatz kletterte von 11,4 Milliarden auf rund 12 Milliarden Euro.

Das sieht erstmal nach einem hochsoliden Investment Case aus, wären da nicht noch die hohen außergewöhnlichen Belastungen und Finanzierungskosten. Zusammen mit Abschreibungen drückten sie das 2019er-Ergebnis auf Konzernebene am Ende auf -1,84 Milliarden Euro. Bilanziell ist Steinhoff längst überschuldet.

Die Corona-Krise hatte selbstverständlich auch auf Steinhoff einen negativen Einfluss, doch ist man offensichtlich stärker und schneller aus den Lockdowns hervorgekommen als selbst ursprünglich vermutet. So heißt es unter anderem im Geschäftsbericht:

Da die Umsatzentwicklung nach der Sperrung wesentlich besser war als unsere prognostizierten Annahmen, war die Cash-Position des Konzerns Anfang Juni deutlich stärker als bei Ausbruch der Pandemie erwartet.

Die Optionen – und Chancen für die Aktie

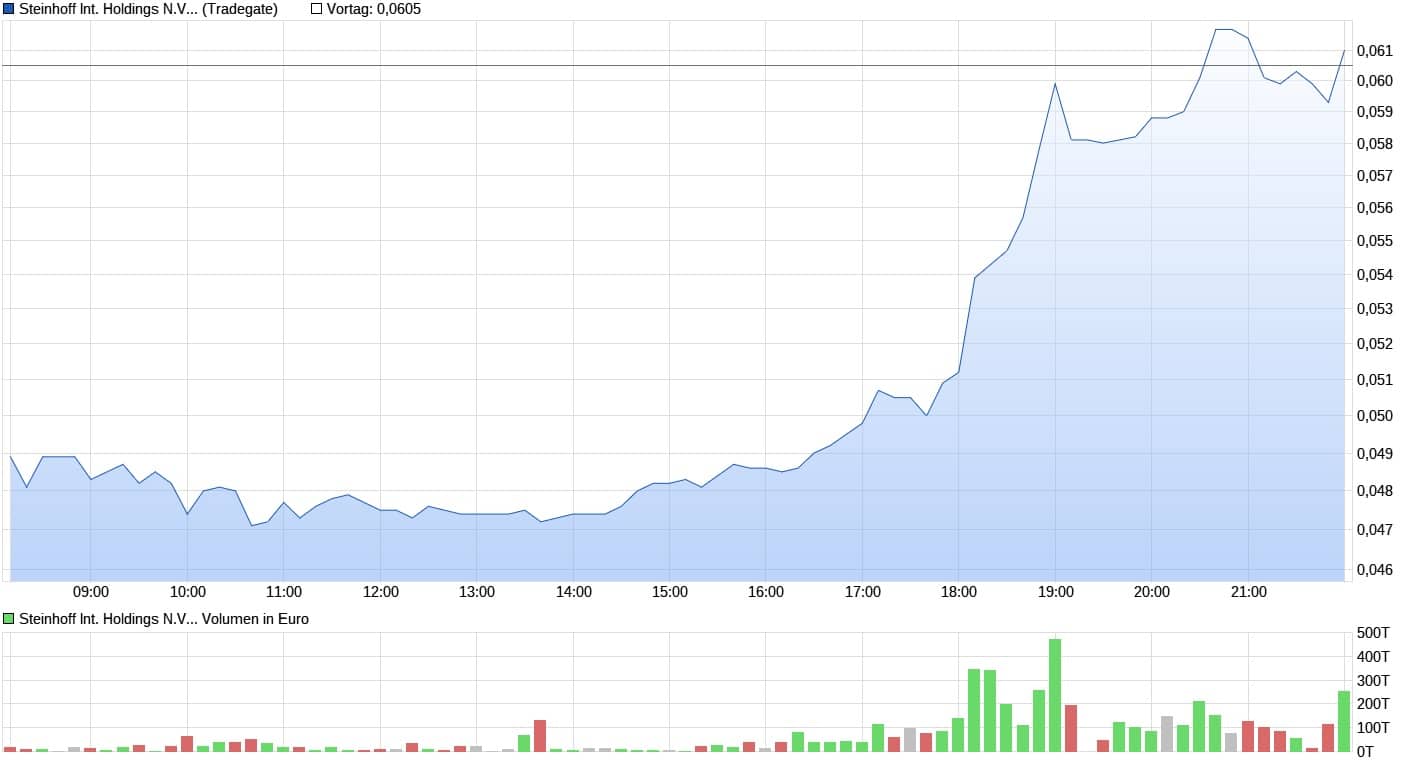

Das Langzeitrekordvolumen im Tadegate-Handel am Freitag mit einem Schlusskurs nahe Tageshoch verspricht anhaltendes Momentum in der bevorstehenden Handelswoche. Nutzer unseres Live Chats hatten wie immer am schnellsten auf die neuesten Entwicklungen reagiert und sich ebenso wie wir zu Kursen um 5 Cent mit Steinhoff-Papieren eingedeckt.

Bei einem Kurs von aktuell gut 6 Cent beträgt die Marktkapitalisierung Steinhoffs rund 254 Millionen Euro. Dem gegenüber steht laut letzten Zahlen ein 47-mal höherer Umsatz, eine 7-mal höhere Cashposition sowie ein mehr als 3-mal höherer EBITDA-Gewinn aus fortgeführtem Geschäft. Entscheidend wird daher sein, welche Vereinbarungen mit den Gläubigern nach einer vorherigen Einigung mit den Klägern getroffen werden können.

Im Bestfall kann Steinhoff demnächst stille Reserven über bereits weitgehend abgeschriebene Assets heben. Zu nennen wäre hier insbesondere die ertragreiche Europa-Tochter Pepco, für die zuletzt gar ein Börsengang im Raum stand, der im Zuge der Coronakrise jedoch auf unbestimmte Zeit verschoben wurde. Pepco verzeichnet zweistellige Wachstumsraten und ist hochprofitabel. Zuletzt hatte es im Februar einen Bericht gegeben, wonach eine Investorengruppe bereit gewesen sei, umgerechnet 4,5 Milliarden Euro für Pepco zu zahlen, um einen IPO zu vermeiden.

Weitere bedeutende Aktiva Steinhoffs sind insbesondere die Pepkor-Mehrheitsbeteiligung, der französische Möbelriese Conforoma, 50% des wieder aus der Insolvenz auferstandenen US-Matratzenhändlers Mattress Firm, der Steinhoff-Angaben zufolge gute Fortschritte bei seiner Turnaround-Strategie erzielt und die australische Greenlit Brands. Zudem dürfte die Cashposition mittlerweile auf über 2 Milliarden Euro angewachsen sein.

Kann Steinhoff also nach einem "Global Peace" mit seinen Klägern gute Finanzierungskonditionen erzielen, bestünde wohl auch auf Konzernebene die Aussicht auf kurzfristige Profitabilität. Eine Kapitalerhöhung ist laut Finanzchef de Klerk voerst kein Thema. In Frage kommt wohl noch eine Umschuldung in Form eines "Debt Equity Swaps". Dieser würde Aktionäre vermutlich massiv verwässern, könnte aber im Endeffekt je nach Tauschverhältnis dennoch großes Aufwärtspotenzial für die Aktie bedeuten.

Klarheit bis zum Monatsende?

Ende des Monats, am 31. Juli, will Steinhoff über das erste Halbjahr 2020 berichten, nächsten Monat folgt die Hauptversammlung. Es ist wahrscheinlich, dass bis zu diesen Events eine Einigung mit den Klägern erzielt worden sein soll. Nach den neuesten Informationen könnte der Befreiungsschlag nun schon in den nächsten Tagen über die Ticker laufen.

Spekulative Anleger können daher an Bord bleiben und auf einen mindestens so starken Ausbruch wie zu Jahresbeginn setzen, als die Aktie im Zuge der Pepco-Phantasie um mehr als +100% auf zeitweise über 12 Cent in die Höhe schoss. Sicherheitsorientierte SD-Trader nehmen bereits Gewinne mit.

Nutze unbedingt unseren kostenlosen Live Chat, um dich in der "Zockerecke" mit Hunderten Steinhoff-Tradern auszutauschen und von hochwertigen Diskussionen und wertvollen Informationsvorsprüngen zu profitieren. Hier kannst Du dich registrieren.

Die Steinhoff-Aktie schoss am Freitagabend unter immensen Umsätzen in die Höhe, schloss quasi am Tageshoch. Quelle: ariva.de

Interessenkonflikt: Dieser Beitrag stellt eine Meinung des Autors dar. Autor, Herausgeber, Mitarbeiter und NBC-Mitglieder halten selbstverständlich Aktien des besprochenen Unternehmens Steinhoff. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber, Mitarbeiter und NBC-Mitglieder beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.