Polestar-Aktie +6%: Platzt nach guten Q4-Zahlen der Knoten?

Die Polestar-Aktie (WKN: A3DP4R) schießt nach Zahlenvorlage um +6% hoch. Anleger würdigen den soliden Bericht und scheinen Verständnis aufzubringen für die zurückhaltende Guidance. Schließlich ist es kaum einem anderen E-Auto-Start-up zuletzt gelungen, die Kosten unter Kontrolle zu halten und die Bruttomarge zu verbessern. Ist Polestar damit der Branchen-Geheimtipp für Anleger?

Polestar ist ein in Schweden ansässiger Elektro-Autohersteller und Tuner, der seine Fahrzeuge in China produziert. Seit Mitte 2022 ist das Joint-Venture der Branchengrößen Volvo und Geely an der Nasdaq-Börse gelistet mit einer aktuellen Marktkapitalisierung von über 11 Milliarden US$.

Kosten in Q4 unter Kontrolle

Die Polestar-Aktie ist am Donnerstag um knapp +6% auf 5,35 US$ hochgesprungen, nachdem das Unternehmen vorbörslich im Gesamtbild positive Finanzzahlen für das vierte Quartal 2022 vorgelegt hat.

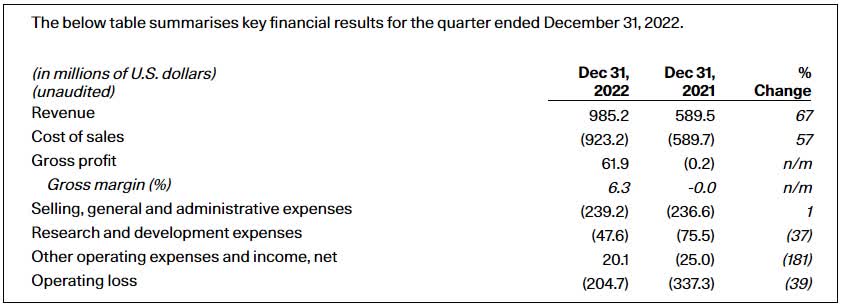

So hat der Hersteller zwischen Oktober und Dezember rund 21.000 Fahrzeuge ausgeliefert und damit sein bisher bestes Quartal erzielt. Der Umsatz in Berichtzeitraum stieg infolgedessen gegenüber dem Vorjahr um über zwei Drittel auf fast eine Milliarde US$. Zudem gelang den Schweden im Gegensatz zu vielen anderen E-Auto-Start-ups, die Bruttomarge zu erhöhen und die Kosten unter Kontrolle zu halten (siehe Tabelle unten).

Quelle: Polestar Earnings Report

Vorerst keine Margenverbesserungen in Aussicht

Nach einem herausfordernden Jahr für die gesamte Branche sieht Polestars Ergebnis für das Gesamtjahr 2022 nicht ganz so positiv aus. So belief sich der Betriebsverlust auf Non-GAAP-Basis auf -914 Millionen US$ – etwa 80 Millionen US$ weniger Miesen als im Vorjahr.

Was Anleger ebenfalls nicht begeistert hat, ist der Ausblick für das laufende Jahr. So bestätigte Polestar seine Auslieferungsprognose von 80.000 Einheiten, die das Unternehmen Anfang des Jahres von ursprünglich 124.000 reduziert hat. Hinter dem Mittelfristziel, bis 2025 290.000 Fahrzeuge im Jahr zu verkaufen, steht damit weiterhin ein dickes Fragezeichen.

Enttäuschend ist aber vor allem die neue Guidance für die Bruttomarge, die wie im vergangenen Jahr rund 5% betragen soll. Bei einem +80%igen prognostizierten Anstieg der Auslieferungen gegenüber dem Vorjahr kann man schließlich normalerweise von Verbesserungen ausgehen. Der Inflationsdruck sowie Polestars geplante Einführung zwei neuer Modelle scheinen diese Hoffnungen jedoch zunichtezumachen.

Latente Verwässerungsgefahr

Anleger müssen sich außerdem wohl damit abfinden, dass die Schweden bald wieder am Kapitalmarkt aktiv werden müssen. Laut dem neuen Bericht hat das Unternehmen das Dezemberquartal mit Barmitteln in Höhe von 974 Millionen US$ abgeschlossen und prüft nun „potenzielle Fremd- und Eigenkapitalerhöhungen“, um zukünftiges Wachstum zu finanzieren.

Letztendlich hat Polestar einen soliden Q4-Bericht vorgelegt, auch wenn die Prognosen für die Verkäufe und die Bruttomarge in 2023 besser hätten ausfallen können. Da das Management im aktuellen hoch Zins- und Inflationsumfeld mehr Kapital aufnehmen will, würde ich denken, dass Anleger, die in die Polestar-Aktie investieren wollen, vorerst lieber an der Seitenlinie bleiben.

Polestar: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen Live Chat, dem Forum der neuen Generation für E-Auto-Aktien.

Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!