Rohstoff-Roundup: BHP, HHLA, Jungheinrich, Rio Tinto

Eisenerz und Kupfer profitieren weiter von einem starken US-Wirtschaftsausblick und der aufflammenden Wachstumsfantasie aus China. Dies stärkt die Kurse von Rio Tinto (WKN: 852147) und BHP Billiton (WKN: 908101). Als genereller Profiteur höherer Rohstoffpreise gilt der Industriegütersektor und damit Werte wie Jungheinrich (WKN: 621993). Bei den kleinen Werten sorgt HHLA Hamburger Hafen und Logistik (WKN: A0S848) für spannende Unterhaltung.

Während der letzten Woche konzentrierten sich die Handelsaktivitäten im Rohstoffsektor wieder stark auf Industriemetalle wie Rohöl sowie Eisenerz. Dieser Fokus führte dazu, dass sich die seitwärts gerichteten Edelmetallpreise und der Goldmarkt bislang nicht von ihren mehrmonatigen Tiefs erholen konnten. Eine mögliche Fortsetzung des Wachstums in Asien und Impulse aus den USA zeigten sich für die jüngsten Preissteigerungen im Industrierohstoffsegment verantwortlich.

In den kommenden Wochen könnte trotzdem eine Gegenreaktion anstehen, das wiederum wäre gut für die Edelmetalle und die Goldminenaktien.

Die Commerzbank schrieb in ihrer jüngsten Rohstoffanalyse bezogen auf die Metallpreise: «Unseres Erachtens hat sich mittlerweile aber beträchtliches Korrekturpotenzial aufgebaut und wir erwarten kurzfristig deutliche Preisrückgänge. Mittel- bis langfristig sehen wir höhere Metallpreise». Wir stimmen dieser grundsätzlichen Analyse uneingeschränkt zu.

Übertriebene Kursstärke bei den Industrierohstoffen?

Kupfer notiert aktuell bei 2,65 US$/Pfund und 25% höher als vor vier Wochen. Eine Tonne Eisenerz wurde im Dezember letzten Jahres noch bei 50 US$ gehandelt, aktuell steht der Kurs bei 75 US$. Wobei beim Eisenerz in naher Zukunft ein extrem starker Rückgang erwartet wird. Denn, wer eine Lieferung in zwei Jahren wünscht, bekommt sein Erz weiterhin für rund 50 US$. Diese Terminmarktstruktur dürfte darum etwas auf die Preise drücken.

Diese Entwicklungen deuten daraufhin, dass ein Teil der jüngst stattgefundenen Anstiege auf überoptimistische Terminmarktspekulationen zurückzuführen sind. Heiße Luft, die schnell in den Markt ging, kann schnell wieder entweichen. Zumal 2017 erstmals seit Jahren wieder mit einem Überangebot einiger Rohstoffe, allen voran bei der Kupferversorgung, gerechnet wird. Das belegen jedenfalls Daten der viel beachteten International Copper Study Group (ICSG).

Langfristig werden diese möglichen spekulativen Überhitzungen jedoch von einer erhöhten asiatischen Nachfrage mehr als ausgeglichen. China wird in den nächsten vier Jahren umgerechnet fast eine Billion US-Dollar in Infrastruktur wie Stromleitungen und Eisenbahnnetze investieren.

Die Fantasie wird im wesentlichen von der neuen Seidenstraße angeregt, welche China mit der Welt verbinden wird. Dies geschieht via Schiffsverbindungen sowie Zugstrecken.

Hierzu gibt es einen lesenswerten Beitrag bei RP Online. Ende November fand ein China-Gipfel der Handelskammer Hamburg statt, bei dem 400 Gäste geladen waren. Dort wurde betont, dass Hamburg eine Drehscheibe für die Seidenstraße sein würde und die Beziehungen zwischen Europa und China am Beginn einer "Goldenen Ära" stünden. Ein langfristig hochinteressanter Profiteur dürfte in diesem Zusammenhang die Hamburger Hafen und Logistik AG (WKN: A0S848) sein.

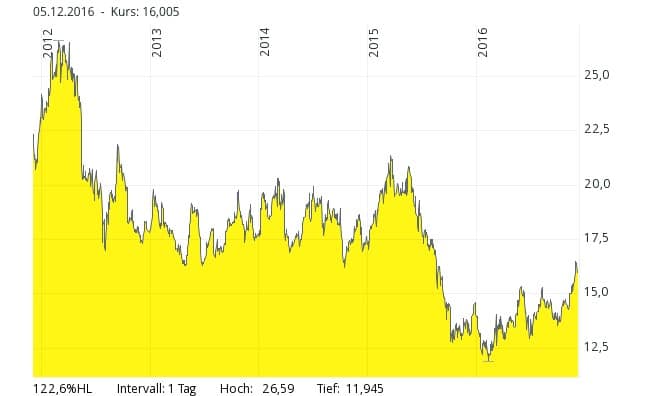

Diese litt in den letzten Jahren unter einem stagnierenden bis rückläufigen Handel mit China und Russland. Die laufende Kurserholung steht, verbunden mit fast 4% Dividendenerwartung für das nächste Jahr auf einem soliden Fundament und könnte fundamental sowie charttechnisch betrachtet ihren Boden gefunden haben.

Der Chart zeigt deutliche Wiederbelebungsanzeichen und lässt weitere mittelfristige Kursgewinne möglich erscheinen.

Quelle: comdirect.de

Kurszielerhöhungen bei BHP Billiton

Beim australischen Rohstoffproduzenten BHP Billiton (WKN: 908101), welche gemeinsam mit Rio Tinto (WKN: 852147) die Leithammel der industriellen Rohstofftitel darstellen sorgen die Entwicklungen der letzten Wochen und Monate für Zuversicht.

BHP ist sowohl beim Eisenerz als auch bei Kupfer sowie beim Rohöl in allen industriellen Rohstoffsegmenten stark positioniert, um aus der weltweit sichtbaren Wirtschaftserholung Profit zu schlagen.

Viele Analysten hinken dem guten Kursverlauf mit ihrer zurückhaltenden Einschätzung hinterher. Die UBS hob beispielsweise ihr Kursziel nur leicht um 3% an und bestätigte dennoch ihre bisherige Einschätzung mit "Neutral".

Käufer von BHP werden von der stabilen Dividendenrendite angezogen, welche in den kommenden zwei Jahren zwischen 3,0 und 3,5% erwartet wird. Zudem stellt das Papier eine Wette auf eine Erholung des Australischen Dollars dar, der seit rund 12 Monaten sichtlich an Stärke gewinnt.

Zulieferbranche im Fokus der Investoren

Obwohl es möglicherweise noch einen Tick zu früh sein könnte, um das Ende der gesamten Rohstoff-Baisse auszurufen und volle Kanne in den Rohstofftiteln zu investieren, glauben wir dennoch, dass es zu einer schleichenden Erholung kommen wird.

Dementsprechend profitieren heute schon die Zulieferfirmen wieder von der Gesundung des Sektors und einer möglichen Wideraufnahme der in den letzten Jahren auf Eis gelegten Investitionsentscheidungen.

Die meisten Börsenmedien nennen als indirekte Profiteure des Rohstoffsektors gerne Aktien wie Jungheinrich (WKN: 621993) – die zuletzt deutlich von 30 € auf 25 € gefallen waren und günstig aussehen sowie Caterpillar (WKN: 850598). Allerdings warnte das Management von Caterpillar letzte Woche, dass die Analystenerwartungen für das nächste Jahr eher überoptimistisch seien. Auch Sandvik AB (WKN: 865956) befindet sich seit Jahresbeginn im Aufwärtstrend.

Wir sehen das weitere Kurspotenzial nach der zuletzt stattgefundenen Erholung jedoch begrenzt und würden jetzt eher auf Nachzügler achten.

Nachzügler-Chance: Australische Minen-Consultingfirma

Ein solcher Nachzügler, welcher in den vergangenen Boomjahren ein erhebliches Sicherheitspolster in Form von erheblichen liquiden Mitteln anhäufen konnte, ist die australische Lycopodium (WKN: A0DNP0). Eine auf den Minensektor fokussierte Consulting Firma aus Perth. Das Unternehmen konzipiert Minenentwicklungspläne und bietet die gesamte Palette an Ingenieursberatungsleistungen sowie das Projekt-Management an.

Traditionell wird man von Unternehmen beauftragt, welche den Sprung vom Explorations- in die Entwicklungsphase gehen wollen und entsprechende Baupläne benötigen, die sie für Aktionäre oder Banken benötigen. Selbst wenn aus dem Entwicklungsplan schlussendlich doch keine Mine wird, so profitiert Lycopodium trotzdem von den entsprechenden Aufträgen für die Planungen.

Anleger erhalten eine prozyklische Partizipation am erneuten Wiedererstarken des Minensektors und dies ohne die projekt- und unternehmensspezifischen sowie finanzierungsabhängigen Risiken eines Einzelwerteinvestments im Rohstoffbereich einzugehen.

Nach erheblichen Stellenkürzungen gelang dem Unternehmen in diesem Jahr der Turnaround und dies trotz der Flaute bei den Investitionen. Das Jahresergebnis, welches im September für das Geschäftsjahr zum 30. Juni veröffentlicht wurde, brachte immerhin 3 Mio. AU$ Nettogewinn.

Lycopodium baute in den Boomjahren eine solide Kapitaldecke auf. Das Nettovermögen wurde zum 30. Juni mit 61 Mio. AU$ beziffert, wobei das Unternehmen zuletzt einen Barmittelbestand von 41 Mio. AU$ aufwies und dies bei einer Marktkapitalisierung von lediglich 109 Mio. AU$.