Biotech-Roundup: Biofrontera, Epigenomics, Paion, Biodel

Erneut lagen wir mit unserem Tipp, bei Biofrontera (WKN: 604611) Gewinne mitzunehmen, goldrichtig. Die Aktie verlor bis heute trotz positiver Nachrichten aus den USA in der Spitze rund 30% von ihrem Mittwochshoch. Ein ähnliches, scheinbares Paradoxon erlebten wir schon zuvor bei Epigenomics (WKN: A11QW5). Auch hier hatten wir zur Vorsicht geraten. Kaum besser gestaltet sich die derzeitige Lage bei Paion (WKN: A0B65S), wo unseren Lesern zuletzt ebenfalls über 20% Verlust erspart blieben.

Während alle vorgenannten deutschen Biotechwerte neben ihrem grundsätzlich gegebenen Potenzial weiterhin ein nicht unerhebliches Abschlagsrisiko bergen, sieht die Sache bei unserem aktuellen Branchentipp Biodel (WKN: A1JZU5) ganz anders aus. Die an der Nasdaq notierte Diabetes-Hoffnung aus den USA arbeitet derzeit unter Hochdruck daran, strategische Optionen zu prüfen, um den Aktionärswert zu maximieren. Die fundamentalen Daten und reihenweise Indizien sprechen eine klare Sprache: Der große Knall wird kommen!

Biofrontera, Epigenomics und Paion sind aktuell beziehungsweise demnächst auf frisches Kapital angewiesen und führen derzeit entsprechende Kapitalmaßnahmen durch oder haben diese zumindest im Auge. Biodel hingegen schwimmt fast schon im Geld, wird aber nur mit einem Bruchteil jener Marktkapitalisierungen gehandelt. Viele Anleger haben sich nach der vorläufigen Einstellung des operativen Geschäfts Ende letzten Jahres aus der Aktie drängen lassen, während starke Hände seit Wochen immer mehr Stücke aufsammeln. Der Grund ist klar: Das Biodel-Papier ist in Wahrheit viel mehr wert!

Biodel - nach den Zahlen ist vor dem Merger?

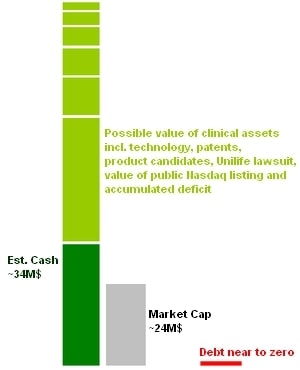

Details zur Situation bei Biodel hatten wir Ihnen nochmals in unserem Bericht vom 8. Mai geschildert. Zwischenzeitlich hat das Unternehmen pflichtgemäß über das abgelaufene zweite Geschäftsquartal berichtet. Wie erwartet lag der Cashbestand Biodels Ende März noch bei fast 34 Millionen USD. Interessanterweise wurden bereits Rückstellungen für die laufende Restrukturierung gebildet. Die operativen Ausgaben werden nun nur noch mit 1,1 Millionen USD pro Quartal erwartet. Unter dem Strich weist die Biodel-Bilanz - ohne Berücksichtigung klinischer Assets - ein Eigenkapital von rund 31 Millionen USD aus, während sich der Börsenwert auf aktuell gerade mal knapp 24 Millionen USD beläuft. «Wir prüfen weiterhin sorfältig strategische Alternativen, um Aktionärsvermögen zu schaffen»

10 Gründe, warum es bei Biodel bald knallen wird!

1. Fundamentale Absicherung

Der vorhandene Cash reicht bei den aktuellen Ausgaben theoretisch noch für 7,6 Jahre weitere Jahre. Derzeit wird Biodel rund 30% unter seinem Barmittelbestand gehandelt. Die Firma ist frei von Finanzverbindlichkeiten.

2. Erklärtes Ziel: Maximierung des Aktionärsvermögens

Die Ende 2015 getroffene Entscheidung des Unternehmens, sein operatives Geschäft und damit laufende Studien vorläufig einzustellen, sei mit dem Ziel getroffen worden, Cash zu bewahren und den Aktionärswert durch Umsetzung strategischer Optionen zu maximieren.

3. Interesse externer Unternehmen

Die wahrscheinlichste und im Markt immer wieder zu beobachtende Variante für die zukünftige Ausrichtung ist ein Merger mit einem bislang privaten Unternehmen. Der damalige CEO Dr. Errol De Souza sprach schon im Rahmen eines Conference Calls im Dezember gegenüber Analysten von bestehendem Interesse mehrerer(!) Unternehmen an Biodel und seiner Börsennotiz. Mittlerweile wurde der auf M&A spezialisierte Finanzvorstand Gary G. Gemignani auch als Interimschef installiert und mit der Restrukturierung beauftragt.

4. Ladenburg Thalmann & Co.

Der renommierte Finanzdienstleister Ladenburg Thalmann & Co. wurde mit der Unterstützung im Restrukturierungsprozess betraut. Die letzten Zahlen weisen darauf hin, dass Ladenburg 300.000 USD an sogenannter "Retainer Fee" kassiert hat, die üblicherweise als Einmalzahlung im Vorfeld von M&A-Transaktionen geleistet wird. Kommt es dann zu einem Abschluss der Transaktion, orientiert sich die weitere Gebühr am Dealvolumen, das ab 30 Millionen USD mit üblicherweise 2-4% vergütet wird. Nun sind in diesem Zusammenhang vor allem die im letzten Quartal gebildeten Rückstellungen in Höhe von über 2 Millionen USD interessant. Da Abfindungszahlungen für entlassene Mitarbeiter schon geleistet wurden, könnte es sich in diesem Falle tatsächlich um voraussichtliche Kosten für einen Merger handeln. Fakt ist: Rückstellungen dürfen nur gebildet werden, wenn sie auch mit hinreichend hoher Wahrscheinlichkeit als Kosten anfallen!

5. Management mit massivem Interesse an Merger und hohem Aktienkurs

Weder das hoch angesehene Board of Directors, noch Ladenburg Thalmann & Co. oder das nun in der Verantwortung stehende Management wollen sie hier die Blöße geben und ihren Ruf aufs Spiel setzen, indem einfach nichts passiert. Im Gegenteil: Wie ein 8-K-Filing aus dem letzten Monat verrät, sollen sowohl Interims-CEO Gemignani als auch Interims-President Paul S. Bavier stark an einem Merger partizipieren, wenn dieser im laufenden Jahr vollzogen wird! Beide erhalten demnach zuzüglich zu ihrem Bonus eine Einmalzahlung von 250.000 USD und profitieren zugleich von 600.000 Aktienoptionen mit günstigem Ausübungspreis.

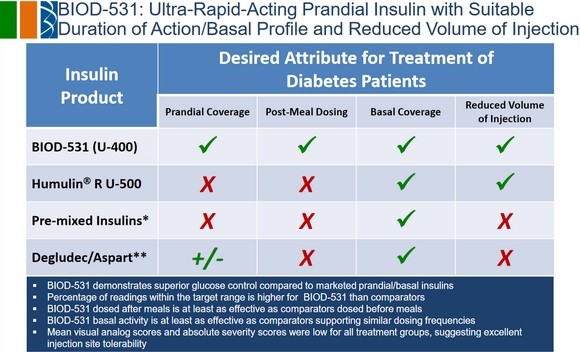

6. BIOD-531 mit langer Patentlaufzeit und Multi-Milliarden-Potenzial

Biodels ultraschnell wirkendes und in Phase 2 der klinischen Entwicklung befindliches Insulin BIOD-531 sorgte im vergangenen Jahr auch in Deutschland für Aufsehen. Diverse Fachmedien berichteten über das extrem vielversprechende Präparat, das effektiver wirken soll als das marktführende Humalog. Letzteres befindet sich im Eigentum des Pharmariesens Eli Lilly und spielte schon 2012 2,52 Milliarden USD ein. 2013 lief schließlich das Patent aus. Biodels BIOD-531 basiert hingegen auf einer bis 2026 in den USA und bis 2025 in Europa geschützten Technologie. Bisherige Studien waren überaus vielversprechend. Kein Wunder, dass Biodel vor fast genau einem Jahr über 32 Millionen USD an Investorengeldern zum Preis von je 0,92 USD je Aktie einwerben konnte. Auch nach dem im Dezember verkündeten Studienstopp versicherte das Management, dass man nach wie vor an den Wert der klinischen Assets glaube.

7. Glucagon Emergency Management Product / Unilife-Klage

Weiteres signifikantes Bewertungspotenzial ergibt sich aus einem laufenden Unilife-Rechtsstreit. Mit dem Hersteller von Injektionssystemen war Biodel 2013 eine Exklusivvereinbarung eingegangen, die eine 15 Jahre lange Belieferung von Unilife-Produkten zur Nutzung mit Glucagon garantierte. Unilife aber konnte seinen Verpflichtungen bislang nicht fristgerecht nachkommen und die weitere Entwicklung des sogenannten "Glucagon Emergency Management Products" liegt damit auf Eis. Seit vergangenem Jahr läuft nun eine Schadensersatzklage gegen Unilife. Ein Erfolg Biodels gilt als wahrscheinlich. Kolportiert wird ein möglicher Schadensersatz in Höhe von 18 Millionen USD. Damit dieses Verfahren aber nicht unnötigerweise den Abschluss eines Mergers verzögert, könnte es kurzfristig zu einer außergerichtliches Einigung kommen, die letztendlich für beide Parteien vorteilhaft sein dürfte.

8. Diabetes-Markt

Der weltweite Diabetes-Markt wächst gigantisch und ist eines der Hauptthemen führender Pharmakonzerne, wenn es um Akquisitionen geht. Der Insulinmarkt ist Schätzungn zufolge bereits jetzt 40 Milliarden Dollar schwer. Fast 400 Millionen Menschen leiden weltweit an Diabets, Tendenz steigend. Der Markt ist dermaßen aussichtsreich, dass selbst Google als Internetriese davon profitieren möchte.

9. Boehringer Ingelheim

Auch der deutsche Pharmakonzern Boehringer Ingelheim will sich im Diabetes-Markt noch stärker positionieren, nachdem diese Sparte gerade erst wieder ein Wachstum von 49% verzeichnen konnte. «Boehringer sees turbocharged diabetes unit driving future growth», titelte letzten Monat die Fachpresse. Boehringers Diabetes-Medikament Jardiance kann jedoch mit der ultraschnellen Wirkung eines BIOD-531 nicht mithalten. Somit liegt es auf der Hand, dass Boehringer an einer breiteren Aufstellung seines Diabetes-Portfolios stark interessiert ist und nach neuen, zukunftsträchtigen Technologien sucht. Zuständig für die Diabetes-Forschung bei Boehringer ist die US-Tochter Boehringer Ingelheim Pharmaceuticals, Inc., wie dieses Dokument verrät. Hier ist auch ein Insulin-Präparat Boehringers unter dem Arbeitsnamen BI-187004-CL direkt über jenen von Biodel gelistet.

Auch der deutsche Pharmakonzern Boehringer Ingelheim will sich im Diabetes-Markt noch stärker positionieren, nachdem diese Sparte gerade erst wieder ein Wachstum von 49% verzeichnen konnte. «Boehringer sees turbocharged diabetes unit driving future growth», titelte letzten Monat die Fachpresse. Boehringers Diabetes-Medikament Jardiance kann jedoch mit der ultraschnellen Wirkung eines BIOD-531 nicht mithalten. Somit liegt es auf der Hand, dass Boehringer an einer breiteren Aufstellung seines Diabetes-Portfolios stark interessiert ist und nach neuen, zukunftsträchtigen Technologien sucht. Zuständig für die Diabetes-Forschung bei Boehringer ist die US-Tochter Boehringer Ingelheim Pharmaceuticals, Inc., wie dieses Dokument verrät. Hier ist auch ein Insulin-Präparat Boehringers unter dem Arbeitsnamen BI-187004-CL direkt über jenen von Biodel gelistet.

Boehringers Insulin-Entwicklung wurde Ende letzten Jahres gemäß diesen Daten für gescheitert erklärt, pikanterweise zur gleichen Zeit, als Biodel die Prüfung strategischer Optionen bekanntgab, über Interesse externer Unernehmen informierte und einen Finanzdienstleister als Berater an Bord holte. Doch damit nicht genug: Boehringer USA ist direkter Nachbar von Biodel im Bundesstaat Connecticut! Mittlerweile wissen wir außerdem, dass Biodels Hauptquartier wieder zur Vermietung steht und das gesamte Equipment verkauft wurde.

Auffällig ist darüber hinaus, dass auch über deutsche Börsenplätze immer mal wieder wie aus dem Nichts große Biodel-Pakete geordert werden. Ist hier bereits die deutsche Konzernmutter oder jemand aus deren Umfeld aktiv? Witziges Detail am Rande: Bei einem Merger mit Biodel könnte Boehringer sogar bestens mit dem bisherigen Börsenkürzel BIOD (Boehringer Ingelheim Office of Diabetes) leben.

10. Das Momentum rückt näher

Letztendlich ist es relativ egal, wer sich mit Biodel zusammenschließt, um so den schnellen und günstigen Weg an die Börse zu finden und Synergiepotenziale auszuschöpfen - die Aktie dürfte sich schnell vervielfachen, wie etliche Vergleichsfälle zeigen. Schon seit Jahresbeginn werden ganz offensichtlich still und leise massenweise Biodel-Aktien aufgesaugt, ohne dabei größeres Aufsehen zu erregen und unnötigerweise Zocker und Charttrader auf den Plan zu rufen. Man muss kein ganz großer Börsenprofi sein, um zu erkennen, dass mit geringen Stückzahlen gebremst und mit größeren Stückzahlen gedeckelt wird. Gerne werden hierbei auch überflüssig platzierte Stops unwissender Anleger ausgelöst. Schlussendlich ist es logisch, dass der Kurs auch quasi von alleine den Weg nach oben sucht, denn selbst bei einer - für uns völlig undenkbaren - Nullbewertung der klinischen Assets sowie der laufenden Unilife-Klage, wäre die Aktie fundamental bei über 0,50 USD hervorragend durch Cash abgesichert. Da die Verkaufsbereitschaft der bestehenden Aktionäre sichtlich sinkt, dürfte eine Kursexplosion unabhängig vom Merger immer näher rücken.

Interessenkonflikt

Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Biodel und hat – wie andere Aktionäre auch – eventuell die Absicht, diese – auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Für diesen Beitrag redaktionell verantwortlich ist der Autor als freiberuflicher Journalist. Bitte beachten Sie unseren vollständigen Haftungsausschluss und weitere Hinweise gemäß §34b Abs. 1 WpHG in Verbindung mit FinAnV (Deutschland) unter: sharedeals.de/haftungsausschluss.