Steinhoff: Erholt sich der Kurs diese Woche auf 2 Euro?

Am morgigen Dienstag dürfte sich das Schicksal des niederländisch-südafrikanischen Möbel- und Handelsgiganten Steinhoff (WKN: A14XB9) entscheiden. Immer mehr Anzeichen sprechen dafür, dass dem Konzern die Wende gelingen könnte und die Zahlungsunfähigkeit vermieden wird.

Steinhoffs letzte Bilanzen, zumindest bis ins Geschäftsjahr 2016 zurückreichend, sind falsch und müssen korrigiert werden. So viel steht mittlerweile fest. Offiziell geht es um zweifelhafte europäische Assets im Wert von 6 Millliarden Euro. Das allein dürfte den Konzern nicht zu Fall bringen, so lange man Geld verdient. Steinhoff wäre nicht das erste große Börsenunternehmen, das einen großen Bilanzskandal übersteht und sich mittelfristig wieder gut von den Turbulenzen erholt. Anleger dürfen darauf spekulieren, mit der Aktie ein echtes Schnäppchen zu machen.

Basis für positive Verhandlungen geschaffen

Trotz des nach wie vor gegebenen Risikos, dass Steinhoffs Bilanzlöcher noch weitaus größer sind als befürchtet und die finanzierenden Banken ihre Kredite kurzfristig fällig stellen könnten, gibt es mittlerweile reihenweise gute Gründe, die auf eine Stabilisierung der Holding hindeuten. Wir nennen im Folgenden zehn Argumente dafür, dass Steinhoff die Wende gelingen wird:

1. Steinhoff ist groß und (vermutlich) profitabel

Die Steinhoff-Gruppe ist mit ihren 130.000 Mitarbeitern und mehr als 40 etablierten Marken einer der größten Handelskonzerne der Welt. Die zu korrigierende Halbjahresbilanz wies für die ersten sechs Monate des zurückliegenden Geschäftsjahres 10,2 Milliarden Euro Umsatz und einen operativen Gewinn von 903 Millionen Euro aus. Unter dem Strich wurden 711 Millionen Euro Nettogewinn verbucht. Profitable, erfolgreiche Geschäfte innerhalb des Konzerns wurden zuletzt nochmal mehrfach von Steinhoff bestätigt. Auch wenn alte Zahlen korrigiert werden müssen: Steinhoff dürfte nach wie vor Geld verdienen.

2. Positiver Cashflow trotz Dividende

Die Tatsache, dass Steinhoff im ersten Fiskalhalbjahr Dividenden von insgesamt 637 Millionen Euro gezahlt und dennoch einen positiven operativen Nettocashflow von 13 Millionen Euro verbucht hat, spricht für die Profitabilität des Konzerns - unabhängig geschönter Bilanzen. Denn: Wenn aus dem täglichen Betrieb mehr Geld reinkommt als rausfließt, ist das ein klares Zeichen gesunder Geschäfte.

3. Zweifelhafte Assets machen "nur" 17% der Aktiva aus

Laut Steinhoff werden 6 Milliarden Euro an europäischen Assets auf ihre Werthaltigkeit überprüft und könnten möglicherweise abgeschrieben werden. Das ist ein ordentlicher Batzen, der jedoch nur 17% der gesamten Aktiva des Konzerns in Höhe von 34,67 Milliarden Euro per Halbjahresabschluss ausmacht.

4. Eigenkapitalpolster ist dick

Mit zuletzt 16,64 Milliarden Euro ausgewiesenem Eigenkapital dürfte Steinhoff auch einen größeren Bilanzskandal beziehungsweise Abschreibungen über mehrere Milliarden Euro überstehen und keine bilanzielle Überschuldung fürchten müssen. Damit wäre dieser mögliche Insolvenzgrund schon mal vom Tisch. Es bleibt die Frage nach der Zahlungsfähigkeit.

5. Kurzfristiger Liquiditätsbedarf unklar, aber voraussichtlich zu managen

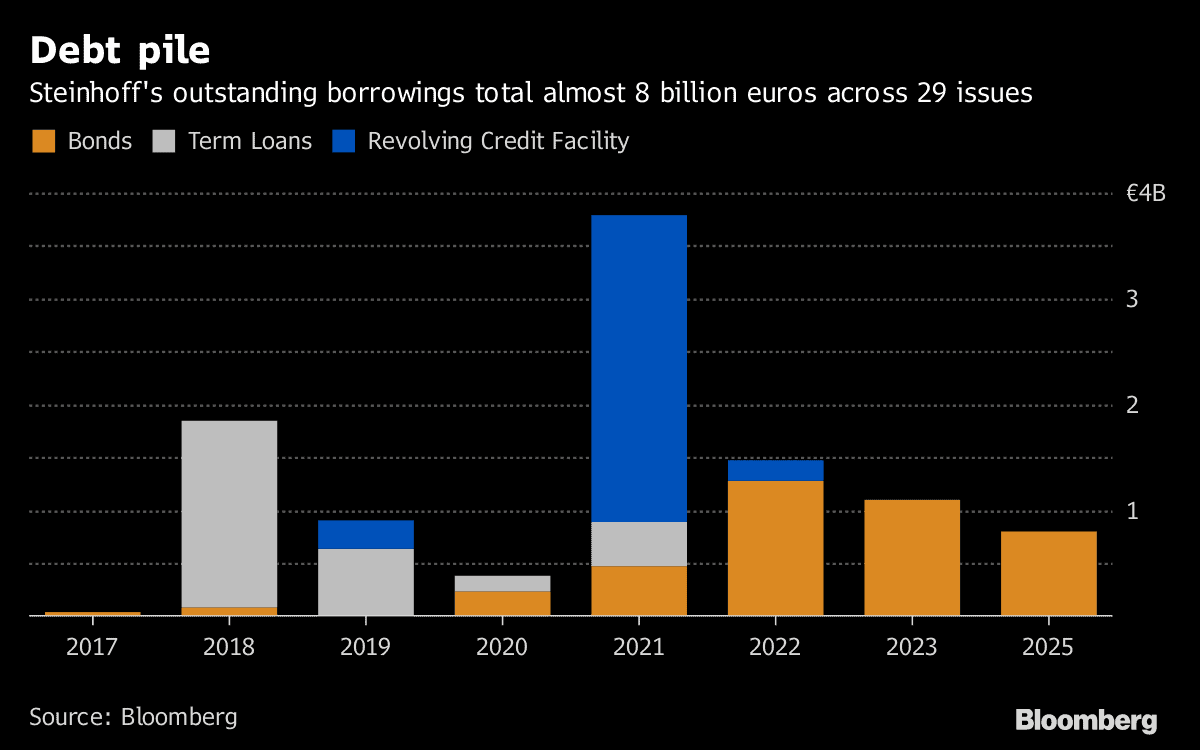

Unklarheit herrscht derzeit, wie hoch der kurzfristige Liquiditätsbedarf des Konzerns ist, um fällige Kredite zurückzuzahlen. Laut der untenstehenden Bloomberg-Grafik würde erst im Jahr 2021 der eindeutig größte Betrag zur Rückzahlung anstehen. Anscheinend wird angesichts der neuen Situation nun aber auf eine kurzfristige Tilgung der Schulden bestanden. Bloomberg spricht von einer revolvierenden Kreditlinie über 2,9 Milliarden Euro.

6. Erste Banken signalisierten bereits Unterstützung

Anfang der Woche sickerte die Information durch, wonach erste Banken ihre Bereitschaft signalisiert hätten, Steinhoff mehr Zeit bei der Rückführung von mehr als 1 Milliarde Euro Kredit zur Verfügung zu stellen. Das würde den kurzfristigen Liquiditätsbedarf weiter reduzieren.

7. Steinhoff schafft Vertrauen

Der Konzern tut alles dafür, das verlorene Vertrauen seiner Geldgeber zurückzugewinnen. Hierfür wurden renommierte und unabhängige Prüfer verpflichtet, die Corporate Governance gestärkt und mit Heather Sonn eine als integer geltende, angesehene ehemalige Investmentbankerin in den Chefsessel bestellt. Im Vorfeld der Gespräche mit den Banken dürfte das eine bedeutende Maßnahme gewesen sein.

8. Steinhoff verkauft Beteiligungen an Randgeschäften

Um die Kasse zu füllen und Schulden abbauen zu können, kündigte Steinhoff Anfang des Monats die Veräußerung von Randgeschäften an, womit man mindestens eine Milliarde Euro in die Kasse spülen wolle. In einem ersten Schritt hat Steinhoff seinen Anteil an der börsennotierten PSG Group von 25,5% auf 16% reduziert und damit 293 Millionen Euro erlöst. Der restliche Anteil hätte aktuell einen Gegenwert von 533 Millionen Euro. Auch der Verkauf des 39%-Anteils am ebenfalls börsengehandelten Industriekonzern KAP steht im Raum.

9. Noch eine Milliarde im Anmarsch

Wie Freitag bekannt wurde, ist Steinhoffs hochprofitable Afrika-Tochter derzeit im Prozess, ihr von der Mutter gewährtes Darlehen über umgerechnet 1,02 Milliarden Euro zurückzuführen. Dies würde die Liquidtät der Holding nochmals erheblich verbessern und die Banken vermutlich weiter besänftigen.

10. Für den Fall der Fälle: Verkauf von Steinhoff Africa Retail

Während die zuvor beschriebenen Maßnahmen aus unserer Sicht bereits ausreichen sollten, um selbst bei einer kurzfristigen Kündigung der revolvierenden Kreditlinie zahlungsfähig zu bleiben, hätte Steinhoff für den Fall der Fälle auch noch die Option, seine fast 80% an Steinhoff Africa Retail zu veräußern. Die Afrika-Tochter hatte kürzlich testierte Rekordzahlen veröffentlicht und wird an der Börse aktuell mit einem Wert von umgerechnet rund 4 Milliarden Euro gehandelt.

Fazit

Trotz eines möglicherweise gewaltigen Bilanzlochs spricht derzeit wenig für einen Kollaps des gesamten Konzerns. In Verbindung mit der schon zuvor vorhandenen Liquidität (3,1 Milliarden Euro laut Halbjahresbilanz) sollte Steinhoff in der Lage sein, kurzfristigen finanziellen Verpflichtungen nachzukommen und für Stabilität zu sorgen. Die schon eingeleiteten Maßnahmen sollten das Vertrauen der Banken stärken. An einer Insolvenz dürften auch die Geldgeber kein Interesse haben, da sie so möglicherweise noch länger auf ihr Geld warten und stark negative Auswirkungen auf das operative Geschäft befürchten müssten.

Unsere Prognose geht daher in Richtung einer Trendwende für den Konzern und den - auch durch Zwangsverkäufe verpfändeter Aktienpositionen - extrem in Mitleidenschaft gezogenen Aktienkurs, der sich bei einer Einigung mit den Banken zumindest wieder schnell in einer Region um 2 Euro ansiedeln könnte - ein Aufschlag von fast +300% auf den letzten Kurs.

Besuchen Sie die kommenden Tage unbedingt regelmäßig unseren Live Chat, um über die neuesten Entwicklungen schneller als die Masse informiert zu werden und zeitnah reagieren zu können.

Interessenkonflikt: Der Autor dieser Publikation hält zum Zeitpunkt der Veröffentlichung Aktien des hier besprochenen Unternehmens Steinhoff International Holdings und hat die Absicht, diese je nach Marktsituation – auch kurzfristig – zu veräußern und könnte dabei insbesondere von erhöhter Handelsliquidität profitieren. Hierdurch besteht konkret und eindeutig ein Interessenkonflikt. Bitte beachten Sie unseren vollständigen Haftungsausschluss.