The Platform Group: +56,33% in 2024 – das sind die Gründe!

Die Aktie von The Platform Group (WKN: A2QEFA) hat seit Jahresanfang mit einem Kursgewinn von +56,33 % geglänzt. Was treibt dieses derzeit nur bei Kennern der deutschen Nebenwerte bekannte Papier jetzt so stark an? Und lohnt sich nach dem Anstieg noch der Einstieg?

Nahezu unbekannte neue Investmentstory

Der Konferenzraum auf der Herbstkonferenz 2023 in Frankfurt war beachtlich gefüllt, als Dominik Benner den anwesenden Analysten, Fondsmanagern und Vermögensverwaltern seine Vision der damals noch börsennotierten fashionette AG verkündete. Vom IPO-Preis von 31 € im Jahr 2021 sind nur noch ganze 7 € Aktienkurs übrig geblieben. Die Aktie wurde von Börsianern gemieden, wie der Teufel das Weihwasser meidet.

Benner hat seine Chance beim Schopfe gepackt und mittels Reverse Merger wenige Wochen nach dieser Investmentkonferenz seine Gesellschaft namens The Platform Group in die fashionette AG eingebracht und diese umfirmiert. Aus einem reinen Online-Luxusbekleidungshändler wurde über Nacht ein softwarebasierter E-Commerce Plattformbetreiber mit Marktplätzen ähnlich wie Amazon. Der Startschuss für eine neue Erfolgsbörsenstory wurde gegeben.

Doch nur wenige Investoren haben diese Wandlung wirklich bemerkt und wahrgenommen und auch mal mit dem spitzen Bleistift gerechnet. Zum Zahlenwerk aber gleich noch mehr. Benner, der als CEO der neuen The Platform Group fungiert, führt nunmehr seit 2012 in fünfter Generation die Geschicke des Unternehmens, dessen Geschichte bis ins Jahr 1882 mit der Gründung eines Geschäfts für Schuh- und Manufakturwaren zurückreicht. 2023 konnte dann ein neuer Marker in diese wahrlich beachtliche Firmenhistorie mit der Börsennotiz gesetzt werden.

Komplette Wandlung vollzogen

Andächtig lauschten damals viele meiner Kollegen den Ausführungen vom CEO, wofür The Platform Group steht und was sie ist. Die Gesellschaft ist eine Gruppe von Online-Plattformen in verschiedenen Industrien mit der Mission, stationäre, engagierte Händler und natürlich auch Kunden für die Onlineplattformen zu gewinnen.

Das geschieht insbesondere durch die starke eigene Software, die auf die Plattformen optimal zugeschnitten ist und so Synergieeffekte zwischen den einzelnen Plattformen zulässt. Seit Anfang dieses Jahres wurden bereits einige Übernahmen wie zum Beispiel Hood.de und Avocadostore erfolgreich vollzogen. Weitere Übernahmen befinden sich in Due Diligence Verhandlungen und könnten jederzeit kurz vor Abschluss stehen.

Diese hat Benner erst kürzlich erneut auf einer Investmentkonferenz kurz angerissen und dort auch erwähnt, dass in den derzeitigen Prognosen für das Jahr 2024 diese Übernahmen noch überhaupt nicht enthalten sind. Eine Prognoseanpassung dürfte somit sicherlich in absehbarer Zeit anstehen.

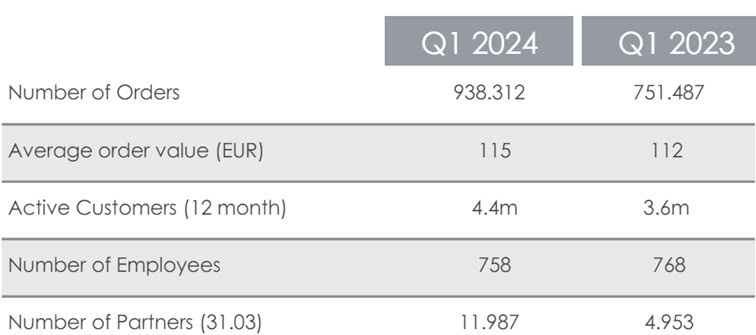

Das Unternehmen besticht also durch eine hohe Anzahl an M&A-Aktivitäten, wodurch die Anzahl an Shops, Kunden und vor allem über die Plattformen erfolgten Bruttowarenvolumen/Gross Merchandise Volume (kurz GMV genannt) stetig steigen können. So konnte die Anzahl der Partner auf den Plattformen von 2023 von 4.953 Partnern bis Ende März 2024 – auch durch die getätigten Übernahmen – auf über 11.987 Partner gesteigert werden.

Rekordzahlen = Rekordbewertung?

Angesichts des starken Wachstums der Anzahl an Partnern und dahineinhergehend vieler neuer Kunden, die durch die eigene Software auch auf die anderen hauseigenen Plattformen geschickt gelenkt werden können, wundert es mich nun nicht, dass der Aktienkurs seit Jahresanfang und vor allem nach der Präsentation der Kennzahlen zum 1. Quartal 2024 mächtig Gas gegeben hat.

Quelle: Präsentation zu den Q1. Quartalszahlen 2024 des Unternehmens

Der Nettoumsatz konnte demnach von 84,2 Millionen € auf 107,9 Millionen € gesteigert werden. Das EPS lag bei 0,65 €, wohlgemerkt nur für das 1. Quartal und bei einem Aktienkurs von gerade mal um 10 €.

Die deutlichen Verbesserungen der Kennzahlen, insbesondere bei der Anzahl der Orders einhergehend mit der höheren durchschnittlichen Warenkorbgröße, sind ein Beleg für die richtige Strategie. Durch die weiteren Zukäufe sehe ich deutliches Steigerungspotenzial für die zweite Jahreshälfte, wenn es gelingt, tatsächlich die bestehenden Kunden von den jeweiligen Plattformen auch für Geschäftsanbahnungen auf den anderen Plattformen zu gewinnen.

Niedrige Bewertung, woran liegt`s?

Grundsätzlich zeigt sich das Geschäftsmodell als sehr robust. Benner, ein Fachmann in M&A Aktivitäten, schlägt dann zu, wenn alle anderen die Finger davonlassen. So kauft er Unternehmen deutlich unter Marktwert ein.

Bei einer Vielzahl an Übernahmen besteht das Risiko, dass die Bilanz mit zu viel Goodwill aufgeblasen wird und irgendwann bilanziell die Luft rausgelassen werden muss. Ganz anders sieht die Bilanz von The Platform Group aus. Hier sehen wir sogar Badwill und sie ist damit eine der ganz wenigen Firmen am Markt, wo das bereinigte EBITDA schlechter ist als das EBITDA.

Das liegt daran, dass die Firmen deutlich unter Marktwert übernommen werden und dadurch eben zusätzliche Potenziale in der Aktie schlummern. Normalerweise kaschieren insbesondere Internetunternehmen ihre schlechten Zahlen, indem sie das um Kosten bereinigte EBITDA veröffentlichen, hier ist es exakt anders herum. Das bereinigte EBITDA sieht schlechter aus als das echte EBITDA.

Des Weiteren sind viele Datenbanken bis heute nicht auf die neue Ausrichtung umgestellt. Egal, wo ich geschaut habe, nirgendwo waren die Angaben exakt richtig. Einige Anbieter zeigen bei der WKN sogar noch die fashionette auf, ein Geschäftsmodell, welches ich auch Mitte 2024 nicht als Einzelaktie in meinem Depot haben möchte.

Falsche Zahlen überall

Falsche Aktienstückzahlen, Umsatz- und Gewinnangaben finden sich ebenso bei Banken, Brokern und auch auf Finanzseiten. Somit haben Anleger kaum die Chance, sich einen echten Eindruck von den wahren Geschäftsaussichten, den Chancen und vor allem dem Gewinnpotenzial zu machen. Wer also weiß, dass hinter der Gesellschaft mittlerweile etwas ganz anderes steckt, dass die Umsätze und Gewinne anders aussehen, als viele Finanzwebseiten aufzeigen, der hat einen Wissensvorsprung.

Teilnehmer der Investmentkonferenzen und vom Capital Markets Day, der am Dienstag, 11. Juni, stattfinden wird, haben einen Informationsvorsprung vor allen anderen. Deswegen könnten bereits am Dienstag neue Kursimpulse erfolgen.

Von diesen würde der CEO am meisten profitieren. Laut Webseite befinden sich rund 70,1 % der Anteile im eigenen Besitz.

Quelle: Screenshot Sesearchreport Bankhaus Metzler

Das Bankhaus Metzler und auch M.M. Warburg haben jetzt im Juni frische Analystenreports veröffentlicht und sehen das faire Kursziel derzeit bei 11 bzw. sogar 13 €.

The Platform Group vorgestellt

The Platform Group vorgestellt

- The Platform Group AG ist ein Software-Unternehmen, welches in zahlreichen Branchen Plattformlösungen betreibt.

- Über 11.800 Partner sind, stand März 2024, auf den Plattformen aktiv.

- Die Umsatzprognose für 2024 liegt derzeit bei 480 bis 500 Millionen €.

- Ursprünglich im stationären Schuhhandel gestartet, bietet die TPG ihren Partnern mittlerweile softwarebasierte Plattformlösungen, insbesondere für Händler, an, für die sich ein umfangreicher und aufwendiger eigener Online-Shop nicht lohnen würde.

- Der Hauptsitz des Konzerns ist im Schloss Elbroich in Düsseldorf.

- Die Aktie des Unternehmens ist an der Börse aktuell mit rund 200 Millionen € bewertet.

The Platform Group-Aktie: Jetzt diskutieren!

The Platform Group-Aktie: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen Live Chat, dem Börsen-Forum der neuen Generation.

Interessenkonflikt: Ein Interessenkonflikt besteht darin, dass der Herausgeber für seine Berichterstattung über The Platform Group vom Unternehmen vergütet wurde.

Mitarbeiter des Herausgebers sowie der Herausgeber können selbst Aktien des besprochenen Unternehmens The Platform Group halten, diese jederzeit veräußern und dabei von erhöhter Handelsliquidität profitieren können. Somit besteht konkret und eindeutig ein Interessenkonflikt. Der Autor hält zum Zeitpunkt der Veröffentlichung dieses Beitrags keine Aktien des besprochenen Unternehmens.