Vonovia: Solide Zahlen – und viele Fragen offen

Auch wenn die neuen Zahlen von Vonovia (WKN: A1ML7J) erfreulich sind und die Aktie heute positiv reagiert, sind die wirklich dominanten, strategischen Themen von großer Unsicherheit dominiert. Rein operativ läuft es hingegen rund im größten deutschen Wohnungskonzern.

Vonovia mit Sitz in Bochum verwaltet und vermietet Wohnungen in Deutschland, Österreich und Schweden. Durch die Übernahmen des Konkurrenten Deutsche Wohnen ist das Unternehmen zum größten Immobilienkonzern Europas avanciert mit über 550.000 Wohneinheiten. Der Börsenwert des DAX-Konzerns liegt derzeit bei 22 Milliarden €.

Vorsichtige Prognose 2023 eingepreist

Wenig überraschend ist die Ankündigung des Managements, dass die wichtigste Kennzahl des Unternehmens – die „Funds from Operations“ (FFO) – nächstes Jahr leicht sinken werden. Das wird dann vermutlich auch die Dividende für das Geschäftsjahr 2023 proportional betreffen, da sich diese an den FFO orientiert.

Das Management zitiert steigende Zinsen als Ursache. Daneben ist aber auch der derzeitige beabsichtigte Verkauf von Wohnungen natürlich dafür verantwortlich, dass die Erträge etwas niedriger ausfallen werden.

Positiv ist zu erwähnen, dass die aus dem Zusammenschluss mit der Deutsche Wohnen erwarteten Synergien ab 2024 knapp 30% höher ausfallen sollen als erwartet. Die zusätzlichen Einsparungen von 30 Millionen € sind ein willkommener Gegeneffekt zu voraussichtlich steigenden Zinszahlungen.

Wie begegnet Vonovia den Herausforderungen?

Letztendlich interessieren sich Anleger derzeit kaum für das aktuelle Zahlenwerk. Der Markt hat den Blick voll auf die Jahre 2023 bis 2025 gerichtet, die eine Herausforderung sein werden. Und hier ist das Management der hohen Schulden mit Abstand oberste Priorität.

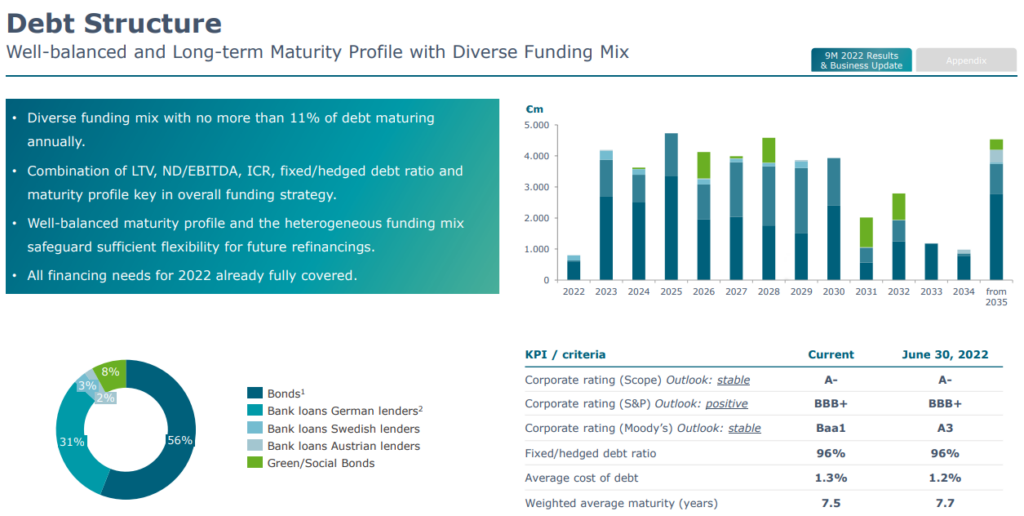

Knapp vier Milliarden € Schulden werden in den kommenden Jahren fällig und müssen theoretisch verlängert werden. Bei einem FFO von 2 Milliarden € pro Jahr, der zu rund 70% ausgeschüttet wird, reichen die operativen Erträge eindeutig nicht. Im Gegenteil: Inklusive geplanter Investitionen stünde eigentlich eine geringe Nettoverschuldung an. Würde eine Neuverschuldung zwei Prozentpunkte teurer werden, würde sich alleine hieraus eine neue jährliche Belastung von 80 Millionen € Zinsen oder rund 4% des FFO ergeben.

Zwar sind diese von der Steuer absetzbar und ein bis zwei Jahre kann die Firma die Problematik abfedern. Doch nach fünf Jahren würde sich die Mehrbelastung schon auf 400 Millionen € summieren – ein bedeutender Teil des Cashflows.

Da Mieten grundsätzlich nur langsam steigen, werden zahlreiche Mietspiegel zwar auf absehbare Zeit Erhöhungen zulassen. Doch das wird nicht reichen, um diese Mehrbelastung zu kompensieren. Trotzdem ist positiv, dass das Management nächstes Jahr höhere Mietsteigerungen als in 2022 erwartet.

Verkäufe schleppend, aber deutlich über Fair Value

Das Management möchte aus diesen offensichtlichen Gründen so wenig Schulden wie möglich verlängern. Günstigere, besicherte Anleihen sollen hingegen verlängert werden. Zum Abbau soll ein Teil des Portfolios verkauft werden, auch über Einzelverkäufe. Und genau hier haperte es im vergangenen Quartal. Statt wie zuletzt 2.500 Wohnungen wurden nur rund 1.700 verkauft. Beachtlich ist allerdings, dass diese Transaktionen trotz der bereits angezogenen Zinsen satte 43,9% über dem Buchwert stattfanden.

Tempo und Volumen reichen hier derzeit nicht aus, doch die anhaltenden Aufschläge auf die anscheinend sehr konservativen Buchwerte sind äußerst positiv zu sehen. Bei einem Kurs-Buchwert-Verhältnis von nur 0,5 wären selbst saftige Abschläge aus Sicht heutiger Aktionäre zu vertragen und positiv.

Fantasie durch Verwaltungsgeschäft?

Langfristig sehe ich einen sehr spannenden Hebel für Vonovia im Geschäft der Wohnungsverwaltung. Das Unternehmen ist der mit Abstand größte Konzern und ermöglicht heute schon seinen Mietern zahlreiche Prozesse in komplett digitaler Form. Das ließe sich als eigenständiges Geschäftsmodell verstärkt ausrollen. Doch kurzfristig bestimmen Bedenken über die Schuldensituation und Sorge vor Verwässerung das Bild.

Persönlich bin ich in Vonovia investiert und der Meinung, dass der gefallene Kurs die bestehenden Herausforderungen mehr als überkompensiert. Zweifelsfrei werden die nächsten Jahre nicht einfach, doch ein diversifiziertes Portfolio an Wohnungen zu 50% vom Buchwert (während das Unternehmen die Wohnungen 40% über dem Buchwert verkauft) ist aus meiner Sicht sehr attraktiv und selbst eine Verwässerung ist mittlerweile mehr als eingepreist. Das Management möchte diese um jeden Preis verhindern.

Die Reduzierung der Verschuldung ist hier bedeutend, denn wenn dieser Schritt gelingt, bleiben die sogenannten Covenants der Schulden in einem gesunden Verhältnis und frisches Eigenkapital wird nicht notwendig.

Die auf 2% deutlich gefallene Leerstandsquote zeigt klar: Abgesehen von Wohnungen, die modernisiert werden, herrscht praktisch „Vollvermietung“. Der Konzern ist an den richtigen Orten investiert und wird in den kommenden Jahren von der akuten Wohnungsnot profitieren. Der sich derzeit abzeichnende Investitionsstopp in der Branche wird diese Entwicklung nur verschärfen.

Vonovia-Aktie: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen Live Chat, dem Forum der neuen Generation für die Vonovia-Aktie.

Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!