Warum man jetzt in Rohstoff-Aktien anlegen sollte!

Die Entwicklungen am Kapitalmarkt lassen aufmerksame Investoren hellhörig werden. Während die führenden Tech-Konzerne wie Tesla (WKN: A1CX3T), Apple (WKN: 865985) oder Microsoft (WKN: BILL) planen, gigantische Summen in die Expansion und den Ausbau der Kapazitäten zu investieren, verfolgen Rohstoffunternehmen eine andere Agenda. BHP Billiton (WKN: 863578), ExxonMobil (WKN: 852549) sowie Chevron (WKN: 852552) halten ihre Investitionsmittel zurück.

Unter frenetischem Jubel ihrer Investoren streben die größten Technologiewerte des S&P 500 in den kommenden Jahren gigantische Investitionsausgaben an. Bis 2022 erwartet die Hälfte der Unternehmen, dass sie ihre Investitionen um ein Zehntel erhöhen werden. Auch Apple setzt über die kommenden fünf Jahre Investitionen in Höhe von rund 430 Milliarden US$ an.

Anders als in der Technologiebranche herrscht im Rohstoff- und Energiesektor eine Investitionsflaute. Vor allem im Rahmen der Energiewende schwindet die allgemeine Anlagebereitschaft in Energieunternehmen. Den branchenfremden Anleger mag dies abschrecken, doch für aufmerksame Investoren ergeben sich daraus attraktive Chancen.

Traditionell steigen viele Sektoren, vor allem die Rohstoffaktien, in einer Phase mit niedrigen Investitionen stets um ein Vielfaches stärker als in Phasen, in denen die Investitionen sprudeln und die Anleger euphorisch sind.

Rohstoffe profitieren von massiven Unterinvestitionen

Die Tech-Giganten setzten auf Wachstum und Kapazitäten-Ausbau, um ihr Angebot der Nachfrage anzupassen. So entstehen keine Engpässe in der Lieferkette.

Doch Bergbauunternehmen wie BHP und Ölförderer wie ExxonMobil und Chevron begrenzen ihre Investitionsausgaben. Statt dem Nachfragedruck entgegenzukommen, setzen die Rohstoff-Riesen diszipliniert auf Kontinuität. BHP hat bestätigt, die Produktion von Eisenerz im kommenden Jahr nicht signifikant zu erhöhen, und die Ölförderer ExxonMobil sowie Chevron kürzen sogar ihre Investitionsbudgets deutlich.

Massive Engpässe bei Öl und Energie sind schon real

ExxonMobil prognostiziert für das laufende Jahr Gesamtinvestitionen zwischen 16 und 19 Milliarden US$. Ein deutlicher Rückgang im Vergleich zu den Vorjahren. Für 2022 bis 2025 soll ein Investitionsniveau von 20 bis 25 Milliarden US$ eingehalten werden, gute zehn Milliarden weniger als bislang erwartet.

Auch der Konkurrent Chevron strebt bis zum Jahre 2025 nur 14 bis 16 Milliarden US$ an Investitionen an. Als sich der Ölpreis 2014 vergleichsweise nahe der 100-Dollar-Marke pro Barrel befand, waren Chevrons Ausgaben rund doppelt so hoch.

Rekordgewinne bei Exxon und Chevron

Der Gewinn- und Dividendenentwicklung gefällt diese Konstellation ausgesprochen gut.

Die US-Ölriesen Exxon und Chevron erzielten dank steigender Nachfrage nach Kunststoffen, die auch deutsche Aktien wie BASF und Covestro beflügelten, vor allem aber wegen Energiepreisen ihre besten Ergebnisse seit dem Ausbruch der Pandemie.

- Exxon meldete für das 2. Quartal einen Gewinn von 4,69 Milliarden US$, das beste Quartal seit Ende 2019.

- Chevron erzielte mit 3,1 Milliarden US$ den höchsten Nettogewinn seit Anfang 2020.

- BP erhöhte letzte Woche seine Dividende um fast 40%.

- BASF rechnet dieses Jahr mit einem Betriebsgewinn vor Sondereinflüssen, der sich auf 7,0-7,5 Milliarden € verdoppeln soll.

Investieren Sie, wo es sonst niemand tut!

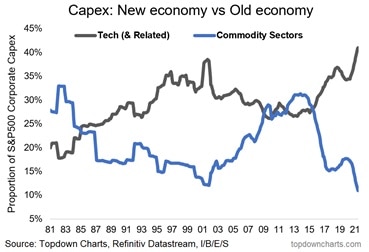

Die Investitionen von Rohstoffunternehmen im S&P 500 befinden sich auf einem Rekordtief im Vergleich zum Gesamtindex. Der Technologiesektor macht derzeit rund 40% der Investitionen im S&P 500 aus, so viel wie seit Jahrzehnten nicht mehr.

Kapitalinvestitionen Technologie vs. Rohstoffe:

Würde der Verbrauch der fossilen Energien tatsächlich rückläufig sein, wäre ein solcher Investitionsrückgang kein Problem für die Preisstabilität. Jedoch ist dies nicht der Fall. Laut der Internationalen Energieagentur wird der Erdöl- sowie der Erdgasverbrauch bis 2050 stetig steigen.

Der Kontrast der Rohstoffunternehmen zu anderen Bereichen der Wirtschaft verschärft sich deutlich. Ein steigender Verbrauch in Kombination mit rückläufiger Produktion dürfte jedoch eine flotte Preisdynamik bei den fossilen Brennstoffen entfalten und auch den Produzenten entsprechend in die Karten spielen.

Auf die Ruhe folgt der Sturm

Tatsächlich folgte auf jede Phase mit Unterinvestitionen in einer lebenswichtigen Branche wie dem Rohstoffsektor stets eine brachiale Erholung, die Anlegern Höchstrenditen ermöglichte. Umgekehrt folgt auf eine Phase mit Überinvestitionen immer ein Zyklus, der unter dem Strich verhaltene Renditen bedeutet.

Die richtige Sektor-Allokation ist extrem wichtig

Meine Meinung: Es wird auch dieses mal so sein wie vor 20 Jahren. Damals erreichten Technologiewerte ihren Höchstpunkt und die Renditen fielen danach mehr als zehn Jahre in den Keller. Selbst erfolgreiche Unternehmen wie Microsoft mussten nach dem Jahr 2000 und bis 2008 bis zu -70% Kursrückgang verdauen, während sich die Aktien des australischen Bergbaukonzerns BHP Group von 10 auf 80 US$ +700% verteuerten.

Für erfolgreiche Anleger war es rückblickend darum viel wichtiger, die Sektorgewichtung zu treffen, als den nächsten Bärenmarkt oder Crash vorherzusehen.

Schlussendlich werden mit dem Investitionseinbruch in jenen Sektoren die Weichen für einen neuen Aufwärtszyklus gestellt.

Selbst die größten Optimisten für Wachstumsaktien und Technologiewerte sollten sich vor einem möglichen Abschwung-Zyklus absichern, indem sie jetzt mindestens 5-10% ihres Depots in Rohstoff-Werte umschichten.

Wenn Sie von der Kraft dieser Zyklen überzeugt sind, dürfen Sie hier auch gerne mehr und in den nächsten Jahren im Schnitt bis zu einem Drittel Ihres Kapitals in Rohstoff-Aktien anlegen, ohne schlaflose Nächte zu bekommen.

Die Bewertungen von Rohstoff- und Energieunternehmen sind trotz starker Fundamentaldaten noch gedämpft. Teilweise durch den sich rasch verbreitenden Trend der erneuerbaren Energien. Doch wie man es dreht und wendet, die Nachfrage nach fossilen Energien wird vorläufig weiter steigen und bald schon neue Rekorde brechen.

PLUS-Leser kassieren die dicksten Rohstoff-Dividenden

Für jene Investoren die sich wohlwissend dem allgemeinen Trend widersetzen wollen, gibt es noch einige Schnäppchen zu machen. Vor allem russische Ölförderer werden noch mit großem Abschlag gehandelt.

Im PLUS erfahren Sie von mir, welche Aktien zu den Gewinnern zählen.

Seit Monaten habe ich darum meine Anlagestrategie stark an hohen und nachhaltigen Dividendenzahlern ausgerichtet, die außerdem ein Mindestkurspotenzial von +100% aufweisen müssen.

Mit dieser Geschwindigkeit verdoppeln PLUS-Leser regelmäßig ihr Kapital.

In meiner jüngsten Wochenausgabe habe ich Anlegern noch einmal die aussichtsreichsten Aktien mit den höchsten Dividendenpotenzialen aufgezeigt. Die Aktien eines chinesischen Baustoffherstellers werden nächstes Jahr voraussichtlich eine Dividendenrendite von 14% ausschütten.

In der jüngsten Wochenausgabe habe ich Ihnen die 10 stärksten Dividendenzahler für 2022 übersichtlich aufgeführt. Diese weisen mit einer durchschnittlichen Dividendenrendite von exakt 10% die höchsten Dividendenchancen auf, die sich ein Investor nur wünschen kann.

Mit einem Kauf liegen Sie 3-4 Mal über der Dividendenrendite des Marktes und locker 10 Mal über der Verzinsung von Staatsanleihen.

Den Namen meiner satten Dividendenzahler erfahren Sie ab heute im PLUS:

Abonnieren Sie heute mein Premium-Produkt Goldherz PLUS

Sie erhalten sofort Zugriff auf das Archiv mit allen wichtigen Analysen, wie Sie die Inflation besiegen. Ich schicke Ihnen gleich mit Ihrer Anmeldung einen weiteren knapp 90 Seiten starken Brandreport zum Thema Öl- und Energieaktien, der Ihnen außer weiteren Anlageideen das Basiswissen vermittelt, das Sie für Ihre Aktienauswahl brauchen.

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!