Business Development Companies – kurz BDCs – erfreuen sich großer Beliebtheit bei US-Anlegern, die auf hohe, regelmäßige Dividenden aus sind. Nicht selten besitzen BDCs eine Dividenden-Rendite von 10% oder mehr. Auch für deutsche Anleger, die regelmäßige Ausschüttungen erhalten möchten, können BDC-Aktien eine hervorragende Anlage sein. Dass BDCs als Anlageform in Deutschland noch nicht weit verbreitet sind, liegt vermutlich daran, dass ihr Geschäftsmodell hierzulande noch nicht bekannt genug ist.

Das Wichtigste in aller Kürze

Das Wichtigste in aller Kürze

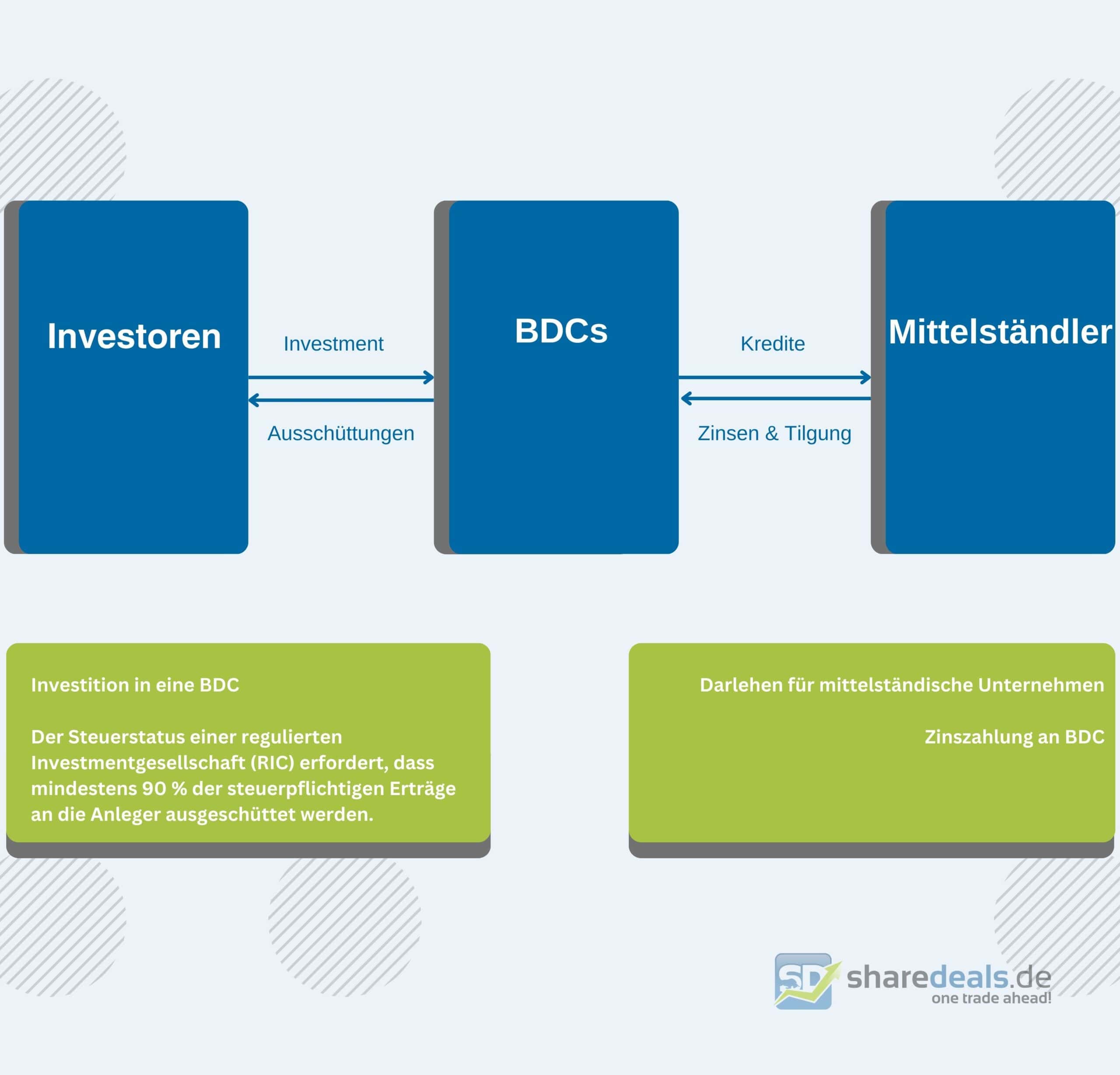

- Eine Business Development Company vergibt zumeist besicherte Kredite an kleine und mittelständische Unternehmen. Über börsennotierte BDC-Aktien können auch Privatanleger in diese ansonsten schwer zugängliche Asset-Klasse investieren

- BDC-Aktien sind insbesondere für Anleger interessant, die regelmäßiges Einkommen aus ihren Anlagen ziehen wollen. Denn BDCs besitzen eine überdurchschnittlich hohe Dividenden-Rendite, da sie nahezu ihr gesamtes steuerbares Einkommen als Dividende ausschütten.

- Wichtige Kriterien bei der Auswahl von BDC-Aktien sind zum Beispiel die aktuelle Bewertung im Vergleich zum NAV, die Nachhaltigkeit der Dividenden-Zahlungen, die historische Performance oder die Frage, ob ein BDC nur extern oder intern gemanagt wird.

- Interessierte Anleger können in den BDC-Sektor sowohl über ETFs als auch Einzelanlagen investieren. Welche Variante vorteilhafter ist, hängt vom Anlagebetrag und den individuellen Anlagewünschen ab.

- Grundsätzlich sind BDCs eine wertvolle Depotergänzung für Anleger, die auf regelmäßige Einkommensströme von der Börse setzen. Als börsennotierte Anlagen sind sie von der Großwetterlage des Markts nicht gänzlich unabhängig, erzielen ihre Gewinne aber in einer anderen Asset-Klasse. Dadurch leisten BDCs auch einen wertvollen Beitrag zur Diversifikation eines Depots.

Was ist eine BDC / Business Development Company?

Eine Business Development Company investiert Kapital in privat gehaltene, kleine und mittelständische Unternehmen. Häufig handelt es sich dabei um Unternehmen im Wachstum oder in der Restrukturierung, die aus verschiedensten Gründen nicht auf klassische Bankdarlehen zurückgreifen können. Das Problem muss nicht zwangsläufig eine schlechte Finanzlage sein.

Häufig besitzen die Firmen für Banken noch keine ausreichende Unternehmenshistorie oder erzielen aktuell keinen positiven Cash Flow, aus dem die Tilgungen und Zinsen zuverlässig zu decken wären. Für die Emission von Anleihen sind diese Unternehmen in der Regel zu klein, sodass eine BDC der ideale Ansprechpartner ist.

BDCs verdienen zum einen dann Geld, wenn eines ihrer Portfolio-Unternehmen zu einer höheren Bewertung verkauft wird. Hier agieren sie ähnlich wie Venture Capital oder Private Equity Fonds. Nicht umsonst werden BDCs daher gerne auch als „Private Equity Investment für Privatanleger“ beschrieben.

Allerdings generieren viele BDCs ihr hauptsächliches Einkommen durch besicherte Kredite, die sie an ihre Portfolio-Unternehmen vergeben. Diese Kredite werden zumeist variabel verzinst und sind teurer als klassische Bankkredite.

Was ist Private Equity bzw. Venture Capital?

Wenn Dich die Beschreibung einer Business Development Company an Private Equity oder Venture Capital erinnert, dann liegst Du damit absolut richtig. Private Equity oder Venture Capital Fonds sind aber im Gegensatz zu BDCs zumeist nur für institutionelle Anleger und sehr vermögende Privatanleger zugänglich. Diese Fonds stehen entweder nur für akkreditierte Investoren offen oder verfügen über eine sehr hohe Mindestanlagesumme von einer Million € und mehr. Hinzu kommt, dass Anleger bis zur Auflösung dieser Fonds ihre Anteile zumeist nicht verkaufen können.

Börsengehandelte BDC-Aktien können dagegen täglich ge- und verkauft werden, ohne dabei ein übermäßig großes Liquiditätsrisiko einzugehen. Außerdem beträgt die Mindestanlagesumme nur eine Aktie und jeder Privatanleger kann mitinvestieren.

So funktioniert eine Business Development Company. Bild: Eigene Darstellung

Wie sicher sind BDC-Aktien?

Grundsätzlich gelten Investments mit einer Dividenden-Rendite von 8, 10 oder mehr Prozent als riskant. Auf schlecht gemanagte BDCs mag dies zutreffen, vorsichtig zusammengestellte BDC-Portfolios bieten aber ein sehr attraktives Chance-/Risiko-Verhältnis.

So bieten gerade besicherte Kredite einen zusätzlichen Vermögensschutz. Auch bei den besten BDC-Aktien finden sich immer wieder einmal notleidende Kredite im Depot. Zu normalen Zeiten liegt der Prozentsatz der notleidenden Kredite aber unter 2-3% und häufig noch niedriger. Trifft die Weltwirtschaft einmal eine starke Rezession, kann sich dieser Wert verdoppeln. Das bedeutet aber nicht, dass 6% der ausgegeben Kredite einfach wertlos sind.

Durch die Besicherung von echten Vermögensgegenständen entsteht ein zusätzlicher Gläubigerschutz. Sollte also ein Schuldner einmal zahlungsunfähig werden, kann die Business Development Company das besicherte Vermögen verwerten, um so eine Rückzahlung des Kredits zu erreichen. Studien zeigen, dass beim Ausfall von besicherten Krediten noch bis zu 75% der Forderung gerettet werden können. So reduzieren sich augenscheinliche 6% Verlust schnell auf nur 1,5% Verlust im Portfolio.

Auch die Regulierung von Business Development Companies zielt darauf ab, sie von zu gewagten Investments abzuhalten. So dürfen BDCs maximal das Zweifache ihres Eigenkapitals als Schulden besitzen. Wird die Verschuldung größer, muss das Unternehmen entweder mehr Eigenkapital aufnehmen oder Vermögenswerte verkaufen und Fremdkapital zurückzahlen. Nicht zuletzt dieser strengen Risikobeschränkung ist es zu verdanken, dass bis heute noch keine börsennotierte BDC in den Konkurs gerutscht ist.

Warum besitzen BDC-Aktien eine überdurchschnittlich hohe Dividenden-Rendite?

Der Begriff „Business Development Company“ ist nicht nur eine Bezeichnung aus Börsenkreisen. Diese spezielle Unternehmensform wurde vom US-Kongress 1980 ins Leben gerufen, um die Finanzierung von kleinen und mittelständischen Unternehmen zu erleichtern. Da sie zudem weitgehende Steuerfreiheit genießen, müssen BDCs mindestens 90% ihres steuerbaren Einkommens an die Anteilseigner ausschütten. Dies führt dazu, dass BDC-Aktien in der Regel eine überdurchschnittlich hohe Dividende aufweisen.

Welche Vor- und Nachteile weisen BDC-Aktien auf?

Wie jedes Investment besitzen auch BDCs vorteilhafte und nachteilige Eigenschaften. Zu den Vorteilen zählen:

- Hohe Dividenden-Rendite: Wie bereits erwähnt, müssen BDCs als regulierte Investmentfirmen über 90% ihrer Gewinne ausschütten. Dies führt in der Regel zu einer überdurchschnittlich hohen Dividenden-Rendite von Business Development Companies.

- Privatanleger-Zugang zu Fremdkapital- und Private-Equity-Investments: Über das Investment in eine BDC-Aktie kannst Du in einen Bereich investieren, der normalerweise professionellen Anlegern vorbehalten ist.

- Hohe Liquidität: Unter US-Privatanlegern sind BDC-Aktien sehr beliebt zur Altersvorsorge, weshalb sie meist eine gute Handelsliquidität besitzen. So kannst Du jederzeit problemlos ein- und aussteigen.

- Diversifizierung: Mit einem BDC-Investment können Anleger ihr Portfolio um eine neue Vermögensklasse erweitern, die sich relativ unabhängig vom sonstigen Aktienmarkt entwickelt.

Neben den gerade genannten Vorteilen weisen BDC-Aktien aber auch mögliche Risiken bzw. Nachteile auf. Diese sind:

- Höheres Anlagerisiko: Auch wenn eine BDC-Aktie selbst sehr liquide sein kann, sind es die meisten Investments im Portfolio der BDC nicht. Dort befinden sich hauptsächlich Kredite an bzw. Eigenkapital-Investments in kleine und mittelständische Unternehmen ohne Börsennotierung. Diese Unternehmen sind weniger widerstandsfähig als große Konzerne und bergen somit ein größeres Anlagerisiko. Dieses Risiko kannst Du jedoch gut reduziert, indem Du in einen Korb von BDC-Aktien investiert.

- Unklarer Vermögenswert: BDCs geben immer ihren Net Asset Value (NAV) pro Aktie an. Der NAV spiegelt den aktuellen Wert des Portfolios wieder und damit den Buchwert des Unternehmens. Liegt der NAV unter dem Börsenkurs, so handelt die BDC-Aktie mit einer Prämie auf den inneren Wert, im gegenteiligen Fall mit einem Abschlag. Der NAV einer Business Development Company lässt sich aber nicht so einfach bestimmen wie beispielsweise der eines Investment Fonds, der nur DAX-Aktien hält. Da die Kredite und Beteiligungen sich im privaten Sektor befinden, gibt es keinen objektiven Marktwert für die Beteiligungen. Bei der Bewertung fließen also immer auch subjektive Einschätzungen des Managements ein, welche den angegebenen NAV weniger aussagekräftig machen.

- Kehrseite der Hebelwirkung: BDCs investieren zumeist auf Kredit, auch wenn der Fremdkapitalaufnahme enge Grenzen gesetzt werden. Diese Leverage kann im positiven Fall überdurchschnittlich steigende Gewinne produzieren. Wenn der Portfoliowert fällt, fallen aber auch die Verluste überproportional hoch aus.

- Anfällig für plötzliche Zinsänderungen: Gerade bei stark steigenden Zinsen reagieren BDC-Aktien häufig mit Kursverlusten. Grund dafür ist die Annahme, dass die Finanzierungskosten für BDCs ansteigen und damit der Gewinn sinkt. Viele BDCs haben aber einen Großteil ihrer Finanzierungen zu festen Konditionen abgeschlossen, während sie ihre Kredite zu flexiblen Konditionen ausgeben. Deswegen können steigende Zinsen zuerst sogar einen positiven Effekt auf den Gewinn haben.

Wie unterscheide ich lukrative von uninteressanten BDC-Aktien?

BDC-Aktien sind eine interessante Ergänzung für Anleger, die regelmäßige, hohe Ausschüttungen erzielen möchten. Doch zwischen den mittlerweile unzähligen BDC-Aktien am Markt gibt es teilweise gravierende Qualitätsunterschiede.

Anhand der folgenden Kriterien kannst Du selbstständig die Qualität einer Business Development Company bewerten:

- Net Asset Value (NAV) vs. Aktienkurs: Besonders interessant ist ein Kauf dann, wenn der Aktienkurs nicht über dem Buchwert liegt. Hierbei ist wichtig zu berücksichtigen, dass nicht alle BDCs den Buchwert bzw. NAV ihres Portfolios gleich kalkulieren. Deswegen solltest Du auch immer die Portfolio-Qualität selbst im Auge behalten. Genauso wichtig ist auch die längerfristige Entwicklung des NAV.

- Positive NAV-Entwicklung: Ein gutes Management sollte in der Lage sein, den NAV langfristig zu steigern. Dieses Wachstum muss nicht exorbitant sein, aber stetig. Ist das Gegenteil der Fall, solltest Du einen weiten Bogen um das Unternehmen machen. Die langfristige Entwicklung des NAV ist nämlich eine Art Lackmus-Test für BDCs. Hier trennt sich die Spreu vom Weizen und es erklärt sich auch, warum manche BDCs mit großem Abschlag handeln und andere sogar manchmal mit einem Aufschlag. Eine gute BDC-Aktie wird vermutlich nie mit 20% Discount auf den NAV handeln.

Die Bewertung einer Business Development Company am Markt ist aber nicht nur ein Indikator für die Management-Qualität, sondern auch für die weitere Entwicklung der Firma essentiell. BDCs steigern ihr Eigenkapital dadurch, dass sie regelmäßig neue Aktien ausgeben. Wenn sie dies unter NAV tun, zerstören sie damit Shareholder Value. Wenn sie dagegen 1 US$ an Portfolio-Vermögen für 1,10 US$ verkaufen können, wird sogar schon mit der Ausgabe der Aktie ein zusätzlicher Wert für Aktionäre geschaffen.

- Portfolio-Qualität: Für außenstehende Investoren ist es unmöglich, ein Kredit-Portfolio im Detail nachzuvollziehen und zu beurteilen. Selbst wenn es möglich wäre, wäre es zu zeitintensiv und daher nicht zielführend. Deshalb hilft es, sich auf zwei wesentliche Variablen zu konzentrieren: Durchschnittliche Verzinsung des Portfolios im Vergleich mit anderen BDCs und die Besicherung. In den Quartalsberichten geben BDCs immer an, wie hoch die durchschnittliche Verzinsung des Portfolios ist. Befindet sich die Verzinsung, verglichen mit anderen BDCs, eher am oberen Ende, spricht das für ein riskanteres Portfolio. Renditen jenseits von 12-13% sollten Fragezeichen aufwerfen. BDCs geben auch immer an, wie hoch der Anteil an erstklassig besicherten Krediten ist. Hier gilt ganz klar: Mehr ist besser. Qualitativ hochwertige BDC-Portfolios kommen hier auf Werte von über 90%.

- Nachhaltigkeit der Dividende: An dieser Stelle solltest Du es Dir nicht unnötig kompliziert machen und einfach die durchschnittliche Verzinsung des Portfolios heranziehen. Liegt die aktuelle Verzinsung auf gleichem Niveau wie die Dividenden-Rendite oder höher, dann ist die Dividende gesichert (sofern die Zinszahlungen weiter geleistet werden).

- Intern vs. extern gemanagte BDCs: Es gibt BDCs mit eigenem Management, welche am Unternehmen beteiligt sind und es gibt extern gemanagte BDCs. Bei letzteren agiert das Management wie ein Portfolio-Manager und erhält für seine Leistung eine Vergütung in Abhängigkeit vom Portfolio-Wert. Die vorherrschende Meinung unter Experten ist, dass intern gemanagte BDCs vorzuziehen sind. Grundsätzlich weisen intern gemanagte BDCs geringere Kosten auf, weil das Management am Gewinn der BDC als Anteilseigner partizipiert. Damit ist auch sichergestellt, dass Management und Aktionäre die gleichen Interessen verfolgen. Bei extern gemanagten BDCs ist das nicht zwangsläufig so. Wenn die Größe des Portfolios den Gewinn bestimmt, dann ist das Management geneigt, dieses weiter wachsen zu lassen, auch wenn das zu Lasten der Qualität geht. Die höheren Kosten führen auch dazu, dass extern gemanagte BDCs tendenziell etwas mehr ins Risiko gehen müssen, um höhere Zinseinnahmen zu erzielen. Es gibt aber durchaus auch externe Manager, die einen sehr guten Job machen. Insofern kommt es bei externen BDCs immer auch auf den Einzelfall an.

Wie investiere ich in BDC-Aktien?

Deutsche Anleger können am einfachsten auf zwei Wegen in BDCs investieren: Entweder in Einzelaktien oder in ETFs, die in BDC-Aktien investieren.

Ein BDC-ETF ist ein börsennotierter Investmentfonds (ETF = exchange traded fund). Anleger, die unkompliziert in den BDC-Sektor investieren wollen, können hier ein breit gestreutes BDC-Portfolio mit nur einem Kauf aufbauen. Gerade wenn Du nur einen kleinen Betrag investieren möchtest, sind ETFs eine gute Möglichkeit, schnell und günstig eine hohe Risikostreuung ins Depot zu bekommen. Kostenlos ist dieser Service natürlich nicht: In der Regel fallen 0,5% bis 1% p.a. an Managementgebühren an. Außerdem können im BDC-ETF natürlich auch Werte enthalten sein, die Du eigentlich nicht halten wollen würdest. Dafür musst Du Dich aber auch nicht um das Management deiner Positionen kümmern.

Wer dagegen aktiv sein Portfolio aufbauen möchte, kommt um Einzelaktien nicht herum. So kann man als Anleger auch selbst seine Schwerpunkte setzen: Zum Beispiel mit mehr Fokus auf besicherte Kredite, die höchsten Dividendenrenditen oder aber auch Eigenkapitalfinanzierungen. Ein weiterer wichtiger Pluspunkt von Einzelinvestments ist auch die viel größere Auswahl. Denn ETFs investieren aufgrund ihrer Größe häufig nur in die Großen der Branche, weil sie nur hier nennenswerte Mittel anlegen können. Das führt dazu, dass häufig die Top-5-Positionen eines ETFs 50% des gesamten Portfolios ausmachen. Es gibt eben nicht so viele große BDC-Aktien. Aktive Anleger können dagegen viel einfacher breiter anlegen und auch in interessante, kleinere BDCs investieren.

Fazit: BDC-Aktien eine lukrative Beimischung fürs Dividenden-Portfolio

Wer auf nachhaltig höhere und regelmäßige Dividendenauszahlungen setzt oder sogar angewiesen ist, findet in den BDC-Aktien eine attraktive Ergänzung fürs Depot. Natürlich sollte auch ein Dividenden-Depot immer sorgfältig diversifiziert sein. Wer Business Development Companies in seinem Depot höher gewichtet, sollte sich der Tatsache bewusst sein, dass sie – zumindest in kurzfristigen Zeiträumen – sehr sensibel auf Zinsen reagieren können. Wer darüber hinaus nicht in ETFs investiert, sondern einzelne Direktinvestments tätigt, sollte die ausgewählten Aktien anhand der hier vorgestellten Qualitätskriterien überprüfen.

Interessante Infos zu spannenden BDC-Aktien und Dividenden-Themen findest auch Du in unserem Live-Chat im Dividenden-Channel. Registriere Dich jetzt kostenlos – es dauert nur eine Minute!

BDC-Aktien und andere Börsenthemen: Jetzt diskutieren!

BDC-Aktien und andere Börsenthemen: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.

Alle Abschnitte auf einen Blick

Alle Abschnitte auf einen Blick