Eigentümer von Aktien mit Sitz im Ausland erleben bei der Zahlung von Dividenden oder Zinsen oft böse Überraschungen: Eine Quellensteuer wird ausgewiesen und es landet weniger Geld auf dem Konto als gedacht. Was steckt dahinter und wie kann man die Steuern minimieren oder gar zurückerlangen?

Das Wichtigste in aller Kürze

Das Wichtigste in aller Kürze

- Wenn ein Unternehmen Erträge an Aktionäre ausschüttet – etwa auf Dividenden–, kann darauf eine Quellensteuer erhoben werden vom Quellenstaat – also vom Land, in dem das Unternehmen seinen Sitz hat. Der Quellensteuersatz liegt in der Praxis zwischen 10 und 30%.

- Die Bank zieht Privatanlegern oftmals die Quellensteuer automatisch ab. In vielen Ländern wird diese Steuer auf Kapitalerträge aber mit der Abgeltungssteuer verrechnet oder gänzlich erlassen.

- Britische Aktien sind bei Dividendenjägern beliebt, weil das Land keine ausländische Quellensteuer erhebt.

- Die aktuellen Quellensteuersätze und etwaige Doppelbesteuerungsabkommen kannst du auf der Webseite der Bundeszentrale für Steuern nachlesen.

- Bei Fonds und ETFs müssen sich Steuerpflichtige seit 2018 nicht mehr um das Thema Quellensteuer kümmern.

- Vorsicht bei Sonderdividenden: Obwohl steuerlich als Kapitalrückführung eingestuft, wird oftmals fälschlicherweise zunächst eine Quellensteuer eingezogen.

Was ist die Quellensteuer?

Eine Quellensteuer kann erhoben werden, wenn ein Unternehmen Erträge in Form von Zinsen oder Dividenden ausschüttet – in seltenen Fällen auch Tantiemen. Bei dem Begriff Quellensteuer bezieht sich das Wort Quelle auf das Domizil-Land des Unternehmens. Das ausländische Finanzamt erhebt die Steuer, indem es sie einbehält. Das heißt: Der Steuerabzug erfolgt, bevor die Ertragsauszahlung überhaupt auf dem Konto des Anlegers landet.

Die Quellensteuer bei ausländischen Dividendenerträgen ähnelt von der Steuerart her der Lohnsteuer, da sie bereits bei der Entstehung der Einkünfte erhoben wird. So wie die Lohnsteuer auf das Bruttogehalt von einem Arbeitnehmer erhoben wird, wird die Quellensteuer nach dem gleichen Prinzip auf bestimmte Kapitalerträge erhoben, die eine ausländischen Aktiengesellschaft ausschüttet.

Wir beschäftigen uns hier überwiegend mit Quellensteuern auf Dividenden. Quellensteuern werden immer vor der Abgeltungssteuer (oder Abgeltungsteuer – beide Schreibweisen sind korrekt) berechnet, können aber in gewissem Umfang mit dieser verrechnet werden.

Wie hoch sind Quellensteuern?

Die Höhe der Quellensteuer, also der Quellensteuersatz, ist jedem Land selbst überlassen. In der Praxis sind es meist zwischen 10 und 30% der ausgeschütteten Dividende. Nicht alle Länder erheben eine Quellensteuer. Doch in fast allen Fällen gibt es zahlreiche Ausnahmen oder Verrechnungen.

So kann es sein, dass die Quellensteuer Privatanlegern gänzlich erlassen wird oder sie teilweise mit der Abgeltungssteuer verrechnet wird, da zwischen dem Domizil-Land und Deutschland ein entsprechendes Abkommen besteht. Wenn Du den Sparer-Freibetrag ausschöpfst, erhebt der deutsche Staat auf deine Dividenden eine Abgeltungssteuer von 25%.

Es ist in einigen Fällen auch möglich, die gezahlte Quellensteuer zurückzufordern. Hierfür ist in aller Regel ein Antrag je gezahlter Dividende bei der entsprechenden Behörde des Domizil-Landes erforderlich. Bei kleinen Positionen lohnt sich dieser Aufwand aber häufig leider nicht.

Wie kann ich Quellensteuern umgehen?

Wirklich umgehen lassen sich die Quellensteuern kaum – es sei denn, Du kaufst eben keine Aktien aus dem entsprechenden Land. Auch Fonds müssen entsprechende Quellensteuern zahlen. Auch eine professionelle Beratung wird Dir da nicht weiterhelfen können.

Quellenstaat beim Kauf von Dividenden-Aktien beachten

Sollst Du also keine Aktien aus diesen Quellenstaat kaufen? Nein, natürlich nicht. Zunächst einmal betrifft die Quellensteuer nur Zinsen oder Dividenden und keine Einnahmen durch Kursgewinne. Das ist übrigens einer der Gründe, weshalb viele Anleger ein Aktienrückkaufprogramm einer Dividende vorziehen. Schüttet ein Unternehmen aber einen sehr großen Teil seiner Gewinne als Dividende aus und möchtest Du die Aktie sehr lange halten, kosten Quellensteuern einen signifikanten Teil Deiner potenziellen Erträge.

Es könnte dann so viel sein, dass Du tatsächlich eventuell besser eine andere Aktie (ohne Quellensteuer) erwirbst. Auf jeden Fall solltest Du für Deine Rendite in diesen Fällen besser mit der Netto-Rendite rechnen, um Unternehmen zu vergleichen.

Gerade bei geringen Dividenden reicht es aber, wenn Du das Thema am Rande beachtest. Wenn allein die Quellensteuer den Unterschied bei einer Kaufentscheidung macht, ist die Aktie vermutlich überhaupt nicht attraktiv genug.

Steuern sparen: Britische Unternehmen für Dividendenjäger bevorzugt

Dass britische Zahlungen keiner Quellensteuer unterliegen, macht Unternehmen aus dem Land zu einem beliebten Ziel für Fans von Dividendenzahlungen. Zusammen mit der in aller Regel zweimal jährlichen Auszahlung und dem großen Angebot an dort registrierten und börsennotierten Firmen setzt sich das Land mit dem wichtigen Finanzplatz London klar und positiv von anderen Ländern ab.

Wo kann ich aktuelle Steuer-Sätze einsehen?

Das Bundeszentralamt für Steuern bietet eine jährlich aktualisierte Übersicht der der Höhe der Quellensteuer für zahlreiche Staaten auf dieser Website an. Dort finden Steuerzahler dann auch raus, wie ein bestehendes Doppelbesteuerungsabkommen (DBA) die zu zahlenden Zinsen beeinflusst. Ohne das DBA würden deutsche Privatanleger zum Beispiel auf US-Dividenden 30 statt 15% Quellensteuer zahlen. Der für Dividendenjäger zu zahlende Steuersatz hängt damit auch vom Wohnsitz des jeweiligen Anlegers ab.

Wir haben eine Tabelle erstellt, die für die aus deutsche Anlegersicht relevantesten Quellenstaaten Folgendes auflistet: Die Währung des Quellenstaats, den standardmäßigen Steuersatz der Kapitalertragssteuer ( oder Kapitalertragsteuer – beide Schreibweisen sind korrekt) und welcher Satz für Anleger aus Deutschland maximal anrechenbar ist.

Welche Besonderheiten in puncto Anrechenbarkeit für jeden Staat zu beachten sind, haben wir für dich in einer Excel-Tabelle zusammengefasst, die Du dir ganz am Ende des Artikels herunterladen kannst. Darin findest du außerdem Links zu den Rückforderungs-Formularen der jeweiligen Staaten. Der Dank für diese Informationen gebührt dem sharedeals-Community-Mitglied „est4b“, das mit dieser Vorarbeit die ein oder andere professionelle Beratung überflüssig gemacht hat.

| Quellenstaat | Währung | Quellensteuer (%) | max. anrechenbar (%) |

| Schweiz | Franken | 35 | 15 |

| USA | US-Dollar | 30 | 15 |

| Finnland | Euro | 30 | 15 |

| Belgien | Euro | 30 | 25 |

| Frankreich | Euro | 30 | 12,8 |

| Schweden | Kronen | 30 | 15 |

| Italien | Euro | 26 | 15 |

| Irland | Euro | 25 | 0 |

| Kanada | CA-Dollar | 25 | 15 |

| Südafrika | Rand | 20 | |

| Japan | Yen | 15 | |

| China | Renminbi/Yuan | 10 | |

| Vereinigtes Königreich | Pfund | 0 | |

| Brasilien | Real | 0 |

Wann muss ich tätig werden?

Das hängt wiederum vom jeweiligen Land ab. In manchen Fällen erfolgt die Anrechnung automatisch. So wird bei Zahlungen aus den USA zum Beispiel erkannt, dass nur ein Prozentsatz von 15% der Quellensteuer für deutsche Staatsbürger abzuziehen ist – die wiederum vollständig mit der Abgeltungssteuer verrechnet werden.

Hier muss aber jedes Land einzeln geprüft werden. In der Schweiz oder in Italien zum Beispiel muss ein entsprechendes Formular ausgefüllt werden, um als deutscher Staatsbürger von einer Erstattung der Quellensteuer zu profitieren. Mehr Info Ende des Artikels auf unsere entsprechende Tabelle.

Wie holst Du Dir die Quellensteuer auf Dividenden zurück? Ein Rechenbeispiel

Wenn dir die Bank bei der Zahlung von Zinsen oder Dividenden die Quellensteuer automatisch abzieht, kannst du dir das Geld oft wiederholen. Hier kommt zum einen das bereits erwähnte DBA ins Spiel. Wenn ein solches Abkommen zwischen Deutschland und dem Quellenstaat besteht, dann verrechnet das deutsche Finanzamt einen Teil der Steuer mit der hiesigen Abgeltungssteuer. Dann musst Du also nur noch den an den Fiskus abführen.

Zum anderen kannst Du Dir auch einen weiteren Teil der Quellensteuer bei einigen Staaten zurückholen. Folgendes Beispiel wird Dir diesen Vorgang veranschaulichen:

Du bist Aktionär bei einem börsennotierten Unternehmen mit Sitz in Kanada. Nun schüttet dir die Firma eine Dividende in Höhe von 100 € aus. Wie Du aus unserer Tabelle entnehmen kannst, fällt auf diese Ausschüttung eine Quellensteuer von 25% an. Das heißt: Deine Bank bzw. Dein Broker zahlt dir nur 75 € davon aus. Die restlichen 25 € werden ans kanadische Finanzamt abgeführt.

Zwischen Deutschland und Kanada besteht jedoch ein Doppelbesteuerungsabkommen. Damit bleiben beim Fiskus in Kanada letztlich nur 15 € hängen. Diese werden mit der von Dir zur leistenden deutschen Abgeltungssteuer verrechnet, sodass der Großteil Deiner Steuerschuld beglichen ist.

Die übrigen 10 € kannst du Dir außerdem vom kanadischen Finanzamt erstatten lassen. Du musst dafür bei der entsprechenden Behörde einen Antrag stellen. Den Link zu diesem Formular findest Du in dem unten angehängten Excel-Sheet.

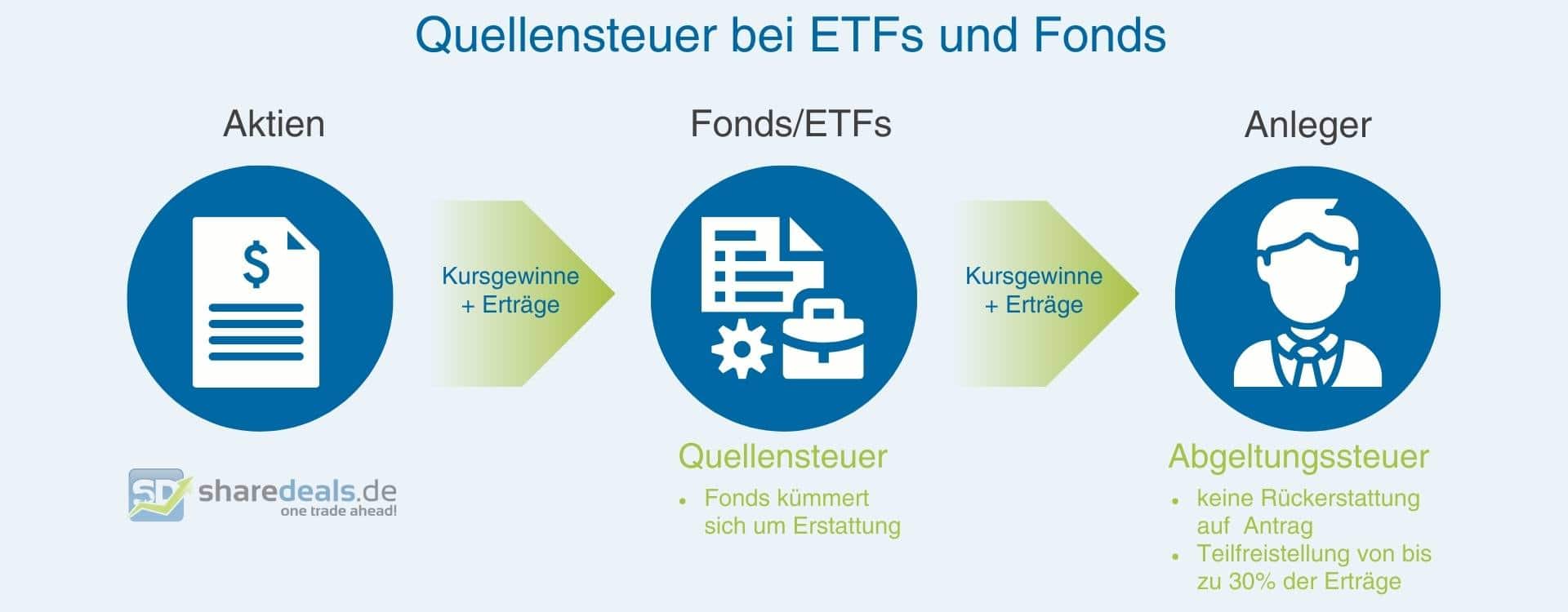

Quellensteuer für ETFs und Fonds: Seit 2018 ohne Zusatzaufwand

Wer vor einigen Jahren Fonds mit Domizil im Ausland hielt, kennt das vielleicht noch: Jedes Jahr “ausschüttungsgleiche Erträge“ nachprüfen und versteuern. Die Besteuerung von ETFs und Fonds hat sich jedoch grundlegend verändert: Seit 2018 musst Du Dich als Anlegerin oder Anleger von ETFs und Fonds um das Thema Quellensteuer nicht mehr kümmern.

Die Fondsgesellschaft sorgt für die korrekte steuerliche Abwicklung und berechnet die Korrektur durch die Erstattung sofort ein, weil sie das Verfahren für sicher betrachtet. Fonds- und ETF-Anleger erhalten damit bei vielen beliebten Quellenstaaten ohne Mehraufwand die volle Nettodividende.

ETF-Anleger haben beim Thema Quellensteuer bei DBA-Ländern keinen Mehraufwand und keine Extrakosten. Grafik: Eigene Darstellung

Tipp für Investoren: Freistellungsauftrag beachten!

Da Quellensteuern häufig (teilweise) mit der Abgeltungssteuer verrechnet werden, kann es sich lohnen, Auslandsaktien, deren Dividenden der Quellensteuer unterliegen, in einem getrennten Depot ohne Freistellungsauftrag aufzubewahren. So kannst Du den Freistellungsauftrag über die jährlichen 801 € Sparer-Freibetrag für andere Dividenden oder Kapitalerträge nutzen.

Gleichzeitig werden gezahlte Quellensteuern im “Auslandsdepot“ dort immer mit der Abgeltungssteuer verrechnet. Liegt eine Dividende mit Quellensteuer nämlich im Rahmen eines Freistellungsauftrages, gibt es keine verrechenbare Abgeltungssteuer.

Überprüfe bei der Abgabe der Steuererklärung auch, ob die Jahresbescheinigungen Deiner Bank in nennenswerter Höhe den Posten „anrechenbare, aber noch nicht angerechnete Quellensteuer“ ausweisen und Du dir mit dieser Angabe Geld vom Fiskus zurückholen kannst.

Vorsicht bei Sonderdividenden!

Besonders knifflig wird die Situation, wenn ein Unternehmen keine reguläre Dividende, sondern eine höhere Sonderdividende zahlt, zum Beispiel nach dem Verkauf einer Sparte des Unternehmens. So kann es sein, dass die Zahlung steuerlich eigentlich eine Kapitalrückführung ist, von dem Kreditinstitut aber nicht korrekt eingestuft wird und fälschlicherweise Quellensteuer abgezogen wird. Vor besonders großen Auslandsdividenden kann(!) es daher Sinn machen, die Aktie am Vorabend des Ex-Tages zu veräußern und dann zurückzukaufen.

Schützenhilfe aus der Community

Als starkes Alleinstellungsmerkmal von sharedeals.de hat sich im Laufe der Zeit der Input aus der Community erwiesen. So auch hier: Ein Mitglied ist bei einer Steuerbehörde tätig und hat über die gängigsten Quellensteuern eine Übersicht erstellt, wie viel einbehalten oder verrechnet wird und wie Investoren Quellensteuern zurückfordern können! Mit bestem Dank an User „est4b“!

Quellensteuer und andere Börsenthemen: Jetzt diskutieren!

Quellensteuer und andere Börsenthemen: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.

Alle Abschnitte auf einen Blick

Alle Abschnitte auf einen Blick