Dir reicht es nicht, passiv zu investieren und Deine Renditen erst Jahrzehnte später einzustreichen? Du will an den Finanzmärkten auch spekulieren, weißt aber nicht, wo du anfangen sollst? Eine leicht verständliche Alternative, die mit kleinem Geld großes Trading ermöglicht, ist der CFD-Handel. In diesem Ratgeber erfährst Du zu dem Thema alles Wissenswerte in nur 10 Minuten.

Das Wichtigste in aller Kürze

Das Wichtigste in aller Kürze

- CFDs (Contracts for Difference) sind derivative Finanzprodukte mit niedrigen Zugangshürden, die einer einfachen Wette auf den Kursverlauf eines Basistitels (etwa einer Aktie) entsprechen.

- CFDs sind außerbörslich, das heißt: Du kaufst Aktien, Rohstoffe und Co. nicht direkt, um von ihren Kursgewinne zu profitieren, sondern schließt einen Vertrag mit Deinem Broker.

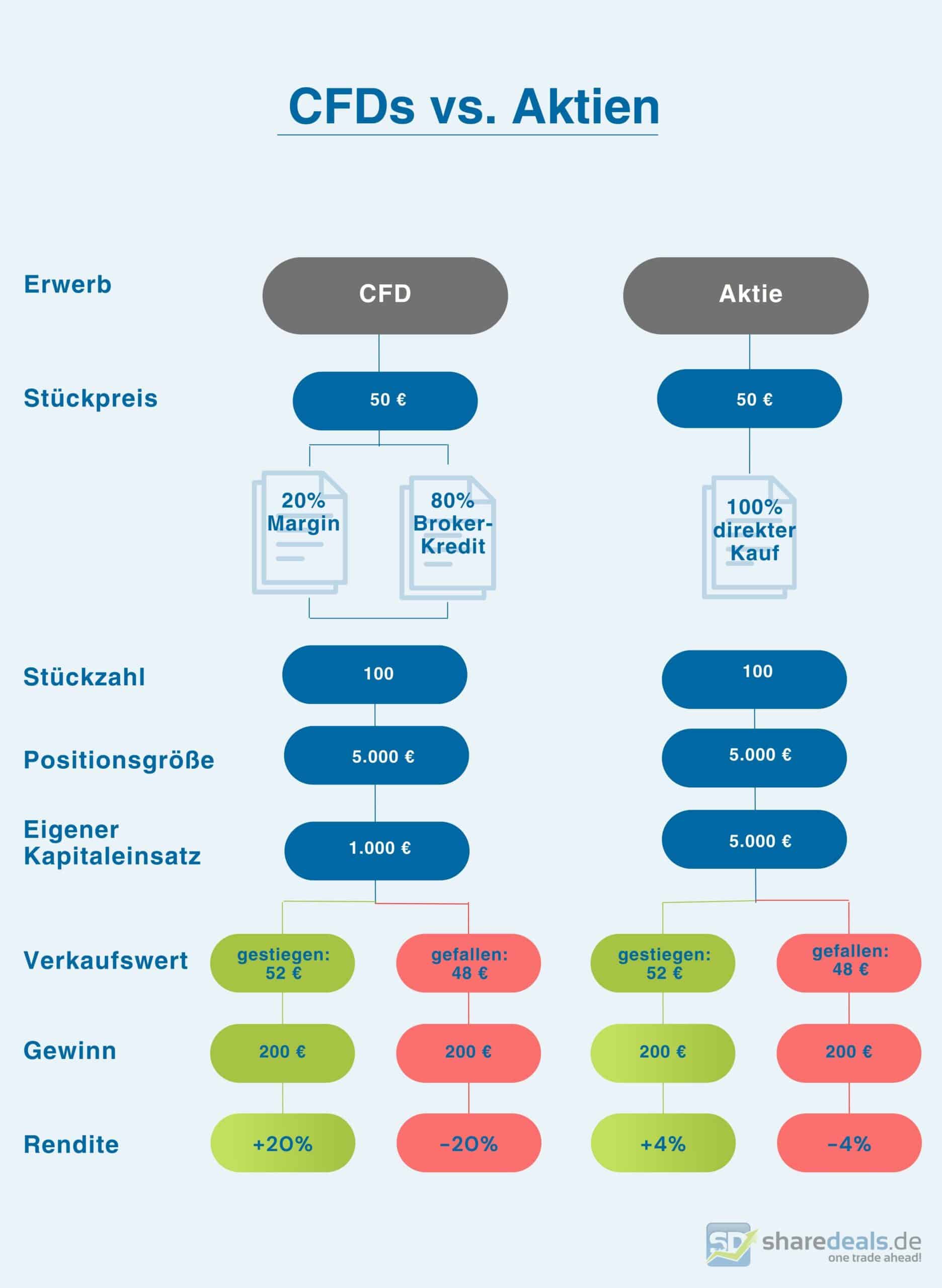

- Der große Reiz beim CFD-Handel ist sein Hebel-Effekt: Das heißt: Du kannst auf die volle Kursbewegung eines Basiswerts spekulieren, ohne dabei großes Kapital investieren zu müssen.

- Den Chancen auf höhere Gewinne steht ein entsprechend größeres Verlustrisiko gegenüber.

- Seit einigen Jahren ist der CFD-Handel in der Eurozone für den Anlegerschutz reguliert. Zuvor konnten Trader mit Differenzkontrakten weit mehr als ihr eingesetztes Kapital verlieren.

- Eine striktes Money- und Risiko-Management ist beim CFD-Trading dennoch weiterhin elementar.

- Bei der Broker-Auswahl sind vor allem zu beachten: Trading-Software, CFD-Auswahl, alle Gebühren, Spreads und Orderzusätze fürs Risiko-Management. Redaktions-Tipp: Das exklusive Depot-Angebot von sharedeals.de und CapTrader.

Definition: Was versteht man genau unter einem CFD?

CFDs (Contracts for Difference, zu deutsch: Differenzkontrakte) sind Hebelprodukte und gehören damit zu der Anlageklasse der Derivate – Handelsinstrumente also, deren Wert sich von einem oder mehreren Basiswerten ableitet.

Mit Differenzkontrakten kannst Du somit auf Aktien, Forex, Indizes und Rohstoffe spekulieren, ohne die Unternehmensanteile, Währungen oder Futures wirklich zu halten. CFD-Trader kaufen das Asset also nicht selbst, sondern bilden es synthetisch ab, indem sie einen Vertrag mit ihrem Broker schließen.

Die Kontrakte werden damit ausschließlich außerbörslich Over-the-Counter (OTC) gehandelt, also nicht an einer regulierten Börse. Stattdessen werden die CFDs direkt von einem spezialisierten Broker gestellt und können auch nur beim gleichen Anbieter wieder verkauft werden. Diese arbeiten oftmals mit Handelspartnern zusammen, die die getradete Position am Markt absichern.

Funktionsweise des CFD: Der Hebel-Effekt

Bei CFDs handeln Anleger und Broker die Kursdifferenz zwischen dem Ein- und Ausstiegszeitpunkt. Sie schließen sozusagen eine Wette ab auf die Kursentwicklung des Basiswerts. Dabei können Anleger sowohl auf steigende Kurse (Long-CFD) als auch auf sinkende (Short-CFD) setzen. Hast Du beispielsweise mit einem Long-CFD auf steigende Kurse gesetzt und der Basiswert legt nach Vertragsabschluss tatsächlich zu, muss Dir dein Broker zum Vertragsende die Kursdifferenz ausbezahlen.

Was vielen Anleger nicht bekannt ist: Obwohl Aktien-CFD-Trader keine Aktionäre sind, sind sie beim Thema Dividenden quasi gleichgestellt: Wer einen Long-Kontrakt erworben hat, dem wird am Ex-Dividende-Tag 85% der Ausschüttung gutgeschrieben. Die Kehrseite: Wer mit CFDs auf fallende Kurse gesetzt hat, muss die volle Dividende begleichen.

Der große Reiz von CFDs besteht aber in ihrer Hebelwirkung. Anleger können Kursgewinne vollständig einstreichen mit nur einem Bruchteil des sonst erforderlichen Kapitaleinsatzes. Sie müssen lediglich eine Sicherheitsleistung hinterlegen: die sogenannte Margin. CFD-Trader handeln den Basiswert damit quasi auf Kredit und hebeln auf diese Weise ihre Gewinne – aber auch ihre Verluste.

Der genaue Margin-Satz, meistens zwischen 3,3 und 50%, hängt dabei vom zugrundeliegenden Basiswert ab. Mit CFDs kann ein Privatanleger beispielsweise mit nur 3.333 € Einsatz bis zu 100.000 € am Markt bewegen. Das geht sonst nur mit Finanzinstrumenten, die sehr kompliziert sind oder ein deutlich größeres Startkapital erfordern. In der folgenden Tabelle sind die in Europa maximal zugelassenen CFD-Hebel und -Margin-Sätze für die beliebtesten Basiswerte dargestellt.

| Basiswert | Maximaler Hebel | Margin-Satz |

| Major-Forex-Paare (€,$) | 1:30 | 3,3% |

| Große Indizes (DAX, Dow Jones, S&P 500) & Gold | 1:20 | 5% |

| Andere Rohstoffe | 1:10 | 10% |

| Aktien | 1:5 | 20% |

| Kryptowährungen | 1:2 | 50% |

Den gehebelten Gewinnchancen steht aber auch ein entsprechendes Verlustrisiko gegenüber. Da diesem beidseitigen Hebeleffekt beim CFD-Trading eine entscheidende Rolle zukommt, erklären wir den konkreten Mechanismus im Folgenden an einem einfachen Zahlenbeispiel.

Beispielrechnung: So hebelt der CFD Dein eingesetztes Kapital

Wir stellen uns vor, dass wir uns einen Long-CFDs auf den deutschen Leitindex DAX gekauft haben – und zwar mit einer 5%igen Margin (maximal zulässiger Hebel von 1:20). Wir nehmen außerdem an, dass der DAX zu diesem Zeitpunkt auf 10.000 Punkten steht. Als Margin hinterlegen wir in diesem Fall 500 € (10.000 € x 0,05). Das heißt: Mit einem Einsatz von 500 € bewegen wir 10.000 €.

Wenn der DAX dann um 100 Punkte (+1%) steigt, reagiert der CFD dank des Hebels mit einem Plus von 20%, was für uns einem Gewinn von 100 € entspricht. Zum Vergleich: Wer mit ETFs oder Zertifikaten in den DAX investiert, für den entspricht der Anstieg um 100 Punkte nur einer Rendite von +1%.

Du muss jedoch beachten, dass der Hebel unseres CFD-Trades auch in die andere Richtung wirkt. Konkret: Fällt der DAX um 100 Punkte, haben wir gleich -20% unseres eingesetzten Kapitals verloren, während ETF-Anleger nur -1% im roten Bereich liegen.

Das Beispiel macht deutlich, dass CFDs sehr heftig auf Kursveränderungen des zugrundeliegenden Basistitels reagieren können. Der Handel mit Differenzkontrakten ist daher offensichtlich eine spekulative Anlageform, bei der das Risiko eines Totalausfalls im Vergleich zu gewöhnlichen Anlageprodukten deutlich höher ist.

Um mit CFDs zu traden, solltest Du daher schon einige Erfahrung an den Finanzmärkten mitbringen – zumindest aber neben den Chancen auch die Risiken dieser Anlageklasse kennen und mit den Grundprinzipien des Risiko- und Money-Managements vertraut sein.

CFD-Regulierung: Anleger-Risiken seit einigen Jahren deutlich begrenzt

Bis vor einigen Jahren war es möglich, mit CFD-Trading weit mehr als sein eingesetztes Kapital zu verlieren. Im Jahr 2017 hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) das jedoch unterbunden, indem sie verfügte, dass in Deutschland für Privatanleger CFD-Trades nur noch ohne eine sogenannte Nachschusspflicht angeboten werden dürfen.

Ein Jahr später zog die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) mit dem Wegfall der Nachschusspflicht nach und legte mit Mindest-Margin-Sätzen maximale Hebel fest.

Aber Vorsicht: Außerhalb der Eurozone gibt es keine entsprechenden Verfügungen. Etwa in den USA und anderen Erdteilen nutzen Broker im Handel mit Margin generell weiterhin die Nachschusspflicht.

In der Eurozone sollen dem Schutz des CFD-Traders auch sogenannte Margin-Close-Out-Regeln dienen, die besagen: Sobald die gesamten offenen Positionen die Hälfte der geforderten Margin übersteigen, müssen alle Positionen liquidiert werden. Damit ist für den Trader allerdings auch das gesamte eingesetzte Kapital verloren. Zuvor haben Broker selbst entschieden, wann sie die Verlustpositionen ihrer Kunden schließen.

Außerdem müssen CFD-Broker seit der ESMA-Neuregelungen eine standardisierte Risikowarnung herausgeben mit dem Prozentsatz der Privatanleger, die im vorangegangenen Quartal Geld verloren haben.

X-Trades: Mit der richtigen Strategie zum Trading-Erfolg

Der Prozentsatz von CFD-Verlierern unter nichtprofessionellen Tradern liegt in der Regel zwischen 65 und 75%. Das zeigt: Eine deutliche Mehrheit von Anleger operiert bei CFDs mit einem ungünstigen Risiko-Rendite-Verhältnis.

Ein entscheidender Grund dafür: Anleger halten sich nicht an eine mit striktem Geld- und Risiko-Management fundierte Strategie, sondern treffen Entscheidungen nach eigenem Ermessen aus dem Bauch heraus. Insbesondere neigen sie dabei häufig dazu, die Geduld zu verlieren und Trades zu platzieren, obwohl die eigene Strategie vorgibt, die Füße still zu halten.

Trotz der vergleichsweise einfachen Derivat-Konstruktion von Differenzkontrakten beachten Anleger in der Regel außerdem häufig nicht alle Gebühren in ihren Kosten-Risiko-Berechnungen. Der Grundsatz, nur in Finanzprodukte zu investieren, die man wirklich versteht, wird daher an dieser Stelle oft nicht beachtet.

Tipp der Redaktion: Profitiere wie Hunderte von anderen Tradern von den konkreten Order-Ansagen im exklusiven Premium Trading Club (PTC), Deutschlands einzigen Chat-basierten Trading-Club, geleitet von Trading-Koryphäe Andreas Bernstein.

Gebühren und Co: Das ist beim CFD-Broker-Vergleich zu beachten

Durch die Hebelwirkung beim CFD-Trading sind die Investitionskosten per Definition deutlich niedriger als beim direkten Handel mit dem Basiswert. Auch die Zugangshürden sind beim Handel mit Differenzkontrakten niedriger als in anderen Finanzmarkt-Segmenten. Anleger brauchen lediglich ein CFD-Depot bei einem Broker oder einer Bank. Für wenige Hundert Euro Mindesteinzahlung können Privatanleger bereits ein Konto bei einem CFD-Broker eröffnen. Den restlichen Betrag finanziert der jeweilige Broker.

Bei der Auswahl des Brokers sind einige Dinge zu beachten, die im Preis-Leistungs-Verzeichnis der jeweiligen Anbieter stehen. Den Broker solltest Du mit Bedacht auswählen, da sich die Konditionen der Anbieter mitunter erheblich unterscheiden. Hier sind die wichtigsten Faktoren, die Du in Betracht ziehen musst:

Funktionen der Trading-Plattform: Bietet der Broker eine spezielle CFD-Trading-Software an mit Funktionen wie: Trading direkt aus dem Chart und kostenlose Realtime-Kurse? Die sind nämlich unerlässlich für schnelles und effektives Handeln.

CFD-Auswahl: Bietet der Broker CFDs bzw. Basiswerte, die Du handeln möchtest? Vergleiche genau, welche Aktien, Indizes, Währungen, Rohstoffe und Futures jeweils zur Verfügung stehen.

Gebühren: Es gibt drei Kategorien von Handelsgebühren bei CFD-Brokern, die Du kennen und gegeneinander abwägen musst: die Gebühren pro Transaktion (Kommission, prozentual oder pauschal je Trade), Haltekosten und Overnight-Gebühren, also Ausgleichszahlungen für das Halten von offenen CFD-Positionen über den Handelsschluss hinaus.

Da der Broker bei einem Differenzkontrakt immer einen Kredit gewährt, fallen bei einem Long-CFD für den Käufer Finanzierungszinsen an. Bei einem leerverkauften Kontrakt erhält der Trader jedoch meist Habenzinsen, da sie zunächst als Verkäufer des CFDs auftreten. Bei der Auflösung der Position muss der Short-Trader den CFD wieder zurückkaufen.

Spread: Da der CFD-Handel nicht an eine Börse angeschlossen ist, verdienen die CFD-Broker außerdem am sogenannten Spread – der Differenz zwischen angebotenem und nachgefragtem Preis eines Anlageprodukts. Aus Sicht des Traders bedeutet das: Ein CFD-Trade startet für Dich immer leicht im Minus und der Kurs des Basiswerts muss sich erst um die Größe des Spreads in die Richtung Deines Trades bewegen, um überhaupt den Break-Even-Punkt zu erreichen.

Daher solltest Du vor der Eröffnung eines CFD-Depots schon einen Blick auf die Spreads der einzelnen Basiswerte werfen. Denn zumindest bei Kontrakten auf Futures unterscheiden sich die Angebote zum Teil erheblich.

Risiko-Management: Welche Orderzusätze bietet der jeweilige Broker an, um den Schaden durch Verlust-Trades in Grenzen zu halten? Gibt es Optionen wie Stop-Loss, Trailing-Stop, Limit und Take-Profit-Orders, deren Gültigkeit Du als Händler individuell bestimmen kannst?

Tipp der Redaktion: Wenn Du in den CFD-Handel einsteigen möchtest, bietet Dir unser Partner, der Düsseldorfer Online-Broker CapTrader, eine übersichtliche Benutzeroberfläche in Kombination mit einer großen Produktauswahl und günstigen Gebühren. Sharedeals.de bietet zusammen mit dem mehrfach ausgezeichnete deutsche Ableger von Interactive Brokers derzeit für Dich ein exklusives Depot-Angebot.

CFDs: Entstehungsgeschichte und Verbreitung

Die Schweizer Großbank hat die außerbörslich gehandelten CFDs in den 1980er Jahren entwickelt – ursprünglich um einer britischen Steuer zu entgehen. So hatte England im Jahr 1986 die Stempelsteuer (Stamp Duty Reserve Tax) eingeführt – eine Abgabe in Höhe von 0,5%, die bei jeder Aktien-Transaktion an der Londoner Stock Exchange fällig wird.

Kein Wunder also, dass sich die neuen OTC-Geschäfte, die Investmentbanker auch Equity Swaps nennen, unter institutionellen Händlern immer größerer Beliebtheit erfreuten. Ebenso rasant verbreitete sich der CFD-Handel auf dem Interbankenmarkt, also dem Handel zwischen Geldinstituten, wo die Kontrakte in erster Linie zu Absicherungs-Zwecken dienen.

Um die Jahrtausendwende verbreitete sich das CFD-Trading auch unter Privatanlegern und verzeichnet in Deutschland bis auf die Regulierungs-Delle nach 2017 wachsendes Handelsvolumen.

CFD-Trading und andere Börsenthemen: Jetzt diskutieren und informieren!

CFD-Trading und andere Börsenthemen: Jetzt diskutieren und informieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.