Geld verdienen, ohne arbeiten zu müssen – geht das? „Ja“!, sagt Profi-Trader Andreas Bernstein. Er macht seit Jahren genau das: Er setzt sein Kapital ein, um es täglich zu vermehren und damit seinen Lebensunterhalt zu bestreiten. In diesem Artikel zeigen wir auf, was das sogenannte Daytrading eigentlich ist, was man beachten und wissen sollte. Wir erklären Fachbegriffe und wie es funktioniert.

Die Basics erklärt

Was ist eigentlich Daytrading?

Wer sich ernsthaft mit dem Thema Daytrading auseinandersetzen möchte, braucht dringend Wissen, um nicht sofort in die Misere zu gelangen. Da die Angelegenheit jedoch sehr umfangreich und durchaus komplex ist, soll zu Beginn mit den absoluten Grundlagen angefangen werden. Auch Einsteiger können hier also etwas mitnehmen.

Definitionen zu Daytrading gibt es quasi wie Sand am Meer. Eines haben sie aber alle gemeinsam. Gemeint ist nämlich stets der kurzfristige Handel mit Wertpapieren. Ein Daytrader versucht demnach, Profite durch Kursschwankungen innerhalb sehr geringer Zeitspannen zu erzielen. Zwischen Erfolg und Misserfolg verläuft dabei häufig nur ein schmaler Grat. Das macht das Thema im Allgemeinen auch sehr kontrovers. Es gibt Verfechter, die auf die großen Chancen dieser Herangehensweise schwören. Andere halten es für reine Zockerei, die vor allem für unerfahrene Privatinvestoren erhebliche Gefahren birgt. Die Wahrheit liegt, wie bei vielen Dingen, wohl irgendwo dazwischen.

Um potenzielle Gewinne zu multiplizieren, greifen viele der Daytrader auf sogenannte Hebel zurück. Um dies zu veranschaulichen, folgt nun ein kurzes Beispiel.

Bei einem fiktiven Hebel von zehn muss lediglich ein Zehntel des eigenen Kapitals für den Handel eingesetzt werden. Die restlichen 90% stellt in diesem Fall der Broker mittels eines kurzfristigen Kredits. Doch der wahre Vorteil liegt in einer anderen Sache begründet. Legt ein Wertpapier bei einem Hebel von zehn um nur 1% an Wert zu, erhält der Daytrader einen ansehnlichen Zuwachs von 10% auf sein eingesetztes Geld. Selbstverständlich wirkt dieser Mechanismus auch in die andere Richtung, sodass bei einem Rückgang des Kurses um 1% am Ende ein Verlust in Höhe von 10% stünde. Dieser Fakt macht das Daytrading beziehungsweise den Umgang mit Hebeln grundsätzlich spekulativ und für die Mehrheit der Privatanleger eher uninteressant.

Wo liegen die konkreten Unterschiede zum Investieren?

Die einen traden, die anderen legen Geld an. Doch was ist eigentlich was und wieso gibt es teils derart starke Kontraste zwischen den Anhängern der beiden Disziplinen? Allgemein lassen sich vor allem vier Faktoren auseinanderhalten, die nun vorgestellt werden.

Den Beginn machen dabei die abweichenden Begriffserklärungen. Unter Investitionen versteht man gemäß einschlägiger Fachliteratur vor allem die “langfristige Bindung finanzieller Mittel in materiellem oder in immateriellen Vermögensgegenständen”. Beim Daytrading ginge es hingegen um den bereits erwähnten kurzfristigen und spekulativen Handel mit diversen Wertpapieren, wobei die Zeitspanne meist nur über wenige Stunden oder maximal einen Tag andauert. Eingesetzt werden insbesondere Aktien, Devisen oder Futures.

Der zweite Punkt, nämlich der Zeithorizont, erübrigt sich fast schon. Wer investiert, zielt in der Regel darauf ab, sein Kapital für längere Zeit zu binden. Dies kann unter Umständen und in besonders ausgeprägten Fällen sogar ein ganzes Leben und darüber hinaus sein. Die Haltedauer von Tradern kann manchmal dagegen nur wenige Sekunden umfassen. Hinzuzufügen ist, dass die Rendite von Investoren trotz vergleichsweise langer Zeiträume hin und wieder ebenfalls an nur einem oder wenigen Tagen erzielt werden kann.

Auch mit Blick auf die jeweiligen Finanzinstrumente ergeben sich signifikante Unterschiede. Trader sind dabei in erster Linie auf solche Produkte angewiesen, die eine möglichst hohe Volatilität aufweisen. Ist diese nicht gegeben, ist es faktisch unmöglich, Kursschwankungen schnell auszunutzen. Beispielsweise würden Anleihen oder gar Immobilien für Daytrader kaum Sinn ergeben. Vielmehr nutzen sie derivative Instrumente, wozu unter anderem Optionen, Swaps oder Futures gehören. Anleger, die mehr Zeit mitbringen, können schließlich auch auf Basiswerte zurückgreifen, deren Wertentwicklung für gewöhnlich eher schleppend vonstattengeht.

Last but not least muss natürlich auf die grundlegend voneinander abweichenden Ansätze eingegangen werden, die nicht selten Gegenstand leidenschaftlicher Debatten sind. Im Mittelpunkt stehen hier vor allem die Fundamentalanalyse auf der einen und die Chartanalyse auf der anderen Seite. Erstere wird mehrheitlich von den Vertretern des Investierens angewendet, während Daytrader das Lesen von Kursbewegungen vorziehen. Welche Strategie letztlich die dominierende und vor allem gewinnbringendere ist, fechten die jeweiligen Anhänger gerne in intensiven Gesprächsrunden aus. Fakt ist, dass ihr Einsatz stets auf die individuellen Rahmenbedingungen abgestimmt werden sollte.

Das Daytrading muss übrigens auch zum sogenannten Swingtrading abgegrenzt werden. Worum es sich bei ersterem handelt, wurde nun bereits ausführlich erklärt. Die zweite Herangehensweise meint dagegen die Identifizierung von Schwankungen in Aktien, Indizes sowie Rohstoffen. Die Dauer eines Swing-Trades erstreckt sich normalerweise über mehrere Tage bis hin zu wenigen Wochen. Bislang haben es jedoch erst wenige geschafft, mit dem Swingtrading derart erfolgreich zu werden, um allein davon leben zu können.

Erklärung weiterer wichtiger Begriffe

Bis hierher wurde bereits dargestellt, was die charakteristischen Merkmale eines Daytraders sind und wie er sich von Investoren beziehungsweise Swingtradern unterscheidet. Wer sich möglicherweise in diesem Metier niederlassen möchte, benötigt aber dringend weiteres Wissen und wird außerdem auf viele anfangs etwas komisch anmutende Wörter treffen. Stichpunkt Intraday. Was soll das zum Beispiel heißen? Eigentlich ist diese Frage in nur einem Satz beantwortet. Intraday oder genauer Intraday-Handel bezeichnet nämlich nichts anderes als das Kaufen und anschließende Verkaufen von Wertpapieren innerhalb eines Tages. Man kann quasi sagen, dass es sich hierbei um ein Synonym zum etwas üblicheren Daytrading handelt. Nicht mehr und nicht weniger.

Etwas anspruchsvoller wird es schließlich bei den nachfolgenden Begrifflichkeiten, die sich allerdings trotzdem schnell verinnerlichen lassen.

TakeProfit: Dabei handelt es sich um eine eindeutige Anweisung, eine Transaktion zu einem bestimmten Kurs zu schließen, sodass der dadurch entstandene Gewinn gesichert und dem eigenen Konto gutgeschrieben wird.

Bid und Ask: Der Markt bietet stets zwei unterschiedliche Preise. Das englische Wort Ask steht für den Kaufpreis beziehungsweise den Briefkurs, während Bid entsprechend den Verkaufspreis beziehungsweise den Geldkurs bezeichnet. Damit auch der Broker etwas an jeder Transaktion verdient, ist der Verkaufspreis stets etwas niedriger. Die Differenz zwischen beiden Kursen nennt man auch Spread. Dieser Spread entspricht den Kosten des Traders.

Stop-Loss: Darunter kann man sozusagen das Gegenteil des bereits vorgestellten Take-Profit verstehen. Viele professionelle Money-Manager werden sagen, dass langfristige Erfolge ohne dieses Instrument kaum mehr zu realisieren sind. Richtet man also eine SL-Order ein, werden entstehende Verluste begrenzt, indem eine Position zu einer vorher festgelegten Preisgrenze automatisch verkauft wird.

Long: Wer eine sogenannte Long-Position eingeht, setzt auf steigende Kurse. Kauft man also ein Wertpapier und legt dessen Wert bis zum Ende des Handelstages zu, kann man einen Gewinn realisieren.

Short: Schon der Name lässt vermuten, dass dies der Kontrast zur Long-Position sein muss. Ein Profit wird hier demnach dann erzielt, wenn die Kurse eines Basiswerts fallen.

SSR: Hinter diesen drei Buchstaben verbirgt sich der Begriff „Short Sale Restriction”. Gemeint ist, dass die nationalen Finanzmarktaufsichten bei stark fallenden Kursen die Short-Positionen beschränken können. Sinkt an der Wall Street ein Titel beispielsweise um 10% am Tag, schreitet die SEC ein und implementiert die „Short Sale Restriction”. Mit diesem Vorgehen sollen vor allem heftige Turbulenzen an den Börsen verhindert beziehungsweise vermindert werden.

HOD: Das Tageshoch eines Kurses wird gerne auch mit HOD, also „High of Day” beschrieben.

LOD: Man kann sich schon denken, dass LOD beziehungsweise „Low of Day” entsprechend das Tagestief eines Kurses meint.

Vor- und Nachteile des Daytrading

Kaum etwas ist an der Börse ähnlich umstritten wie das Daytrading. Manche lieben es und beschwören es als attraktive Einkommensquelle, andere wiederum verfluchen es als reine Zockerei und Geldverbrennung. Klar ist jedenfalls, dass es sowohl viele Vor- als auch Nachteile gibt, die unbedingt berücksichtigt werden müssen. Wie stark welcher Aspekt letztlich gewichtet wird, hängt natürlich immer von den individuellen Präferenzen ab. Die bedeutendsten Punkte sind untenstehend aufgelistet. Begonnen werden soll mit den positiven Seiten.

Daytrader müssen keinerlei Finanzierungskosten zahlen. Normalerweise fallen für Positionen, die noch nach Börsenschluss gehalten werden, sogenannte Übernachtgebühren an. Aufgrund der prozentualen Berechnung steigen diese mit der Größe des Volumens an. Würde man ein Wertpapier sogar über das gesamte Wochenende hinweg halten, zahlt man gleich dreimal die Kosten. Daytrader umgehen das, indem sie ihre Orders schon vor Börsenschluss wieder schließen.

Die Risiken durch Gaps werden minimiert beziehungsweise komplett eliminiert. Manchmal sehen sich Trader mit erheblichen Verlusten konfrontiert, die durch Gaps entstehen. Der Kurs eines Wertpapieres kann am Morgen große Sprünge nach oben oder unten machen, wenn beispielsweise über die Nacht relevante Nachrichten veröffentlicht wurden, die Einfluss auf den Basiswert haben. Daytrader betrifft dieses Problem aus genannten Gründen nicht.

Wie viel Zeit muss man investieren?

Bekanntlich wurde Rom nicht an einem Tag erbaut. Wer Daytrading professionell betreiben möchte, um später möglicherweise davon leben zu können, sollte also bereit sein, viel Zeit und Nerven zum Erlernen der elementaren Skills einzusetzen. Aber selbst wenn es zu einem späteren Zeitpunkt gut laufen sollte, ist es im Daytrading unabdingbar, stets auf dem neuesten Stand der Dinge zu bleiben. Ein paar Abende inklusive Teilnahme an Webinaren wird demnach kaum ausreichen, um sich wirklich überlegenes Wissen aufzubauen. Wie viel Zeit letztlich konkret investiert werden muss oder sollte, lässt sich pauschal trotzdem äußerst schwer beantworten. Oftmals ist die Rede von ungefähr 10.000 Stunden vom Einstieg bis zum Profi. Dies entspräche knapp sieben Jahren, wenn du jeden einigen Tag vier Stunden dafür verwenden würdest.

Wie viel Kapital sollte man mitbringen?

Es ist wohl die Frage der Fragen. Um darauf allerdings eine zufriedenstellende Antwort zu finden, muss zunächst einmal definiert werden, wie intensiv die eigene Karriere angegangen werden soll. Daneben spielen in der Entscheidungsfindung auch Faktoren wie die persönlichen Fähigkeiten sowie die mitgebrachten Grundvoraussetzungen eine wesentliche Rolle. Zudem sollte nicht vergessen werden, dass viele Aspekte die Menge des Kapitals beeinflussen können. Dazu zählen vor allem die nachfolgend aufgelisteten:

- Gewinnerwartung des eingesetzten Handelssystems

- Kosten wie Gebühren sowie zu entrichtende Steuern

- Zur Verfügung stehende Zeit

- Bereits gesammelte Erfahrung und persönliche Disziplin

- Gewinnerwartung der implementierten Strategie

Im Allgemeinen lässt sich dennoch festhalten, dass mehr Kapital auch mehr Möglichkeiten eröffnet. Insbesondere Anleger ohne oder mit wenig Erfahrung sollten sich jedoch davor hüten, eigens für Tradingzwecke Geld aufzunehmen. Oftmals bietet es sich übrigens an, den Handel auf einem sogenannten Demo-Konto zu üben. Hier wird Ihnen eine gewisse Summe an „Spielgeld” zur Verfügung gestellt, die Ihnen einen ersten Eindruck von den Chancen und Tücken des Marktes geben soll.

Wer später den Einstieg im realen Leben wagt, muss auch die zu deckenden Kosten im Auge behalten. Schließlich möchte man durch das Trading im Regelfall eine zusätzliche Einkommensquelle erschließen und nicht das Gegenteil erreichen. Ein Sicherheitspuffer sollte also auch dann noch vorhanden sein, wenn sich die ersten Versuche an der Börse als durchwachsen erwiesen haben.

Disziplin – eine unabdingbare Voraussetzung

Sich ein Ziel zu setzen und dieses letztlich auch zu erreichen, ist häufig einfacher gesagt als getan. Vor allem im Daytrading werden Sie mit hoher Wahrscheinlich zunächst einiges an Lehrgeld bezahlen müssen, ehe Sie die Früchte Ihrer Arbeit ernten können. Ohne eine unerschütterliche Disziplin und dem eisernen Willen nach Erfolg geht demnach nichts. Wie aber lässt sich diese vielbesagte Eigenschaft erlernen beziehungsweise anwenden? Ein paar Ratschläge können Abhilfe schaffen.

- Wichtiges niederschreiben: Warum wurde ein bestimmter Trade ausgeführt? Was war die Idee dahinter und wieso gerade zu diesem Zeitpunkt? Es kann ungemein helfen, sich permanent dieser und weiterer Fragen zu stellen und die Antworten darauf kontinuierlich zu dokumentieren. Nutzen Sie dazu einfach ein vorgefertigtes Formular oder eine Excel-Tabelle. Schon bald werden Sie möglicherweise spezielle Muster in Ihren Handlungen wiederfinden, die Sie anschließend analysieren und optimieren können. Auch sich wiederholende Fehler können auf diese Art und Weise identifiziert und letztlich eliminiert werden. Auf lange Frist werden die Ergebnisse dieser Fleißarbeit überraschend positiv sein. Glauben Sie es.

- An den ersten Punkt schließt sich logischerweise der zweite an. Wenn Sie also herausgefunden haben, wie Sie bisher Gewinne oder Verluste erzielen konnten, sollten Sie dies vergegenwärtigen. Dies gelingt gut, indem Sie beispielsweise kleine Klebezettelchen mit den wichtigsten Erkenntnissen Ihrer Arbeit an Ihren Bildschirm hängen. Vor jedem Abschluss eines Trades werden Sie dadurch daran erinnert, was zu tun oder zu lassen ist.

- Zur Disziplin gehört sicherlich auch die Stärke, nicht ständig auf die Charts zu blicken. Das mag vor allem als Daytrader äußerst schwierig erscheinen. Immerhin sind schnelle Entscheidungen hier überlebenswichtig. Dennoch birgt das permanente Überwachen einer Position mitsamt der fortwährenden Kursänderungen die Gefahr, zunehmend emotional anstatt rational zu handeln. Dies wiederum führt unweigerlich zu Fehlern. Vermeiden lässt sich so etwas durch die disziplinierte Kontrolle von Trades innerhalb vorher festgelegter Zeitintervalle.

- Ernsthaft leistungsfähig ist auf Dauer nur derjenige, der sich auch ausreichend Pausen gönnt. Niemand kann rund um die Uhr konzentriert an einer Sache arbeiten. Insbesondere im Daytrading, wo es teils um große Summen geht, sind kleine Erholungen also unbedingt notwendig, um eine gute Performance aufrechtzuerhalten. Frische Luft schnappen oder meditieren hat hier schon vielen geholfen.

Ist Daytrading für mich geeignet?

Eines ist unabdingbar. Um im Daytrading wirklich erfolgreich zu werden, sind Zeit und Leidensfähigkeit absolute Voraussetzungen. Wer beruflich ohnehin schon stark eingespannt ist und kaum Freizeit findet, sollte deshalb gut überlegen, ob er sich das häufig anspruchsvolle Trading zusätzlich antun möchte. Weiterhin sind einige persönliche Eigenschaften unbedingt mitzubringen. Dazu gehört allen voran die Fähigkeit, mit potenziellen Totalverlusten professionell umgehen zu können. Zuletzt sei anzumerken, dass innere Ruhe und Coolness auch in turbulenten Börsenzeiten zu den wichtigsten Charakteristika guter Daytrader gehören.

Professionelle Trader müssen viele Dinge gleichzeitig im Auge behalten und haben daher üblicherweise eine Vielzahl von Monitoren am Arbeitsplatz. Grafik: stock.adobe.com/VERTEX SPACE

Die Grundlagen lernen

Wann kann man überhaupt handeln?

Selbst die so dynamische Börse braucht ab und an eine Pause und ist deshalb nicht rund um die Uhr geöffnet. Trotzdem gibt es für Daytrader Zeiten, die von besonderer Relevanz sind. So bieten die ersten 15 Minuten nach der Eröffnungsglocke für gewöhnlich die größten Chancen, da hier tendenziell auch die größte Volatilität gemessen wird. Gegen 11 Uhr hören viele der professionellen Daytrader dann bereits wieder auf. Vorbörslich ab 8 Uhr kann der Handel übrigens dann gestartet werden, wenn Sie Daytrading mit Indizes auf Futurebasis oder Tageshandel mit Exchange Traded Funds betreiben.

Am Nachmittag zwischen 15 Uhr und 16 Uhr versuchen die meisten der Daytrader, ihre Positionen wieder zu schließen. Aus diesem Grund ist hier auch eine verstärkte Volatilität zu registrieren. Die letzte Stunde ist also mit der ersten gut vergleichbar. Generell gilt, dass Chancen vor allem zu Beginn und am Ende eines Tages lauern. Dazwischen zeigt sich häufig die stabilste und ruhigste Handelszeit. Neulingen sei jedoch geraten, die besonders volatilen Stunden am Anfang zu vermeiden. Übrigens. Es gibt langfristig gesehen kaum Beweise dafür, dass sich bestimmte Tage besonders für das Eröffnen oder Schließen von Positionen eignen.

Was hat es mit einem Demokonto auf sich?

Vor dem echten Einstieg ins Daytrading bietet es sich in den allermeisten Fällen an, sich zunächst mit simuliertem Geld auszuprobieren. Ein Demokonto ist hier die Lösung. Ein solches ermöglicht dem Interessenten, die echte Tradingsoftware kennenzulernen und auszutesten, ohne dabei eigenes Kapital einsetzen zu müssen. Ferner stellt der Großteil der Broker Demokonten ohne Gebühr zur Verfügung. Es ist lediglich notwendig, sich per Login und Passwort zu registrieren. Ein Demokonto ist sowohl für Profis, die neue Anbieter ausprobieren möchten als auch für Anfänger, die die ersten Schritte wagen wollen, die optimale Angelegenheit.

Drei essenzielle Voraussetzungen für das professionelle Daytrading

Da es beim kurzfristigen Handel mit Wertpapieren ohnehin schon schwierig werden kann, nachhaltig positive Renditen zu erzielen, sollten Daytrader besonderen Fokus auf die zu zahlenden Entgelte legen. Hohe Gebühren können die Resultate schließlich enorm schmälern. Daher sollten in erster Linie Broker infrage kommen, deren Kosten im Marktvergleich zumindest als fair bezeichnet werden können.

Weiterhin müssen Daytrader dringend auf die Liquidität eines Wertpapieres beziehungsweise eines ganzen Marktes achten. Nur volatile Geldanlagen bieten in der Regel auch vertretbare Spreads und eine ausreichende Schwankungsbreite, um als Händler die Chance auf Gewinne, die wiederum aus Kursänderungen resultieren, zu haben.

Letztlich kommt es auch auf die Geschwindigkeit bei der Orderausführung an. Die Qualität der jeweiligen Handelssysteme gehört also zu den wichtigsten, wenn oftmals auch unterschätzten Erfolgskriterien für Daytrader. Immerhin können schon kurze Verzögerungen beim Platzieren und anschließenden Ausführen eines Trades signifikant negative Auswirkungen auf die Performance haben und sollten deshalb dringend vermieden werden.

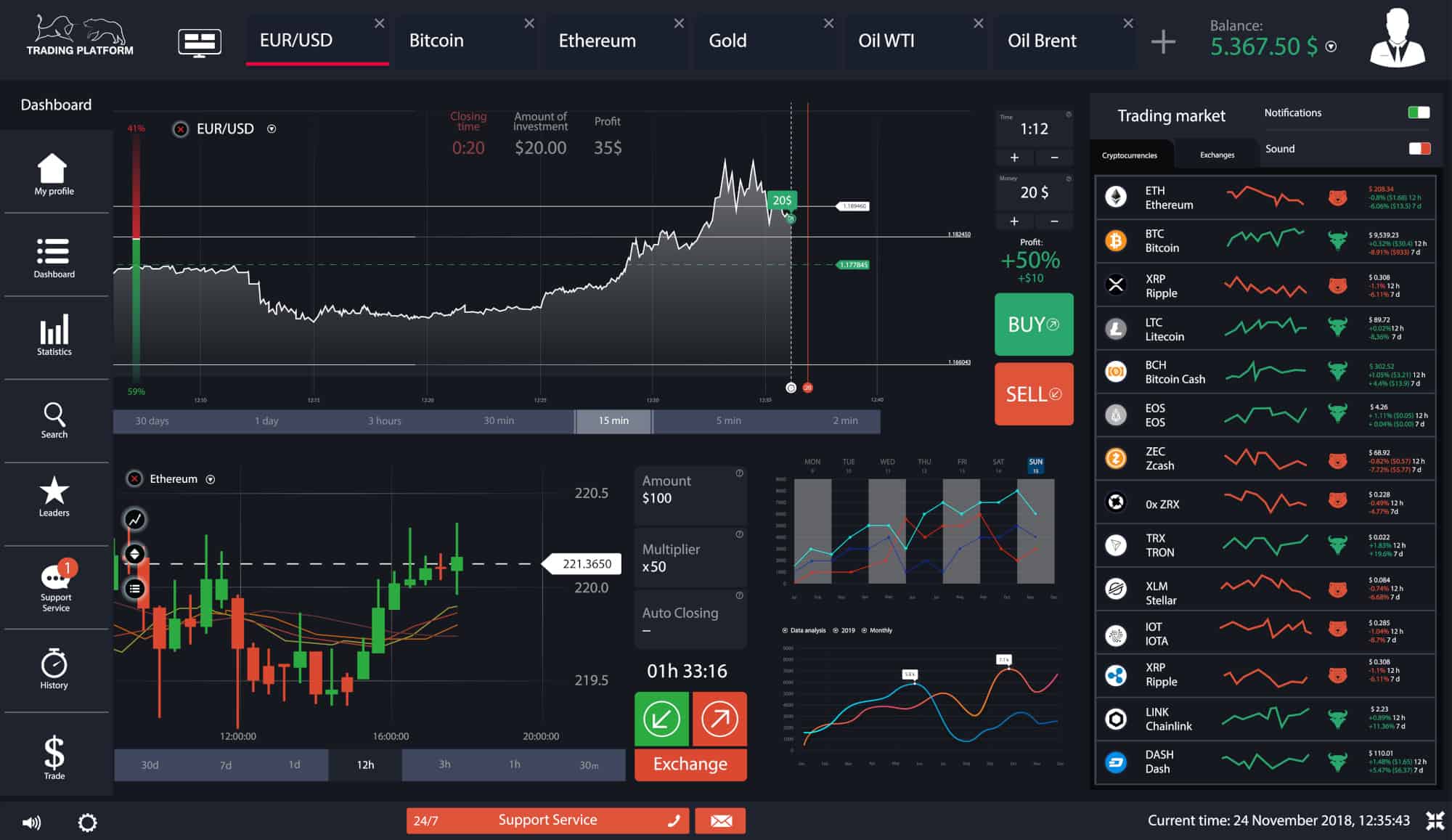

Beispielhaftes Bild einer Handelsplattform mit Kursdaten und Charting-Tools Grafik: stock.adobe.com/SergeyBitos

Die typischen Strategien im Daytrading

Um im kompetitiven Börsenumfeld überhaupt bestehen zu können, ist die richtige Herangehensweise absolut entscheidend. Folgende drei Strategien sind die wohl am häufigsten eingesetzten im Daytrading.

Trendfolge: Sie eignet sich aufgrund ihrer Einfachheit auch für Einsteiger ziemlich gut. „The trend is your friend” lautet hier das übergeordnete Motto. Gesucht wird nach starken Bewegungen mit entsprechend hohen Volumina, denen schließlich gefolgt wird. Allgemein mag sich die Trendfolge relativ simpel anhören. Dennoch sind ein hohes Maß an Kontrolle und Disziplin vonnöten, um den besten Zeitpunkt für Positionseröffnung- und schließung ausfindig zu machen.

Pullback: Hier sollten sich lediglich erfahrene Daytrader heranwagen. Der Grund liegt darin, dass beim sogenannten Pullback gegen den vorherrschenden Trend gewettet wird. Man muss also in der Lage sein, die künftigen Bewegungen des Kurses zu antizipieren und deren Stärke ebenfalls abzuschätzen. Um diesen Anforderungen gerecht zu werden, ist eine tiefgreifende Kenntnis des betrachteten Marktes äußerst wichtig.

Scalping: Wer diese Strategie perfektioniert hat, kann damit durchaus gutes Geld verdienen. Das Scalping konzentriert sich darauf, innerhalb eines kurzen Zeitrahmens wie Sekunden oder Minuten möglichst viele Gewinne aus Kursschwankungen herauszuholen. Da der Handelsstil sehr schnell ist und auf viele gleichzeitige Positionen setzt, muss der Trader geistig nicht nur absolut fix sein, sondern zudem mit einer überdurchschnittlich hohen Trefferquote arbeiten. Die Schwierigkeit des Scalpings besteht insbesondere darin, Verlusttrades schnell zu schließen und nicht in der Hoffnung, die Richtung könne sich doch noch zu Gunsten des Traders ändern, ewig an ihnen festzuhalten.

Wie stehen Chancen und Risiken zueinander?

Natürlich will man vor einem Investment möglichst genau wissen, ob die Ausgangslage eher für oder gegen die Anlage spricht. Ein guter Parameter, der bei der Beurteilung dieser Frage hilfreich sein kann, ist das sogenannte CRV, auch als Chance-Risiko-Verhältnis bekannt. Zunächst soll bei jedem Trade das jeweilige Risiko begutachtet werden. Es berechnet sich meist, indem Sie den Abstand Ihres Stop Loss Punkts bestimmen und diesen mit der Tradegröße multiplizieren. Die Chance hingegen ist das Produkt aus Tradegröße und Kursziel. Um das Ganze etwas besser zu veranschaulichen, sei ein fiktiver CRV-Wert von 2,5 genannt. Dies bedeutet, dass man für jeden Gewinntrade 2,5 Verlusttrades haben darf, um final auf Null herauszukommen.

Warum ist ein Handelstagebuch nötig?

Das Trading Journal, wie es im Englischen gerne heißt, dient vor allem als Kontrollinstrument und hat darüber hinaus einige wichtige Funktionen. So hilft es beispielsweise beim Analysieren und Auswerten von Trades, unterstützt beim Erkennen häufiger Fehler und ermöglicht es, sukzessive Zusammenhänge zu verstehen. Notiert werden dabei insbesondere markttechnische Fakten wie Kurse, Stopps oder Indikatoren sowie psychologische Aspekte. Zu letzteren können die konkreten Gefühle, die man bei bestimmten Trades verspürt hat, zählen. Ob das Handelstagebuch klassisch auf einem Blatt Papier und doch lieber via Excel-Tabelle ausgefüllt wird, bleibt natürlich Geschmackssache.

Die Werkzeuge

Worauf ist beim Broker zu achten?

Broker gibt es mittlerweile wie Sand am Meer, doch keiner ist wie der andere. Wie also soll man in diesem Dschungel den Überblick behalten und sich letztlich für den richtigen Anbieter entscheiden? Einige Kriterien, die speziell für Daytrader unerlässlich sind, können bei der Wahl helfen. Vorrang haben in vielen Fällen dabei die jeweiligen Gebührenstrukturen eines Brokers. Immerhin nehmen diese erheblichen Einfluss auf die spätere Rendite von Trades. Vor allem auf die Kosten für die Ausführung von Orders müssen Daytrader achten, da diese in der Regel überdurchschnittlich viele Positionen öffnen und schließen. Gleichzeitig ist es wichtig, das Leistungsportfolio eines Anbieters genau zu studieren. Niedrige Gebühren mögen auf den ersten Blick zwar schön aussehen, relativieren sich aber, wenn ein Großteil der essenziellen Funktionen fehlen oder im Preis nicht inbegriffen sind. Außerdem ist zu prüfen, wie transparent der Broker offenlegt, wie viel er für was verlangt. Dies ist immer auch ein Zeichen der Seriosität. Letztlich ist es für Daytrader unabdingbar, sich mit der Software vertraut zu machen und diese hinsichtlich Bedienbarkeit und Übersichtlichkeit zu kontrollieren.

Sonstiges

Steuerliche Aspekte beim Daytrading

Werden beim Handel an der Börse Gewinne realisiert, dürfen diese nicht als vollkommen angesehen werden. Schließlich werden auch beim Daytrading Abgaben fällig. Übrigens unterliegen auch Profite, die bei Brokern mit Sitz im Ausland erzielt wurden, der deutschen Steuerpflicht. Wichtig zu erwähnen ist hier, dass sich die Versteuerung um bis zu 18 Monate nach hinten verschieben lässt. Damit bleibt der Trader längere Zeit liquide, was zu einem echten Wettbewerbsvorteil führen kann.

Allgemein lässt sich sagen, dass Daytrader der Abgeltungssteuer unterliegen. Diese war früher auch unter dem Namen Kapitalertragssteuer bekannt. Ihr Satz ist fix und liegt bei maximal 25% des erzielten Gewinns. Werden zudem lediglich geringe Einkünfte aus dem Börsenhandel erzielt, etwa weil das Trading als Nebenberuflichkeit gilt, kann der persönliche Steuersatz – sofern dieser unter den angegebenen 25% liegt – zum Tragen kommen.

Zu beachten sind natürlich auch die Freibeträge. Für Einkünfte bis 9000€ fallen für den Trader keinerlei Abgaben an. Die vollen 25% müssen dagegen ab einem jährlichen Gewinn von 70000€ oder mehr gezahlt werden. Normalerweise führt der in Deutschland ansässige Finanzdienstleister diese Summe direkt ab. Deshalb empfiehlt es sich, bei der Steuererklärung die KAP einzureichen sowie eine Günstigerprüfung zu beantragen. Wer einen Online-Broker mit Sitz im Ausland gewählt hat, muss Profite dennoch im Inland versteuern und sich selbstständig darum kümmern.

Welche Bücher sind empfehlenswert?

Um sich Wissen in einem speziellen Themengebiet aufzubauen, sind Bücher für viele nach wie vor die erste Wahl. Im Bereich des Daytrading bieten sich vor allem Klassiker aus dem englischsprachigen Raum an. Untenstehend finden Sie deshalb eine Auflistung von insgesamt zehn echten Meisterwerken, die Sie beim Einstieg ins Trading und dem Erlernen grundlegender Fähigkeiten begleiten können.

- „Digital Day Trading” von Howard Abell

- „Forex Price Action Scalping” von Bob Volman

- „Trading Price Action Trends” von Al Brooks

- „How to Day Trade Stocks for Profit” von Harvey Walsh

- „A Beginner’s Guide to Day Trading Online” von Tony Turner

- „DeMark on Day Trading Options” von Thomas DeMark

- „Day Trading the Currency Market” von Kathy Lien

- „Stock Trading Wizard” von Tony Oz

- „The Truth About Day Trading Stocks” von Josh DiPietro

- „Mastering the Trade” von John F. Carter

Daytrading und andere Börsenthemen: Jetzt diskutieren!

Daytrading und andere Börsenthemen: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen kostenlosen Live Chat, dem Börsen-Forum der neuen Generation.

Alle Abschnitte auf einen Blick

Alle Abschnitte auf einen Blick